Бланк приказа на премию т 11а

Начисление премии сотрудникам не в соответствии с приказом

Вопрос

Срок выплаты заработной платы в нашей организации - 5 числа месяца, следующего за отчетным. Руководителю и заместителю руководителя приказом вышестоящей организации ежемесячно устанавливается размер премии в % к должностному окладу. Данный приказ готов как правило после 5 числа месяца, следующего за отчетным. Максимальный размер премии 100% от оклада, но в соответствии с приказами он меньше. Имею ли я право начислить вышеуказанным сотрудникам премию в максимальном размере (100%) не имея на руках приказа, что бы не нарушить срок выдачи зарплаты? А в следующем месяце сделать перерасчет с учетом приказа. Или необходимо ждать приказ не обращая внимания на срок выплаты зарплаты? С директора удерживаются алименты н а несовершеннолетнего ребенка.

Ответ

Начислить ежемесячную премию руководителю и заместителю руководителя в максимальном размере (с последующим перерасчетом) без наличия приказа на ее выплату учреждение не вправе. Так как именно приказ является основанием для начисления премии. Однако и задерживать выплату основной заработной платы данным сотрудникам из-за отсутствия приказа учреждение так же не вправе. Поэтому в данной ситуации учреждение должно начислять и выплачивать ежемесячную премию по факту поступления приказа или попросить вышестоящую организацию предоставлять приказ на премию заблаговременно, к сроку выплаты заработной платы.

1. Рекомендация: Как начислить и отразить в бухучете ежеквартальные и ежемесячные премии

Систему премирования учреждение разрабатывает самостоятельно. То есть оно вправе установить для сотрудников любые виды премий .

Виды премий

В зависимости от периодичности выплаты премии делятся:

Документальное оформление

Основанием для начисления премии является приказ руководителя о поощрении сотрудника. Учреждение по собственному выбору может:

Приказ подписывает руководитель учреждения.

Ситуация: нужно ли каждый месяц оформлять приказ по форме № Т-11 (№ Т-11а) на выплату ежемесячных премий. Премии предусмотрены трудовым договором. Учреждение применяет унифицированные формы кадровых документов

Да, нужно.*

Это объясняется тем, что в указаниях по заполнению формы № Т-11 не перечислены виды премий, при выплате которых нужно оформлять типовую форму приказа (раздел 1 указаний, утвержденных постановлением Госкомстата России от 5 января 2004 г. № 1 ). Следовательно, приказ нужно оформлять при выплате любых премий.

Однако есть и другая точка зрения: приказ по форме № Т-11 (№ Т-11а ) нужно составлять только при выплате разовых премий за производственные результаты. Это связано с тем, что в указаниях по заполнению формы № Т-11 (№ Т-11а) сказано, что типовая форма приказа применяется для оформления поощрения за успехи в работе.

Ежемесячные премии, как правило, носят стимулирующий, а не поощрительный характер. То есть они назначаются не за определенные результаты работы, а за отработанное время (как зарплата). А значит, буквально толкуя указания, можно сделать вывод, что при оформлении ежемесячных премий приказ по типовой форме оформлять необязательно.

В то же время эта позиция спорна и официальными разъяснениями Минтруда России не подтверждается. Поэтому оформляйте приказ по форме № Т-11 (№ Т-11а) по любым премиям.

2. Статья: 1.7.1 С колько раз в месяц выплачивать заработную плату

Организация должна выплачивать своим сотрудникам зарплату не реже чем каждые полмесяца (ч. 6 ст. 136 ТК РФ ).*

Ситуация: можно ли выплачивать зарплату один раз в месяц, если от сотрудников поступили письменные заявления о согласии на такой порядок

Нет, нельзя.

Периодичность выдачи зарплаты напрямую установлена Трудовым кодексом РФ. Поэтому выплата зарплаты не реже чем каждые полмесяца - это не право, а обязанность организации (ч. 6 ст. 136 ТК РФ ).*

Выплачивая зарплату один раз в месяц, организация нарушает требования законодательства. Этого делать нельзя, даже если сотрудники написали заявления о согласии с таким порядком. Ведь это прямое нарушение положений Трудового кодекса. что является недопустимым. Аналогичной точки зрения придерживается Роструд в письме от 1 марта 2007 г. № 472-6-0 .

Внимание: организация, которая выдает своим сотрудникам зарплату реже чем каждые полмесяца, нарушает трудовое законодательство.*

Штрафы за нарушение трудового законодательства (в том числе правил выдачи зарплаты) установлены статьей 5.27 Кодекса РФ об административных правонарушениях в отношении:

Кроме того, ситуация, когда организация выплачивает зарплату реже чем каждые полмесяца, может быть расценена как несвоевременная выплата зарплаты. Организация, которая выплачивает зарплату один раз по окончании месяца, несвоевременно выплачивает одну из двух обязательных частей зарплаты (ст. 136 ТК РФ ).

Поэтому за период задержки сотрудники могут потребовать выплатить им компенсацию (ст. 236 ТК РФ ).

ЗАРПЛАТА -

3. Ситуация: Какими документами установить дни выдачи зарплаты

Дни выдачи зарплаты закрепите в трудовом (коллективном) договоре либо любом другом локальном акте. Например, в Правилах трудового распорядка, Положении об оплате труда.* Такой порядок следует из статьи 136 Трудового кодекса РФ и подтвержден письмом Роструда от 6 марта г. № ПГ/1004-6-1. определением Московского городского суда от 24 декабря г. № 4г/5-12211/12 .

Премия ежемесячная

Добрый день.Подскажите, пожалуйста.

Доброе утро!

Посмотрите нижеприведенное письмо налоговиков по вопросам оформления премирования.

Вопрос: О порядке учета выплат в виде премий за основные результаты хозяйственной деятельности в целях исчисления налога на прибыль.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 1 апреля г. N КЕ-4-3/5165

Статьей 252 Налогового кодекса Российской Федерации (далее - Налоговый кодекс) установлены общие условия учета расходов, принимаемых в уменьшение налоговой базы по налогу на прибыль, а именно: расходы должны быть экономически обоснованны, подтверждены документами, оформленными в соответствии с законодательством Российской Федерации, и произведены для осуществления деятельности, связанной с получением дохода.

Согласно ст. 255 Налогового кодекса в целях исчисления налога на прибыль в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

По смыслу указанной нормы Налогового кодекса расходами на оплату труда являются только те денежные выплаты, которые предусмотрены законодательством Российской Федерации, трудовым законодательством, трудовыми договорами (контрактами) и (или) коллективными договорами. Причем данные выплаты должны производиться за исполнение работником должностных функций (должностных обязанностей), то есть за труд, и несение таких расходов является обязанностью работодателя в соответствии с трудовым законодательством.

При этом в соответствии с п. 21 ст. 270 Налогового кодекса в целях налогообложения прибыли не учитываются расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

Таким образом, в целях ст. 255 Налогового кодекса при квалификации начисляемых в пользу работников сумм в качестве расходов на оплату труда следует исходить из того, что размер оплаты считается установленным, если из условий трудового договора можно достоверно определить, какая сумма заработной платы причитается ему за фактически выполненный объем работы. Кроме того, размер оплаты считается установленным, если работник, не получив причитающуюся по условиям трудового договора оплату труда в денежном или натуральном выражении, может, исходя из условий трудового договора, потребовать от работодателя выплатить за выполненный объем работ конкретную сумму денежных средств.

Исходя из изложенного для учета сумм премий в составе расходов на оплату труда в целях налогообложения прибыли необходимо:

- наличие документов, подтверждающих отношение выплат в виде премий к системе оплаты труда в организации. Для этого выплаты должны быть установлены в трудовых договорах с работниками или трудовые договоры должны содержать ссылку на локальный нормативный акт, регулирующий обязанности работодателя в части оплаты и (или) стимулирования труда работников. При этом отношения по оплате труда можно считать установленными, если условиями трудового договора или локальных нормативных актов размер причитающихся к получению работником выплат может быть однозначно определен из согласованных условий. Иными словами, совокупность документов, определяющих обязанность работодателя по оплате и стимулированию труда, должна четко определять систему отношений по выплате премий за труд, то есть однозначный порядок расчета обязательных к выплате работодателем премий, которые основой для своего исчисления имеют конкретные показатели оценки труда работников (время труда, объем труда, качество труда (при возможности его формализации), иные показатели, характеризующие итоги труда). В противном случае, если условия трудовых договоров или локальных нормативных актов не позволяют однозначно определить причитающуюся к выплате работнику сумму исходя из достигнутых им (или трудовым коллективом) показателей оценки труда, то права и обязанности работника и работодателя в этой части следует считать не установленными;

- документы, подтверждающие достижение работниками конкретных показателей оценки труда (фактически отработанное время, количество созданных трудом материальных ценностей, суммы полученных с привлечением труда доходов и пр.);

- первичные документы о начислении конкретных сумм выплат в пользу работников по действующей в организации системе оплаты труда, оформленные в соответствии с законодательством.

Исходя из изложенного в том случае, если в трудовом договоре закреплено, что работнику полагается денежная премия в рамках системы оплаты труда, то есть соблюдены все вышеперечисленные условия, то такая премия учитывается в составе расходов на оплату труда в целях налогообложения прибыли.

Если же премия не является составной частью заработной платы, а выплачивается по иным основаниям, то подобные выплаты не уменьшают налоговую базу по налогу на прибыль.

Как следует из обращения, в коллективном договоре организации прописано следующее: "за основные результаты хозяйственной деятельности выплачивается премия в соответствии с Положением о премировании персонала".

В Положении о премировании персонала указано, что базовый для организации процент премии рассчитывается по выполнению общих для организации условий премирования, а показатели премирования вводятся в действие приказом Генерального директора по согласованию с профсоюзом.

Расчеты показателей премирования (процент увеличения или уменьшения премии относительно базовой) не оговорены ни в коллективном договоре, ни в Положении о премировании, а утверждаются только приказом Генерального директора.

По вопросам трудовых отношений, затронутых в обращении, ФНС России был направлен запрос в Роструд, который Письмом от 16.09. N 4376-ТЗ разъяснил следующее.

Понятие заработной платы установлено ст. 129 Трудового кодекса Российской Федерации (далее - Трудовой кодекс), согласно которой заработная плата (оплата труда работника) - это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Вознаграждение за труд, согласно ст. 129 Трудового кодекса, состоит из трех частей: основной, компенсационной и стимулирующей. В соответствии со ст. 57 Трудового кодекса условия оплаты труда (в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты) являются обязательными для включения в трудовой договор.

Заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда.

Системы оплаты труда, включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования, устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ч. 2 ст. 135 Трудового кодекса).

Исходя из изложенной в письме ситуации выплата премии за основные результаты хозяйственной деятельности предусмотрена коллективным договором организации, а условия ее выплаты определены в Положении о премировании персонала. В соответствии с данным Положением показатели премирования устанавливаются Генеральным директором по согласованию с профсоюзным органом.

Другими словами, фактически выплата премии за основные результаты хозяйственной деятельности регулируется локальным нормативным актом, принятым в соответствии с положениями Трудового кодекса.

В связи с этим и учитывая, что в состав заработной платы работника входят выплаты, предусмотренные системой оплаты труда, применяемые у работодателя и закрепленные в коллективном договоре, соглашении, локальном нормативном акте работодателя, в трудовом договоре с работником, указанная в обращении премия, в соответствии со ст. 129 Трудового кодекса, является составной частью заработной платы работника.

Для целей налогообложения прибыли это означает, что выплаты в виде премии за основные результаты хозяйственной деятельности, являющиеся в соответствии с требованиями Трудового кодекса составной частью заработной платы, учитываются в составе расходов на оплату труда на основании ст. 255 Налогового кодекса.

Действительный

государственный советник РФ

Вопрос-Ответ: Налогообложение: Налог на доходы ФЛ

01.03. | Организация

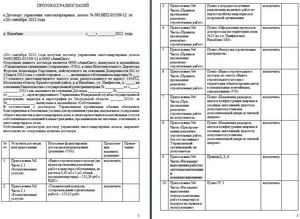

Вопрос: С марта Организация отдельным документом принимает положение об оплате труда и положение о премировании, выводя их за рамки коллективного договора. Основанием для начисления ежемесячной премии является Приказ с Приложениями в виде Расчета премии по подразделениям, где указаны проценты премии к основной части заработной платы.

Кроме вышеуказанного Приказа ежемесячно формируется Приказ по форме Т-11а на дополнительное премирование со ссылкой на п. 2.9 Положения о премировании, где размер премии выражен в суммовом выражении. Несмотря на то, что Приказ по форме Т-11а имеет унифицированную форму, в нашем случае графа 6 «подпись работника» остается незаполненной, по причине невозможности ознакомить всех работников, перечисленных в Приказе (более 100 чел), в срок от издания Приказа до момента начисления премии (2-3 дня).

Просим выразить Ваше мнение по поводу рисков отнесения на затраты премиальной части оформленной такими способами, как в случае основной части премии, так и в случае с дополнительной премией.

Согласно ст. 255 НК РФ, в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами. К расходам на оплату труда относятся начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели (п. 2 ст. 255 НК РФ).

На основании п. 21 ст. 270 НК РФ при исчислении налоговой базы по налогу на прибыль не учитываются расходы в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

Премии и иные поощрительные выплаты относятся к стимулирующим выплатам и являются составной частью заработной платы наравне с вознаграждением за труд и компенсационными выплатами (ст. 129 ТК РФ). Системы премирования устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ст. 135 ТК РФ).

В соответствии со ст. 191 ТК РФ в целях стимулирования дисциплины труда работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Следовательно, нормами ТК РФ установлено только премирование за добросовестное исполнение трудовых обязанностей.

Таким образом, для целей налогового учета премии работникам должны быть установлены положениями трудовых и (или) коллективных договоров либо в трудовом договоре должна быть ссылка на положение о премировании работников (см. также письмо Минфина от 22 августа 2006 г. N 03-03-05/17).

На основании ст. 313 НК РФ налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета. Налоговый учет - система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов. Согласно п. 1 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

На основании п. 2 ст. 9 Закона о бухгалтерском учете первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации. а документы, форма которых не предусмотрена в этих альбомах, должны содержать ряд обязательных реквизитов. Постановлением Госкомстата РФ от 05.01.2004 N 1 "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты " утверждены, в частности, формы приказов о поощрении работника (работников) (форма N Т-11, форма N Т-11а). Согласно Указаниям по применению и заполнению форм первичного учета данные приказы применяются для оформления и учета поощрений за успехи в работе и составляются на основании представления руководителя структурного подразделения организации.

Финансовые органы неоднократно высказывались о необходимости использования данных форм приказов в целях документального подтверждения расходов, уменьшающих налоговую базу по налогу на прибыль (см. письма Минфина России от 22.05.2007 №03-03-06/1/288, УФНС по г. Москве от 24.11. №16-15/123356@, от 27.12.2007 № 20-12/124747, от 13.04.2007 №20-12/034132).

Таким образом, надлежащим документальным подтверждением расходов на выплату премии будут являться трудовые договоры со ссылкой на Положение об оплате труда, Положение об оплате труда и приказы о поощрении работника (работников) по формам N Т-11, N Т-11а.

При этом в письме года УФНС по г. Москве однозначно высказалось об обязательности заполнения реквизита графы 6 формы Т-11а для целей налогового учета. Аналогичных разъяснений Минфина РФ, ФНС России нет. Ранее в письме от 27.12.2007 № 20-12/124747 УФНС по г. Москве указало, что и при отсутствии записи об ознакомлении работников с приказом данный приказ может быть принят в качестве документального обоснования затрат, понесенных на премирование. Судебная практика по данному вопросу не сложилась.

С учетом изложенного полагаем, что при наличии соответствующих записей в трудовых договоров, норм о премировании в Положении об оплате труда, риски, связанные с оформлением приказа по форме Т-11а без заполнения графы 6 «подпись работника» являются незначительными.

Ю.А. Разумова, Е.Б. Хандуева

Ежеквартальные и ежемесячные премии и отражение в учете

Вопрос

Выдержка из коллективного договора: Система оплаты труда состоит из: - должностных окладов, - тарифных ставок, - норм сдельной оплаты труда, - дополнительной оплаты труда (гонорара для творческих работников) - премий за качество материалов - надбавок и доплат стимулирующего и компенсационного характера за увеличенный объем работы (расширение зоны обслуживания), за сложность, за работу на ЭВМ, за совмещение профессий (должностей), за выполнение работы временно отсутствующих работников, - премий. Премия начисляется за фактически отработанное время на: - должностной оклад; - доплаты и надбавки к должностному окладу, выплачиваемые в соответствии с действующим законодательством и локальными нормативными актами предприятия за совмещение профессий (должностей), расширение зон обслуживания. Премирование вводится в целях усиления материальной заинтересованности работников предприятия в повышении эффективности, качества работы и творческой активности. Премирование работников осуществляется за основные результаты хозяйственной деятельности в процентах к должностному окладу по итогам месяца. Максимальный размер ежемесячной премии - 35 процентов. Вопрос: можно ли не начислять работникам премию, а платить только оклад и надбавки, если премии выплачиваются ежемесячно и прописаны в штатном расписании? За брак в производстве мы удерживаем часть премии (согласно кол. договора), а если ее не будет, то из чего удерживать?

Ответ

Организация должна начислять сотрудникам установленную в коллективном договоре ежемесячную премию.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Рекомендация: Как начислить и отразить в бухучете ежеквартальные и ежемесячные премии

Систему премирования организация разрабатывает самостоятельно. То есть организация вправе установить для сотрудников любые виды премий .*

Виды премий

В зависимости от периодичности выплаты премии делятся:*

В зависимости от оснований выплаты премии делятся:*

По источникам выплаты премии делятся:*

Ежемесячные и ежеквартальные премии могут быть как производственными (например, ежемесячные премии, являющиеся частью зарплаты), так и непроизводственными (например, ежемесячные премии сотрудникам, имеющим детей). Обычно выплата ежемесячных и ежеквартальных премий связана с производственной деятельностью сотрудников.*

Ежемесячные и ежеквартальные премии можно выплачивать из любых источников. Чаще всего ежемесячные и ежеквартальные премии выплачиваются за счет расходов по обычным видам деятельности.

Порядок выплаты

Порядок выплаты ежемесячных (ежеквартальных) премий может быть закреплен:*

Ситуация: нужно ли выплачивать ежемесячные премии, предусмотренные коллективным договором, сотрудникам, которые находятся на испытательном сроке

Да, нужно.*

На сотрудников, находящихся на испытательном сроке, распространяются все положения коллективного договора (ч. 3 ст. 70 ТК РФ ).

Документальное оформление

Основанием для начисления премии является приказ руководителя о поощрении сотрудника (форма № Т‑11 ) или группы сотрудников (форма № Т-11а ). Приказ подписывает руководитель организации. Сотрудника (сотрудников) нужно ознакомить с приказом под подпись (раздел 1 указаний, утвержденных постановлением Госкомстата России от 5 января 2004 г. № 1 ).*

Ситуация: нужно ли каждый месяц оформлять приказ по форме № Т-11 (№ Т-11а) на выплату ежемесячных премий. Премии предусмотрены трудовым договором

Да, нужно.*

Это объясняется тем, что в указаниях по заполнению формы № Т‑11 не перечислены виды премий, при выплате которых нужно оформлять типовую форму приказа (раздел 1 указаний, утвержденных постановлением Госкомстата России от 5 января 2004 г. № 1 ). Следовательно, приказ нужно оформлять при выплате любых премий.*

Однако есть и другая точка зрения: приказ по форме № Т-11 (№ Т-11а ) нужно составлять только при выплате разовых премий за производственные результаты. Это связано с тем, что в указаниях по заполнению формы № Т-11 (№ Т-11а) сказано, что типовая форма приказа применяется для оформления поощрения за успехи в работе.*

Ежемесячные премии, как правило, носят стимулирующий, а не поощрительный характер. То есть они назначаются не за определенные результаты работы, а за отработанное время (как зарплата). А значит, буквально толкуя указания, можно сделать вывод, что при оформлении ежемесячных премий приказ по типовой форме оформлять необязательно.*

В то же время эта позиция спорна и официальными разъяснениями Минздравсоцразвития России не подтверждается. Поэтому оформляйте приказ по форме № Т-11 (№ Т-11а) по любым премиям.

Записи о ежемесячных (ежеквартальных) премиях в трудовые книжки сотрудников не вносите. Это связано с тем, что такие премии носят регулярный характер. А премии, выплачиваемые регулярно, вносить в трудовую книжку сотрудника не нужно (п. 25 Правил, утвержденных постановлением Правительства РФ от 16 апреля 2003 г. № 225 ).

Выплату премий оформите:*

Об этом говорится в пункте 4.1 Положения Банка России от 12 октября г. № 373-П.

Нина Ковязина ,

заместитель директора департамента

образования и кадровых ресурсов Минздрава России

* Так выделена часть материала, которая поможет Вам принять правильное решение

Источники:

, , ,

Следующие:

- Образец объяснительной о невыполнении приказа

- Образец приказа на обучение сотрудников повышение квалификации

30 октября 2024 года

Комментариев пока нет!Другие статьи:

Популярное

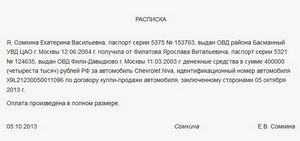

Договор аренды автомобиля образец рб Договор аренды автомобиляТип документа: Договор аренды транспортного средстваДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по

Договор аренды автомобиля образец рб Договор аренды автомобиляТип документа: Договор аренды транспортного средстваДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по  Акт пример документа Пример актаК информационно-справочным документам относится акт — документ, подтверждающий факты, события, действия.Составляются акты комиссиями, как постоянно действующими, так и

Акт пример документа Пример актаК информационно-справочным документам относится акт — документ, подтверждающий факты, события, действия.Составляются акты комиссиями, как постоянно действующими, так и  Расписка образец рб РАСПИСКА | Получение расписки | Образец распискиРасписка Получение расписки Образец расписки Долговая распискаОкажем всестороннюю помощь в составлении расписки, а

Расписка образец рб РАСПИСКА | Получение расписки | Образец распискиРасписка Получение расписки Образец расписки Долговая распискаОкажем всестороннюю помощь в составлении расписки, а  Акт разногласий к договору образец Протокол разногласий к договору (образец)При заключении договора у сторон нередко возникают разногласия по поводу его условий. Для того чтобы

Акт разногласий к договору образец Протокол разногласий к договору (образец)При заключении договора у сторон нередко возникают разногласия по поводу его условий. Для того чтобы  Акт передачи денег образец Передача денег: образец для скачивания На нашем сайте вы можете бесплатно скачать образец акта, договора о передаче денег, о

Акт передачи денег образец Передача денег: образец для скачивания На нашем сайте вы можете бесплатно скачать образец акта, договора о передаче денег, о  Бланк приказа ооо образец ПРИКАЗ« Об изготовлении дополнительныхпечатей Общества»ПРИКАЗЫВАЮ:1. Изготовить печать Общества» №2» для работы бухгалтерии Общества с документами, оформляющими бухгалтерский учет в

Бланк приказа ооо образец ПРИКАЗ« Об изготовлении дополнительныхпечатей Общества»ПРИКАЗЫВАЮ:1. Изготовить печать Общества» №2» для работы бухгалтерии Общества с документами, оформляющими бухгалтерский учет в Недавно добавленные материалы:

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей  Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды

Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды  Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.

Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.  Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _

Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _  Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,

Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,  Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Бланк приказа продольный образец

Бланк приказа продольный образец Акт снятия показаний образец

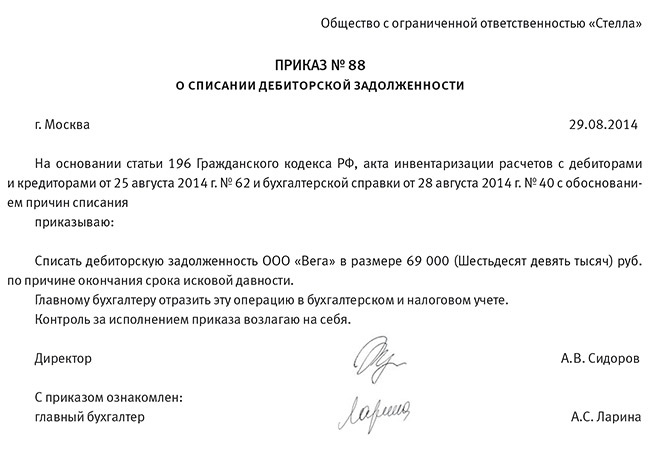

Акт снятия показаний образец Образец приказа о списании задолженности

Образец приказа о списании задолженности