Приказ о возмещении расходов образец на медосмотр

Расходы на обязательный медосмотр сотрудников

Расходы на обязательный медосмотр сотрудников

Сотрудники, чья работа связана с повышенной опасностью, проходят обязательные медосмотры за счет организации. Это касается всех водителей – будь то общественный транспорт или грузоперевозки.

Порядок проведения обязательных медосмотров приведен в приложении 3 к приказу Минздравсоцразвития России от 16 августа 2004 г. № 83. Согласно статье 185 Трудового кодекса на период прохождения медосмотров за работниками сохраняется средний заработок.

Все обязательные медосмотры подразделяются на три вида (ч. 1 ст. 213 ТК РФ, п.п. 2 — 4 Порядка № 83). Во-первых, это предварительные медосмотры, которые производятся при трудоустройстве определенных категорий работников, в том числе — водителей. Следующий вид обязательных медосмотров — периодические. Такие осмотры проводятся в течение всего срока работы водителя в транспортной или перевозочной организации. Еще один вид обязательных медосмотров — внеочередные осмотры, которых водитель проходит по своей собственной просьбе в соответствии с медицинским заключением).

Сотрудники, занятые на вредных (опасных) производствах, подлежат углубленным медосмотрам. Правила финансирования и проведения углубленных медосмотров установлены приказом Минздравсоцразвития России от 28 декабря 2007 г. № 813.

Организовать проведение обязательного медосмотра (в т.ч. углубленного) организация может: в лицензированном медучреждении по договору или в собственном лицензированном медпункте по приказу руководителя (п. 5 Порядка № 83, п.п. 2,7 Правил № 813).

Оплатить расходы на проведение углубленных медосмотров организация может за счет взносов на страхование от несчастных случаев и профзаболеваний (п. 7 Правил № 813).

В бухгалтерском учете затраты на обязательные медосмотры, проведенные за счет средств организации, относятся на расходы по обычным видам деятельности (п. 5 и 7 ПБУ 10/99).

Пример

Медосмотр проводится в собственном медпункте. Расходы списываются проводками:

Дебет 26 (44) Кредит 02 (10, 70, 68, 69) – отражены расходы на содержание медпункта (медикаменты, зарплату медперсонала).

Если медосмотр проводится по договору с медучреждением, то стоимость оказанных услуг оформляется проводкой:

Дебет 26 (44) Кредит 76 – отражены расходы на проведение обязательного медосмотра.

Расходы на проведение углубленных медосмотров, проведенных за счет средств ФСС России, необходимо отразить проводкой:

Дебет 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» Кредит 76 (10, 70) – отражены расходы на проведение углубленных медосмотров сотрудников по договору с медучреждением (по приказу руководителя в медпункте организации).

Пример

Водитель прошел медосмотр за свой счет, а организация возмещает ему расходы. Начисление компенсации отражают проводкой:

Дебет 26 (44) Кредит 73 – начислена компенсация расходов на прохождение обязательного медосмотра.

Независимо от того, какую систему налогообложения применяет организация, сумма компенсации расходов на прохождение обязательного медосмотра не облагается:

– НДФЛ (п. 3 ст. 217 НК РФ);

– взносами на обязательное пенсионное (социальное, медицинское) страхование (п. 2 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ);

– взносами на страхование от несчастных случаев и профзаболеваний (п. 3 Правил, утвержденных постановлением Правительства РФ от 2 марта 2000 г. № 184, постановление ФАС Уральского округа от 4 сентября 2007 г. № Ф09-7064/07-С1).

При расчете налога на прибыль затраты на проведение обязательных медосмотров (как предварительных, так и периодических) включают в состав прочих расходов (подп. 7 п. 1 ст. 264 НК РФ). Правомерность такого подхода подтверждается письмами Минфина России от 6 октября 2009 г. № 03-03-06/1/648, от 21 ноября 2008 г. № 03-03-06/4/84, от 7 августа 2007 г. № 03-03-06/1/543.

Пример

Рассмотрим пример отражения в бухучете и при налогообложении расходов на проведение обязательного предварительного медосмотра за счет средств транспортной организации, применяющей общую систему налогообложения. Так в январе г. по договору с поликлиникой ООО «Вита-М» провело медосмотр водителей, стоимость медосмотра составила 100 тыс. руб. (без НДС).

При этом в бухучете организации сделаны следующие записи:

Дебет 26 Кредит 76 – 100 тыс. руб. – отражены расходы на медосмотр водителей;

Дебет 76 Кредит 51 – 100 тыс. руб. – оплачен медосмотр водителей.

При расчете налога на прибыль стоимость проведенного медосмотра включена в состав прочих расходов компании на сумму 100 тыс. руб.

Отметим, что при расчете налога на прибыль можно учесть компенсацию сотрудникам затрат на обязательный медосмотр при приеме на работу. Например, сотрудники, занятые на работах, связанных с движением транспорта, обязаны проходить предварительные медосмотры (ст. 213 и 328 ТК РФ). Затраты на возмещение стоимости оплаченных ими за свой счет медосмотров при трудоустройстве уменьшают налогооблагаемую прибыль (подп. 7 п. 1 ст. 264 НК РФ). При этом сотрудники должны документально подтвердить понесенные ими расходы на медосмотр (письма Минфина России от 21 ноября 2008 г. № 03-03-06/4/84 и от 7 ноября 2005 г. № 03-03-04/1/340).

Далее подчеркнем, что при расчете налога на прибыль можно учесть расходы на содержание медпункта, расположенного на территории организации для обеспечения безопасности сотрудников. Так затраты, связанные с содержанием помещений и инвентаря медпунктов, расположенных на территории организации, включаются в состав прочих расходов (подп. 7 п. 1 ст. 264 НК РФ). Однако поступить так имеют право лишь те организации, которые обязаны проводить медосмотры сотрудников в соответствии с законодательством. Перечни работ и факторов, при которых проведение медосмотров является обязательным, утверждены приказом Минздравсоцразвития России от 16 августа 2004 г. № 83. Аналогичная точка зрения изложена в письмах Минфина России от 18 апреля 2006 г. № 03-03-04/1/356, от 21 июня 2005 г. № 03-03-04/1/20 и от 9 июля 2004 г. № 03-03-05/1/69.

Если медпункт оказывает медицинские услуги не только сотрудникам, но и другим гражданам, то учет доходов и расходов по такому подразделению ведется обособленно (ст. 275.1 НК РФ, письмо Минфина России от 19 марта 2007 г. № 03-04-06-02/41). В таком случае медпункт может быть признан обслуживающим хозяйством.

Также есть аргументы, которые позволяют учесть расходы на содержание медпункта даже в тех случаях, когда в соответствии с законодательством организация не обязана проводить медосмотры. Так подп. 7 п. 1 ст. 264 НК РФ не связывает содержание медпункта на территории организации с наличием в ее деятельности вредных условий и факторов, предполагающих обязательное проведение медосмотров. Поэтому, если расходы на содержание медпункта экономически обоснованны и документально подтверждены, то их можно учитывать при расчете налога на прибыль. Даже если периодические медосмотры своих сотрудников организация проводить не обязана (например, в автосалоне). В арбитражной практике есть примеры судебных решений, в которых содержатся аналогичные выводы (постановления ФАС Московского округа от 19 июля 2007 г. № КА-А40/6818-07, Центрального округа от 9 ноября 2006 г. №А08-11753/05-25 и Поволжского округа от 5 сентября 2006 г. № А12-2078/2006-С29). Однако в данном случае расходы на содержание медпункта необходимо обосновать дополнительно.

Во-первых, следует подтвердить, что наличие в организации медпункта по медицинским показаниям действительно необходимо для персонала. Например, для сотрудников, постоянно работающих на компьютерах, медосмотры рекомендованы п. 13.1 ст. 13 постановления от 3 июня 2003 г. № 118, которое вводит в действие СанПиН 2.2.2/2.4.1340-03. А во-вторых, нужно чтобы созданный медпункт был оборудован и функционировал под контролем квалифицированного специалиста, например, медицинского работника (штатного или совместителя).

Есть один интересный момент, связанный с проведением предварительных медосмотров. Дело в том, что даже если после осмотра выяснилось, что гражданин не может быть принят на работу по состоянию здоровья, расходы на проведением осмотра все равно можно учесть при расчете налога на прибыль. Ведь транспортная организация обязана обеспечить проведение за счет собственных средств обязательных предварительных медосмотров при поступлении сотрудника на работу. Если соискатель на трудоустройство самостоятельно оплатил медосмотр, то независимо от результатов организация обязана возместить ему понесенные расходы. Согласно абзацу 12 части 3 статьи 212 ТК РФ обязанность проведения медосмотров не ставится в зависимость от факта дальнейшего трудоустройства сотрудник.

Поскольку предварительные медосмотры проводятся не по инициативе организации, а в соответствии с требованиями Трудового кодекса РФ, то затраты на их проведение нужно квалифицировать как расходы на обеспечение нормальных условий труда (подп. 7 п. 1 ст. 264 НК РФ). Такие выводы, к примеру, содержатся в письме Минфина России от 6 октября 2009 г. № 03-03-06/1/648.

Также при расчете налога на прибыль можно учесть расходы организации на вакцинацию (проведение профилактических прививок) сотрудников. Ведь при расчете налога на прибыль расходы на вакцинацию сотрудников можно включить в состав прочих расходов (подп. 49 п. 1 ст. 264 НК РФ). Но для этого должно соблюдаться одно условие – проводя вакцинацию сотрудников, организация выполняет возложенные на нее законодательством обязанности, т.е. такая вакцинация должна быть обязательной (письмо Минфин России 1 июня 2007 г. № 03-03-06/1/357).

О необходимости проведения на предприятиях профилактических мероприятий свидетельствует статья 11 Закона от 30 марта 1999 г. № 52-ФЗ. А также санитарно-эпидемиологические правила «Профилактика гриппа. СП 3.1.2.1319-03» (введены в действие постановлением Главного государственного санитарного врача от 30 апреля 2003 г. № 82). Кроме того, о важности вакцинации сотрудников высказался и Роспотребнадзор в постановлении от 1 сентября 2004 г. № 1 (принято совместно с Главным государственным санитарным врачом). В этом документе руководителям организаций порекомендовано выделять средства на закупку противогриппозных вакцин.

Правомерность включения затрат на вакцинацию сотрудников в расходы при расчете налога на прибыль подтверждается и арбитражной практикой. Однако основания для учета таких расходов суды приводят разные:

– организация, которая проводит вакцинацию сотрудников от гриппа по предписанию, полученному от органа государственного санэпиднадзора, вправе включить затраты на вакцинацию в состав прочих расходов по подп. 49 п. 1 ст. 264 НК РФ. Доказательством обоснованности затрат и связи с деятельностью, направленной на получение доходов, будет служить указанное предписание органа санэпиднадзора (постановление ФАС Северо-Западного округа от 27 февраля 2006 г. № А56-29688/2005);

– затраты на вакцинацию сотрудников можно учесть в составе прочих расходов по подп. 7 п. 1 ст. 264 НК РФ, т.е. как расходы на обеспечение нормальных условий труда (постановления ФАС Московского округа от 18 июля 2007 г. №КА-А40/5665-07, Северо-Западного округа от 1 декабря 2008 г. № А21-7038/2007);

– затраты на вакцинацию сотрудников можно включить в состав расходов на оплату труда (п. 25 ст. 255 НК РФ). При этом суды признали обоснованность таких затрат как произведенных на основании трудового (коллективного) договора (постановления ФАС Поволжского округа от 24 октября 2006 г. № А65-6040/2005-СА2-8, Северо-Западного округа от 1 декабря 2008 г. № А21-7038/2007).

Налоговую базу транспортных организаций, работающих на УСН, которые платят налог с доходов, расходы, связанные с проведением обязательных медосмотров, не уменьшат (п. 1 ст. 346.18 НК РФ). При этом организации, которые платят единый налог с разницы между доходами и расходами, вправе включить этот вид расходов в состав материальных затрат (подп. 5 п. 1 и п. 2 ст. 346.16, подп. 6 п. 1 ст. 254 НК РФ). Правомерность такого подхода подтверждается многочисленными письмами Минфина России - от 4 июня 2007 г. № 03-11-04/2/157, от 25 мая 2007 г. № 03-11-04/2/139, от 31 января 2006 г. № 03-11-04/2/23 и от 10 января 2006 г. № 03-11-04/2/1.

Как происходит возмещение оплаты работнику за периодический медицинский осмотр работодателем?

Вопрос

Может ли работник пройти периодический медицинский осмотр за свой счет по месту жительства, а не по местонахождению работодателя? А работодатель потом возместит стоимость согласно чекам?

Ответ

Проведение медицинских осмотров работников является обязанностью организации. Так же необходимо отметить, что если работник просто приносит некую справку о его профпригодности, то нельзя исключить и факт предоставления подложного документа. При этом ответственность за допуск к работе указанного лица нести будет работодатель.

Согласно статье 213 Трудового кодекса РФ работники организаций пищевой промышленности, общественного питания и торговли, водопроводных сооружений, лечебно-профилактических и детских учреждений, а также некоторых других работодателей проходят указанные медицинские осмотры (обследования) в целях охраны здоровья населения, предупреждения возникновения и распространения заболеваний. Предусмотренные статьей 213 Трудового Кодекса медицинские осмотры (обследования) осуществляются за счет средств работодателя и в медицинской организации, с которой у работодателя есть соответствующий договор. По месту жительства работник проходит диспансеризацию, которая преследует несколько иные цели, проводится без направления работодателя и без учета факторов производственной среды, с которыми работник будет связан по месту работы.

Организация обязана заключить соответствующий договор с медицинским учреждением. При этом медучреждение должно иметь лицензию на медицинскую деятельность. Если организация принимает сотрудника на работу с вредными или опасными условиями труда, он должен представить соответствующее заключение по результатам предварительного медосмотра, подписанное врачом и заверенное печатью лечебно-профилактического учреждения. Такое заключение может быть передано медицинской организацией непосредственно работодателю по завершении проведения медицинского осмотра.

Перечни вредных и опасных производственных факторов и работ, предусматривающих обязательные медосмотры перечислены в Приказе Минздравсоцразвития России от 12.04.г. №302н «Об утверждении перечней вредных и (или) опасных производственных факторов и работ, при выполнении которых проводятся предварительные и периодические медицинские осмотры (обследования), и Порядка проведения предварительных и периодических медицинских».

Предварительный медосмотр при приеме на работу проводятся с целью определения соответствия состояния здоровья работника поручаемой ему работе. Необходимо это для снижения вероятности аварий в связи с неправильными действиями персонала, а также для недопущения распространения различных заболеваний.

В соответствии с ч. 2 ст. 212. ч. 6 ст. 213 ТК РФ медицинские осмотры (обследования), в т. ч. обязательные предварительные осмотры, в случаях, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, осуществляются за счет средств работодателя.

Частота проведения предварительных и периодических медицинских осмотров определяется в соответствии с Приказом Минздравсоцразвития России от 12.04.г. №302н.

Несоблюдение требований о проведении обязательных медицинских осмотров, категорий работников, предусмотренных законодательством, может привести к привлечению работодателя к административной или уголовной ответственности, в зависимости от вида организации, профиля ее деятельности и тяжести нарушения. За нарушение норм о проведении медицинских осмотров в отношении сотрудников, занятых на работах с вредными и (или) опасными производственными факторами, равно как и за непроведение аттестации рабочих мест, работодатель и его должностные лица могут быть привлечены к административной ответственности по ст. 5.27 КоАП РФ, которая предусматривает наложение административного штрафа на должностных лиц в размере от 1 000 до 5 000 тысяч рублей; на юридических лиц - от 30 000 до 50 000 рублей или административное приостановление деятельности на срок до девяноста суток.

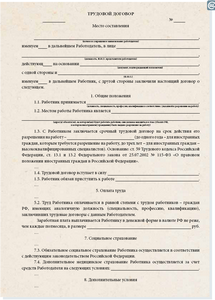

Если работник был направлен на медицинский осмотр работодателем и прошел его за свой счет, то работник должен написать заявление с просьбой возместить его затраты на прохождение предварительного осмотра и приложить к заявлению оригиналы квитанций, других платежных документов об оплате медицинского осмотра. Первичными документами, подтверждающими расходы работника при оформлении на работу, понесенные при прохождении медицинской комиссии, будут являться квитанции об оплате расходов на проведение медицинского осмотра в лечебном заведении, а также кассовый и товарный чеки на приобретение медицинской книжки.

Возмещение расходов производится на основании заявления, написанного на имя руководителя, с приложением документов, подтверждающих расходы.

Работодатель в соответствии со ст. 235 Трудового Кодекса РФ обязан рассмотреть это заявление в десятидневный срок и принять решение о выплате компенсации.

На основании заявления оформляется приказ о возмещении расходов сотруднику. После чего деньги выдаются на руки в кассе, либо перечисляются на расчетный счет сотрудника.

Работодатель должен выплатить данную компенсацию работнику не позднее ближайшего дня, установленного для выплаты заработной платы в организации (аванса или зарплаты за вторую половину месяца, - который из них ближе), если иное соглашение не будет в письменной форме достигнуто работником.

Если эти сроки будут нарушены, работник вправе требовать в судебном порядке возмещения уже не только этих расходов, но и компенсации морального вреда и стоимости услуг адвоката, если он его привлечет к участию в процессе.

Подробнее в материалах Системы:

Ответ: Когда необходимо проводить обязательный медосмотр сотрудника

Сотрудники, подлежащие обязательному медосмотру

Сотрудники, выполняющие определенные виды работ, проходят обязательные медосмотры за счет организации. К этой категории персонала относятся, в частности:

сотрудники, занятые на тяжелых работах и на работах с вредными (опасными) условиями труда (в т. ч. на подземных работах) (ст. 213. 330.3 ТК РФ);

сотрудники, занятые на работах, связанных с движением транспорта (ст. 213 и 328 ТК РФ, ст. 23 Закона от 10 декабря 1995 г. № 196-ФЗ);

сотрудники предприятий пищевой промышленности, общепита и торговли, водопроводных сооружений, лечебно-профилактических и детских учреждений ( ст. 213 ТК РФ );

Помимо этого существует ряд отраслевых документов, каждый из которых регулирует порядок проведения медосмотров в том или ином виде деятельности. Ими должны руководствоваться организации, которые подпадают под действие этих документов. Такой порядок подтверждается и статьей 213 Трудового кодекса РФ, и статьей 24 Закона от 21 ноября г. № 323-ФЗ. Например, обязательные медосмотры предусмотрены для сотрудников, занятых:

в организациях коммунально-бытового назначения, оказывающих парикмахерские и косметические услуги ( п. 9.29 СанПиН 2.1.2.2631-10, утвержденных постановлением Главного санитарного врача России от 18 мая г. № 59 );

Компенсация работникам медосмотра

КОМПЕНСАЦИИ РАБОТНИКАМ, НАПРАВЛЯЕМЫМ НА МЕДИЦИНСКИЙ ОСМОТР (ОБСЛЕДОВАНИЕ)

ТК РФ предусмотрена обязанность работодателя организовывать проведение за счет собственных средств обязательных предварительных (при поступлении на работу) и периодических (в течение трудовой деятельности) медицинских осмотров (обследований) работников. На период прохождения медосмотров (обследований) работникам полагаются компенсационные выплаты. К компенсационным выплатам, связанным с выполнением физическим лицом трудовых обязанностей, можно отнести расходы по проведению обязательных предварительных (при поступлении на работу, в случае приема на работу) и периодических (в течение действия трудового договора) медосмотров (обследований) работников, оплаченные организацией в случаях, предусмотренных ТК РФ, законами и иными нормативными правовыми актами (включая медосмотры работников, занятых на тяжелых работах с вредными и (или) опасными условиями труда (в том числе на подземных работах), а также на работах, связанных с движением транспорта)).

В данной статье рассмотрим правовые основы проведения медосмотров (обследований) работников организации и их гарантий, порядок отражения расходов на прохождение медосмотров в бухгалтерском учете организации и особенности налогообложения, а также ответственность работодателя при невыплате компенсаций работникам, направляемым на медосмотр (обследование).

Обязанность проведения медосмотров некоторых категорий работников предусмотрена статьей 213 ТК РФ. Согласно данной статье работники, занятые на тяжелых работах и на работах с вредными и (или) опасными условиями труда (в том числе на подземных работах), а также на работах, связанных с движением транспорта, проходят обязательные предварительные (при поступлении на работу) и периодические (для лиц в возрасте до 21 года - ежегодные) медосмотры (обследования) для определения пригодности данных работников для выполнения поручаемой им работы и предупреждения профессиональных заболеваний. В соответствии с медицинскими рекомендациями указанные работники проходят внеочередные медицинские осмотры (обследования).

Вредные и (или) опасные производственные факторы и работы, при выполнении которых проводятся обязательные предварительные и периодические медосмотры (обследования), и порядок их проведения определяются нормативными правовыми актами, утверждаемыми в порядке, установленном Правительством Российской Федерации.

Обязанность работников проходить, в установленном порядке медицинское освидетельствование при поступлении на работу предусмотрена Приказом Минздравмедпрома Российской Федерации от 14.03.1996 г. N 90 "О порядке проведения предварительных и периодических медицинских осмотров работников и медицинских регламентах допуска к профессии".

Перечень работ, при выполнении которых проводятся предварительные и периодические осмотры (обследования) утвержден Приказом Минздравсоцразвития Российской Федерации от 16.08.2004 г. N 83 "Об утверждении Перечней вредных и (или) опасных производственных факторов и работ, при выполнении которых проводятся предварительные и периодические медицинские осмотры (обследования), и порядка проведения этих осмотров (обследований)" (далее - Приказ N 83).

Статьей 219 ТК РФ предусмотрено право работника на внеочередные медосмотры (обследование) в соответствии с медицинскими рекомендациями.

Обратите внимание!

Проходить обязательные предварительные (при поступлении на работу) и периодические (в течение трудовой деятельности) медосмотры (обследования), а также внеочередные медосмотры (обследования) по направлению работодателя в случаях, предусмотренных ТК РФ и иными федеральными законами, является обязанностью работника, а не его правом (статья 214 ТК РФ).

Если работник уклоняется от прохождения медосмотров, то работодатель обязан отстранить его от работы (не допускать к работе). В период отстранения от работы (недопущения к работе) заработная плата работнику не начисляется (статья 76 ТК РФ).

Если работодатель не обеспечил своевременное прохождения обязательного медосмотра работниками, то его можно привлечь к административной ответственности. Согласно статье 6.3 КоАП РФ нарушение законодательства в области обеспечения санитарно-эпидемиологического благополучия населения, выразившееся в нарушении действующих санитарных правил и гигиенических нормативов, невыполнении санитарно-гигиенических и противоэпидемических мероприятий, влечет предупреждение или наложение административного штрафа:

- на граждан в размере от ста до пятисот рублей;

- на должностных лиц - от пятисот до одной тысячи рублей;

- на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, - от пятисот до одной тысячи рублей или административное приостановление деятельности на срок до девяноста суток;

- на юридических лиц - от десяти тысяч до двадцати тысяч рублей или административное приостановление деятельности на срок до девяноста суток.

Статья 185 ТК РФ предусматривает гарантии работникам, направляемым на медосмотр (обследование), согласно которой на время прохождения медосмотра (обследования) за работниками, обязанными в соответствии с ТК РФ проходить такой осмотр (обследование), сохраняется средний заработок по месту работы.

Правила исчисления среднего заработка для расчета выплат, предусмотренных ТК РФ, регламентируются Положением об особенностях порядка исчисления средней заработной платы, которое утверждено Постановлением Правительства Российской Федерации от 24.12.2007 г. N 922. В этом документе приведены перечни выплат, принимаемых в расчет и исключаемых из расчета среднего заработка, установлены правила учета премий и вознаграждений при исчислении среднего заработка, определены особенности исчисления среднего заработка для выплаты отпускных и компенсации за неиспользованный отпуск.

Порядок отражения расходов на прохождение медосмотров в бухгалтерском учете организации.

Правила формирования в бухгалтерском учете информации о расходах коммерческих организаций установлены Положением по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденным Приказом Минфина Российской Федерации от 06.05.1999 г. N 33н (далее - ПБУ 10/99).

В соответствии с нормами указанного бухгалтерского стандарта расходы организации на проведение медосмотров своих работников принимаются к бухгалтерскому учету в полном объеме и отражаются в составе расходов по обычным видам деятельности. Это вытекает из пунктов 5 и 7 ПБУ 10/99.

В соответствии с пунктом 16 ПБУ 10/99 расходы признаются в бухгалтерском учете организации только при одновременном выполнении следующих условий:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации.

Если хотя бы одно условие не выполнено, то в бухгалтерском учете организации признается дебиторская задолженность. Порядок признания расходов в бухгалтерском учете установлен пунктом 18 ПБУ 10/99, то есть расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени выплаты денежных средств и иной формы осуществления. Датой признания в бухгалтерском учете расходов на проведение медосмотров является день представления заключительного акта медицинской организацией.

В случае, если работник проходил медосмотр в медицинском учреждении, с которым у работодателя заключен договор, то расходы отражаются в бухгалтерском учете на соответствующем счете учета затрат в корреспонденции со счетом 60 "Расчеты с поставщиками и подрядчиками".

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина Российской Федерации от 31.10.2000 г. N 94н (далее - План счетов), для отражения расходов по обычным видам деятельности у организаций предусмотрен счет 44 "Расходы на продажу". По дебету указанного счета отражаются суммы произведенных расходов, связанных с продажей товаров, которые в дальнейшем списываются в полном объеме в дебет счета 90 "Продажи", субсчет 2 "Себестоимость продаж". Исключением являются лишь суммы транспортных расходов, списание которых производится частично - расходы на транспортировку распределяются между реализованным товаром и остатком товара на конец каждого месяца.

В бухгалтерском учете организации отражение расходов на прохождение медосмотров производится при помощи следующих записей:

Дебет 44 "Расходы на продажу" Кредит 60 "Расчеты с поставщиками и подрядчиками"

расходы на проведение медосмотра учтены в составе расходов на продажу

Дебет 44 "Расходы на продажу" Кредит 70 "Расчеты с персоналом по оплате труда"

включена в состав расходов на продажу сумма среднего заработка, начисленного работникам за время прохождения медосмотра

Дебет 90 "Продажи", субсчет 2 "Себестоимость продаж" Кредит 44 "Расходы на продажу"

расходы организации на прохождение медосмотра списаны на себестоимость проданных товаров

Если же работник самостоятельно прошел медосмотр при поступлении на работу, то работодатель, компенсируя расходы на медосмотр работнику (при наличии подтверждающих документов), отражает их в составе расходов в корреспонденции с кредитом счета 73 "Расчеты с персоналом по прочим операциям".

Пример

ООО "Медицина" заключило договор с медицинским учреждением на проведение медосмотров.

В августе текущего года был проведен периодический медосмотр работников организации, стоимость которого составила 30 000 руб.

Кроме этого, организация приняла на работу новых сотрудников, которые прошли предварительный медосмотр самостоятельно, при этом она компенсировала им расходы в размере 5 000 руб.

В сентябре текущего года организация направила на предварительный медосмотр соискателей, которые не были приняты на работу. Расходы по такому медосмотру составили 3 000 руб.

В бухгалтерском учете ООО "Медицина" данные хозяйственные операции будут отражены следующим образом:

- в августе текущего года:

Дебет 44 "Расходы на продажу" Кредит 60 "Расчеты с поставщиками и подрядчиками" 30 000 руб. - отражены расходы на прохождение периодического медосмотра сотрудниками организации в медицинском учреждении

Дебет 60 "Расчеты с поставщиками и подрядчиками" Кредит 51 "Расчетные счета" 30 000 руб. - оплачены услуги медицинскому учреждению

Дебет 44 "Расходы на продажу" Кредит 73 "Расчеты с персоналом по прочим операциям" 5 000 руб. - оплачены расходы по прохождению медосмотра работниками самостоятельно

Дебет 73 "Расчеты с персоналом по прочим операциям" Кредит 50 "Касса" 5 000 руб. - компенсированы затраты работникам

- в сентябре текущего года:

Дебет 44 "Расходы на продажу" Кредит 60 "Расчеты с поставщиками и подрядчиками" 3 000 руб. - отражены расходы на прохождение медосмотра соискателей

Дебет 60 "Расчеты с поставщиками и подрядчиками" Кредит 51 "Расчетные счета" 3 000 руб. - оплачены услуги медицинскому учреждению

Рассмотрим порядок возмещения расходов на медосмотр работникам, если прохождение медосмотра не предусмотрено трудовым законодательством.

В этом случае расходы, связанные с возмещением работнику стоимости медосмотра, можно отнести к прочим расходам на основании пункта 11 ПБУ 10/99.

В бухгалтерском учете, согласно Плану счетов, затраты, произведенные за счет прибыли, относятся на счет 91 "Прочие доходы и расходы", субсчет 2 "Прочие расходы".

Пример

По инициативе работодателя сотрудники ООО "Медицина" прошли медосмотр. Прохождение медосмотра не предусмотрено трудовым законодательством. Стоимость медосмотра составила 20 000 руб.

Время прохождения медосмотра было компенсировано сотрудникам из расчета среднего заработка в размере 10 000 руб.

В бухгалтерском учете ООО "Медицина" данные хозяйственные операции будут отражены следующим образом:

Дебет 91 "Прочие доходы и расходы", субсчет 2 "Прочие расходы" Кредит 60 "Расчеты с поставщиками и подрядчиками" 20 000 руб. - отражены расходы на проведение медосмотра сотрудников

Дебет 60 "Расчеты с поставщиками и подрядчиками" Дебет 51 "Расчетные счета" 20 000 руб. - оплачены услуги лечебного учреждения

Дебет 91 "Прочие доходы и расходы", субсчет 2 "Прочие расходы" Кредит 70 "Расчеты с персоналом по оплате труда" 10 000 руб. - начислена средняя заработная плата за время прохождения медосмотра работникам организации

Порядок налогообложения расходов на проведение обязательных медосмотров.

В части налогообложения расходов на проведение обязательных медосмотров налогом на доходы физических лиц (далее - НДФЛ) следует отметить, что согласно пункту 1 статьи 209 НК РФ объектом налогообложения по НДФЛ признается доход, полученный налогоплательщиками от источников в Российской Федерации.

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах или право на распоряжение, которыми у него возникло (пункт 1 статьи 210 НК РФ).

Перечень доходов, не подлежащих налогообложению, приведен в статье 217 НК РФ. В соответствии с пунктом 3 статьи 217 НК РФ не подлежат налогообложению все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей. Следовательно, расходы на обязательные медосмотры, произведенные в целях охраны труда, не подлежат налогообложению НДФЛ.

Что касается налогообложения компенсации работникам, направленным на медосмотр (обследование) страховыми взносами во внебюджетные фонды отметим следующее.

С 01.01. г. вступил в силу Федеральный закон от 24.07.2009 г. N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" (далее - Закон N 212-ФЗ), который заменил уплату единого социального налога (далее - ЕСН) страховыми взносами во внебюджетные фонды.

Как и в случае с ЕСН, объектом обложения страховыми взносами признаются среди прочего выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (пункт 1 статьи 7 Закона N 212-ФЗ).

В связи с этим по аналогии с ЕСН, поскольку затраты работодателя на проведение медицинских осмотров работников являются производственными расходами организации, необходимыми для осуществления ее деятельности, и не зависят от положений трудовых договоров работника с работодателем, такие суммы затрат не подлежат обложению страховыми взносами.

О том, что суммы, связанные с оплатой медицинских осмотров работников, не являются объектом обложения ЕСН, сказано и в Письмах Минфина Российской Федерации от 21.11.2008 г. N 03-03-06/4/84, УМНС Российской Федерации по городу Москве от 07.10.2004 г. N 28-11/64374.

Арбитражные суды придерживались аналогичной точки зрения. Так, например, судьи ФАС Центрального округа в Постановлении от 30.05.2003 г. по делу N А54-225/03-С3 также считали, что суммы, перечисленные обществом за периодические медицинские осмотры своих работников, не включаются в налоговую базу по ЕСН. При этом в обоснование своей позиции они ссылались на подпункт 2 пункта 1 статьи 238 НК РФ, согласно которому не подлежат обложению ЕСН все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат, связанных, в том числе, с выполнением физическим лицом трудовых обязанностей. В свою очередь выплаты, возникшие при оплате медицинских осмотров, носят компенсационный характер и связаны с выполнением физическими лицами трудовых обязанностей.

Такие же аргументы в свое время приводили и финансовые органы (Письмо Минфина Российской Федерации от 05.03.2005 г. N 03-03-01-04/1/100). В Законе N 212-ФЗ аналогичная норма тоже есть. В соответствии с подпунктом "и" пункта 2 части 1 статьи 9 этого Закона не подлежат обложению страховыми взносами все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат, связанных с выполнением физическим лицом трудовых обязанностей.

В соответствии с пунктом 3 Постановления Правительства Российской Федерации от 02.03.2000 г. N 184 "Об утверждении Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний" данные выплаты не облагаются взносами по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

О порядке налогообложения налогом на прибыль расходов на проведение обязательных медосмотров даны разъяснения в Письмах Минфина Российской Федерации от 05.10.2009 г. N 03-03-06/1/638, от 07.08.2007 г. N 03-03-06/1/543, от 05.03.2005 г. N 03-03-01-04/1/100.

Согласно разъяснениям Минфина Российской Федерации расходы на проведение обязательных медосмотров, предусмотренных действующими нормативными правовыми актами Минздравсоцразвития Российской Федерации или Минздрава Российской Федерации, уменьшают налогооблагаемую базу по налогу на прибыль и включаются в состав прочих расходов, связанных с производством и реализацией на основании подпункта 7 пункта 1 статьи 264 НК РФ. При этом указанные затраты должны быть документально подтверждены, экономически обоснованны и произведены для осуществления деятельности, направленной на получение дохода (пункт 1 статьи 252 НК РФ).

Аналогичные выводы были сделаны и судебными органами в Постановлении ФАС Поволжского округа от 17.02.2005 г. по делу N А55-10635/04-34.

Отметим, что сумма среднего заработка, сохраняемого за работником в период прохождения медосмотра, может быть учтена налогоплательщиком, как в составе прочих расходов, связанных с производством и реализацией на основании подпункта 7 пункта 1 статьи 264 НК РФ, так и в составе расходов на оплату труда на основании статьи 255 НК РФ. Если некоторые расходы, произведенные налогоплательщиком, с равными основаниями могут быть отнесены к нескольким группам расходов, то в этом случае налогоплательщик вправе самостоятельно определить в составе каких расходов он будет учитывать данные расходы (пункта 4 статьи 252 НК РФ).

Расходы на проведение обязательных предварительных медосмотров работников, принимаемых на работу, могут быть отнесены к прочим расходам. На это указывает Письмо Минфина Российской Федерации от 06.10.2009 г. N 03-03-06/1/648, в котором также сказано, что затраты на предварительный медицинский осмотр лиц, которые по результатам осмотра или по иным основаниям не были приняты на работу, также учитываются для целей налогообложения прибыли.

Вместе с тем, если прохождение медосмотров (обследований) не является для работников обязательным, то такие расходы не учитываются при налогообложении прибыли, поскольку не могут быть признаны обоснованными. Такое мнение высказано в Письмах Минфина Российской Федерации от 05.10.2009 г. N 03-03-06/1/638, от 05.03.2005 г. N 03-03-01-04/1/100, а также а Письмо УФНС Российской Федерации по городу Москве от 04.08.2006 г. N 09-14/069136. Аналогичный вывод содержится в Постановлении ФАС Восточно-Сибирского округа от 15.01.2007 г. N А33-32437/05-Ф02-7147/06-С1 по делу N А33-32437/05. Так, в нем сказано, поскольку для работников бухгалтерии не предусмотрено обязательное проведение медосмотров, то расходы на их проведение по инициативе работодателя не учитываются при определении налоговой базы по налогу на прибыль.

Ответственность работодателя при невыплате компенсаций работникам, направляемым на медосмотр (обследование).

Статьей 236 ТК РФ предусмотрена материальная ответственность работодателя за задержку выплаты заработной платы и других выплат, причитающихся работнику. Согласно данной статье при нарушении работодателем:

- установленного срока выплаты заработной платы;

- оплаты отпуска;

- выплат при увольнении;

- других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации от невыплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно.

Размер выплачиваемой работнику денежной компенсации может быть повышен коллективным договором или трудовым договором. Обязанность выплаты денежной компенсации возникает у работодателя независимо от наличия его вины.

При этом согласно статье 233 ТК РФ материальная ответственность стороны трудового договора наступает за ущерб, причиненный ею другой стороне этого договора в результате ее виновного противоправного поведения (действий или бездействия), если иное не предусмотрено ТК РФ или иными федеральными законами. Каждая из сторон трудового договора должна доказать размер причиненного ей ущерба.

Более того, статьей 237 ТК РФ предусмотрено возмещение морального вреда, причиненного работнику. Моральный вред, причиненный работнику работодателем (неправомерными действиями или бездействием), возмещается работнику в денежной форме в размерах, определяемых соглашением сторон трудового договора.

В случае же возникновения спора факт причинения работнику морального вреда и размеры его возмещения устанавливаются судом.

Административная ответственность за нарушение законодательства о труде и об охране труда предусмотрена статьей 5.27 КоАП РФ. Согласно пункту 1 данной статьи нарушение законодательства о труде и об охране труда влечет наложение административного штрафа:

- на должностных лиц в размере от 1 000 до 5 000 руб.;

- на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, - от 1 000 до 5 000 руб. или административное приостановление деятельности на срок до 90 суток;

- на юридических лиц - от 30 000 до 50 000 руб. или административное приостановление деятельности на срок до 90 суток.

Пунктом 2 статьи 5.27 КоАП РФ установлено, что нарушение законодательства о труде и об охране труда должностным лицом, ранее подвергнутым административному наказанию за аналогичное административное правонарушение, влечет дисквалификацию на срок от 1 года до 3 лет.

Уголовная ответственность за невыплату заработной платы, пенсий, стипендий, пособий и иных выплат свыше 2 месяцев предусмотрена статьей 145.1 УК РФ.

Невыплата свыше двух месяцев заработной платы, пенсий, стипендий, пособий и иных установленных законом выплат, совершенная руководителем организации, работодателем - физическим лицом из корыстной или иной личной заинтересованности, наказывается:

- штрафом в размере до 120 000 руб. или в размере заработной платы или иного дохода осужденного за период до 1 года;

- или лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 5 лет;

- или лишением свободы на срок до 2 лет (пункт 1 статьи 145.1 УК РФ).

Согласно пункту 2 статьи 145.1 УК РФ то же деяние, повлекшее тяжкие последствия, наказывается:

- штрафом в размере от 100 000 до 500 000 руб. или в размере заработной платы или иного дохода осужденного за период от 1 года до 3 лет;

- или лишением свободы на срок от 3 до 7 лет с лишением права занимать определенные должности;

- или заниматься определенной деятельностью на срок до 3 лет или без такового.

Примеры оплаты времени, затраченного на прохождение медосмотра

Будем говорить про оформление периодических медосмотров Работодатель обязан организовать и оплатить периодический медицинский осмотр для некоторых категорий работников (ч. 2 ст. 212 и ч. 6 ст. 213 ТК РФ).

Работник обязан соблюдать требования по охране труда и обеспечению безопасности труда (ч. 2 ст. 21 ТК РФ). В рамках исполнения этой обязанности отдельные категории работников должны проходить обязательный медосмотр (ст. 213 ТК РФ).

Расчет среднего заработка за время медосмотра

На время прохождения обязательного медицинского осмотра за работником сохраняется средний заработок по месту работы (ст. 185 ТК РФ).

Правила расчета среднего заработка установлены:

- в статье 139 Трудового кодекса;

- Положении об особенностях порядка исчисления средней заработной платы, утвержденном постановлением Правительства РФ от 24.12.2007 № 922 (далее - Положение о среднем заработке).

Как отразить время медосмотра в табеле

Работодатель обязан вести учет времени, фактически отработанного каждым работником компании, в табеле учета рабочего времени (ч. 4 ст. 91 ТК РФ).

В унифицированной форме табеля не предусмотрено условное обозначение для времени прохождения работниками медицинского осмотра. Работодатель может самостоятельно ввести дополнительные условные обозначения. Например, в виде буквенного кода «МО». Это нестандартное обозначение нужно утвердить приказом руководителя организации (ч. 4 ст. 9 Федерального закона от 06.12. № 402-ФЗ).

Работник прошел медосмотр в течение нескольких часов и успел поработать

В этом случае отработанные часы оплачиваются в обычном порядке, а за время прохождения медосмотра сохраняется средний заработок. Как рассчитать зарплату за месяц, покажем на примерах.

Пример 1

Работнику установлен оклад и поденный учет рабочего времени

В.Е. Белкина работает оператором ЭВМ по графику пятидневной недели. Ей установлен рабочий день с 8.00 до 17.00, обед - с 12.00 до 13.00. Оклад работницы - 45 000 руб.

В.Е. Белкина проводит за компьютером весь рабочий день, поэтому должна проходить периодический медицинский осмотр (п. 3.2.2.4 Перечня вредных и (или) опасных факторов, утвержденных приказом Минздравсоцразвития России от 12.04. № 302н, далее - приказ № 302н).

30 июля года сотрудница направлена на обязательный периодический медосмотр с 8.00 до 12.00. С 13.00 В.Е. Белкина приступила к работе. Остальные дни в июле сотрудница отработала.

В расчетном периоде (с 1 июля года по 30 июня года) В.Е. Белкина отработала 224 рабочих дня. Сумма выплат, учитываемых при расчете среднего заработка, составила 452 000 руб.

Как рассчитать сумму выплат работнице за июль года?

Решение

Сумма выплат В.Е. Белкиной за июль года будет складываться из двух величин:

- зарплаты за отработанное время;

- среднего заработка за часы, проведенные на медосмотре.

Записи в табеле

В табеле отработанные дни обозначают кодом «Я» и указывают количество отработанных часов.

Время, проведенное на медосмотре, можно обозначить кодом «МО» и указать количество часов (см. образец 1).

Образец 1 Фрагмент табеля. Отражение времени медосмотра 30 июля года

Зарплата за отработанное время

В июле года по производственному календарю 184 рабочих часа. В.Е. Белкина отработала на 4 часа меньше, так как была на медосмотре.

За фактически отработанное в июле время работнице начислено по окладу 44 022 руб. (45 000 руб. 184 ч × 180 ч).

Средний заработок за часы медосмотра

Работнице установлен поденный учет рабочего времени. Поэтому при расчете среднего заработка используется средний дневной заработок. Об этом говорится в пункте 9 Положения о среднем заработке.

Средний дневной заработок В.Е. Белкиной составляет 2017,86 руб. (452 000 руб. 224 раб. дн.).

Для того чтобы определить сумму подлежащего начислению среднего заработка за часы медосмотра, нужно их перевести в дни. Работница провела на медицинском осмотре 4 часа. Это составляет 0,5 раб. дн. (4 ч. 8 ч).

Средний заработок за время медосмотра равен 1008,93 руб. (2017,86 руб. × 0,5 дн.).

Общая сумма выплат

За июль года В.Е. Белкиной нужно начислить 45 030,93 руб. (44 022 руб. + 1008,93 руб.).

Пример 2

Работнику установлен оклад и суммированный учет рабочего времени

А.С. Мельникову установлен суммированный учет рабочего времени. Он работает аппаратчиком по обслуживанию сосудов, находящихся под давлением. Этот вид работы является вредным, поэтому работник должен проходить обязательный периодический медосмотр (п. 5 Перечня работ, утвержденных приказом № 302н).

5 августа года работник в рамках рабочей смены провел на обязательном периодическом медосмотре 3 часа.

В расчетном периоде (с 1 августа года по 31 июля года):

- сумма выплат, учитываемых при расчете среднего заработка, составила 436 470 руб.;

- количество отработанных часов - 1946 ч.

Как рассчитать А.С. Мельникову средний заработок за время медосмотра?

Решение

При определении среднего заработка работника, которому установлен суммированный учет рабочего времени, используется средний часовой заработок (п. 13 Положения о среднем заработке).

Средний часовой заработок А.С. Мельникова - 224,29 руб. (436 470 руб. 1946 ч). Средний заработок за время медосмотра составит 672,87 руб. (224,29 руб. × 3 ч).

Работник прошел медосмотр в свой выходной день

Возможно, что по календарному плану проведения медицинского осмотра работнику нужно его пройти в свой выходной день.

Статус выходного дня

Выходной день относится к времени отдыха, в течение которого работник свободен от исполнения трудовых обязанностей и которое он может использовать по своему усмотрению (ст. 106 и 107 ТК РФ).

По общему правилу работа в выходные и нерабочие праздничные дни запрещена (ч. 1 ст. 113 ТК РФ). Для привлечения к работе в выходной день надо заранее получить от работника письменное согласие.

Оплата медосмотра в выходной день

Прохождение медосмотра в выходной день - это исполнение работником поручения работодателя в свой день отдыха.

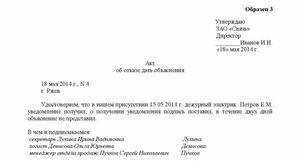

Приказ. Основанием для оплаты является приказ руководителя компании о проведении медосмотра.

В приказе следует указать, в какой день работник должен явиться к врачу, сколько часов отводится на медицинский осмотр, как будет произведена оплата за этот день. Образец приказа смотрите ниже.

Запись в табеле. Если работник трудится в свой выходной день, в табеле нужно поставить код «РВ». Для указания в табеле времени прохождения в выходной день медосмотра можно использовать произвольный код, например «ВМО».

Как определить количество часов, проведенных работником в выходной день на медосмотре?

По согласованию с медицинской организацией в календарном плане проведения медосмотра укажите часы, когда врачи ведут прием. Это поможет определить количество часов медосмотра в выходной, оплачиваемых исходя из среднего заработка.

Размер оплаты. В выходной день работник не трудится, зарплата ему не начисляется. При выполнении поручения работодателя в свой выходной день работник не теряет зарплату, как это происходит в рабочий день. Соответственно у работодателя нет оснований компенсировать работнику потерю зарплаты выплатой среднего заработка. Это значит, что при прохождении медосмотра в выходной работнику нужно начислить двойную зарплату в соответствии с нормами статьи 153 Трудового кодекса, а не средний заработок.

Пример 3

Работник прошел медосмотр в свой выходной день. Учет рабочего времени поденный

Аппаратчик производства реагентов Е.П.

Источники:

, ,

Следующие:

27 июля 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности по художественно-эстетическому развитию детей «Василёк» с. Енотаевкамуниципального

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности по художественно-эстетическому развитию детей «Василёк» с. Енотаевкамуниципального  Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N С-1 "Сведения о вводе в.ФЕДЕРАЛЬНАЯ СЛУЖБА ГОСУДАРСТВЕННОЙ

Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N С-1 "Сведения о вводе в.ФЕДЕРАЛЬНАЯ СЛУЖБА ГОСУДАРСТВЕННОЙ  Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________, действующего на основании _______________________________, с одной стороны,

Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________, действующего на основании _______________________________, с одной стороны,  Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: 73954 | #11012 Шаблон объяснительной записки, который

Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: 73954 | #11012 Шаблон объяснительной записки, который Недавно добавленные материалы:

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей  Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды

Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды  Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.

Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.  Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _

Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _  Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,

Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,  Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

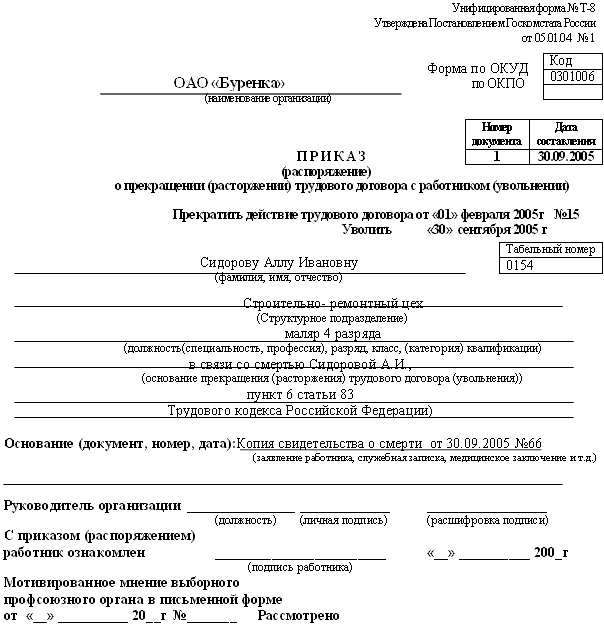

Образец заполнения приказ о прекращении трудового договора с работником

Образец заполнения приказ о прекращении трудового договора с работником Образец заполнения генеральной доверенности

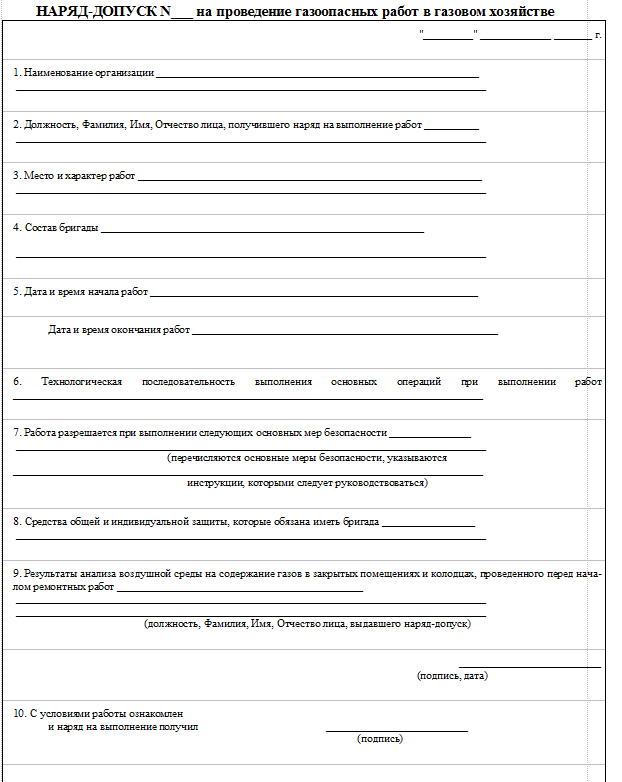

Образец заполнения генеральной доверенности Форма приказа о выдаче наряд допуска

Форма приказа о выдаче наряд допуска