Приказ на выдачу подотчетных сумм образец

Приказ о порядке расчетов с подотчетными лицами

Добрый день!

Цитата: Деньги директору под отчет по новым правилам

p>Надежда Шорохова, налоговый консультант компании UHY Янс-Аудит

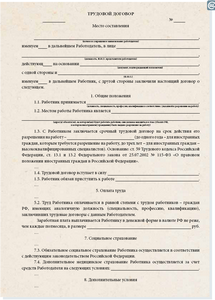

Директор компании, как и любой другой работник, должен написать заявление о выдаче ему денег под отчет для оформления расходного кассового ордера. Составить этот документ можно в произвольной форме.

С1 января года действует новый порядок выдачи денег под отчет1. Выдавать их можно только по заявлению, на котором директор ставит свою разрешительную подпись2. А что делать, если необходимо выдать денежные средства самому директору? Должен ли он писать заявление?

Деньги на затраты, связанные с деятельностью фирмы, работнику — подотчетному лицу выдают по расходным кассовым ордерам при предъявлении им паспорта или другого документа, удостоверяющего личность3. Теперь расходный кассовый ордер бухгалтер оформляет по письменному заявлению сотрудника, составленному в произвольной форме. На этом заявлении обязательно должны быть подпись руководителя, дата, а также разрешительная надпись о сумме наличных денег и о сроке, на который они выданы. Раньше для выдачи подотчетных сумм было достаточно подписей руководителя и главного бухгалтера на расходном кассовом ордере. Работник не должен был предоставлять заявление о выдаче наличных4.

Возникает вопрос: должен ли директор компании писать заявление о выдаче денег на свое имя? Ведь разрешительную надпись на этом документе бу- дет ставить он же. Есть три варианта:

- заявление о выдаче денег можно заменить приказом директора, в котором будет указана сумма наличных денег;

- заявление о выдаче денег можно не оформлять, достаточно подписи директора на расходном кассовом ордере;

- директор должен написать заявление о выдаче денег под отчет в общеустановленном порядке.

По нашему мнению, первые два варианта не обоснованы действующим законодательством. Положением не предусмотрено, что основанием для выписки расходного кассового ордера и выдачи подотчетных сумм может быть приказ руководителя компании.

Отметим, что Кодекс об административных правонарушениях не предусматривает наказания за оформление расходного кассового ордера без заявления работника. Но чтобы избежать ненужных претензий со стороны проверяющих, лучше все же соблюдать нормы, установленные Положением. Даже те, нарушение которых непосредственно не влечет за собой штрафные санкции. Если руководитель компании напишет заявление по форме, которую используют все работники, ничего страшного не произойдет. Важно лишь наличие документа как основания для выписки расходного кассового ордера. Заявление о выдаче денег под отчет директору можно составить по образцу, представленному выше.

Из документа

Положение Банка России от 12 октября № 373-П

4.4. Для выдачи наличных денег на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, работнику под отчет (далее — подотчетное лицо) расходный кассовый ордер 0310002 оформляется согласно письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему собственноручную надпись руководителя о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

<. > Выдача наличных денег под отчет проводится при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег.

Мнение.

Директор тоже пишет заявление

Действующий с года порядок выдачи денежных средств под отчет не содержит никаких исключений для руководителя компании. Директор — такой же сотрудник фирмы, как и остальные, ведь с ним заключен трудовой договор. Основанием для оформления расходного кассового ордера при выдаче денежных средств под отчет любому работнику является завизированное заявление с указанием суммы и срока, на который выдаются деньги. Следовательно, данный документ обязателен для всех! Не будет ошибкой, если заявление напишет и завизирует сам руководитель.

В крупных компаниях полномочия руководителя относительно принятия решения о выдаче денежных средств под отчет могут быть делегированы и другим сотрудникам (например, финансовому директору), поэтому на заявлении руководителя может стоять подпись финансового директора.

Александр Елин, генеральный директор аудиторской компании Академия аудита

БУХГАЛТЕРСКИЙ УЧЕТ ПОДОТЧЕТНЫХ СУММ

Основным документом, регулирующим наличные денежные расчеты в организациях, является Порядок ведения кассовых операций в РФ, утвержденный Решением совета директоров Банка России от 22.09.1993 №40. Рассмотрим особенности учета подотчетных сумм.

Порядок учета подотчетных сумм

Согласно п. 11 Порядка ведения кассовых операций предприятия и организации выдают наличные деньги под отчет на хозяйственно-операционные расходы, расходы отдельных подразделений хозяйственных организаций, в том числе филиалов, не состоящих на самостоятельном балансе и находящихся вне района деятельности организаций, в размерах и на сроки, определяемые руководителями предприятий.

При этом организация может выдать под отчет любую сумму, но необходимо иметь в виду, когда подотчетное лицо совершает, например, закупку товаров у сторонней организации, действуя от имени своего предприятия, размер одного платежа не должен превышать предельного размера расчетов наличными деньгами между юридическими лицами в 100000 руб. (Указание Банка России от 20.06.2007 №1843-У). Несоблюдение установленного лимита влечет наложение административного штрафа: на должностных лиц - в размере от 4000 до 5000 руб. а на юридических лиц - от 40 000 до 50 000 руб.

При выдаче денег под отчет важно учитывать следующие требования:Работники организации, имеющие право получать под отчет деньги, должны быть ознакомлены с данным приказом под подпись.

Кроме того, с работниками, включенными в список подотчетных лиц организации, работодателю необходимо заключить договор о полной материальной ответственности. Это следует из статьи 243 Трудового кодекса (ТК), согласно которой материальная ответственность в полном размере причиненного ущерба возлагается на работника при недостаче ценностей, вверенных ему на основании специального письменного договора или полученных им по разовому документу.

Порядок выдачи и списания подотчетных сумм одновременно может быть отражен в учетной политике.

Денежные средства на какие-либо цели выдаются работнику на основании письменного заявления на имя руководителя организации. Если руководитель считает заявку обоснованной, то он дает распоряжение бухгалтерской службе о выдаче аванса.

Основанием для списания денежных средств с подотчетного лица является авансовый отчет с приложением к нему первичных оправдательных документов. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной документации.

Документами, подтверждающими произведенные расходы, являются кассовые и товарные чеки. Если в кассовом чеке не отражено, за что произведена плата, к нему должен быть приложен товарный чек, в котором указывается направление использования денежных средств.

При проверке авансовых отчетов необходимо обращать внимание на следующее:Если денежных средств было потрачено меньше, чем получено, остаток неизрасходованных сумм возвращается в кассу по приходному кассовому ордеру. Если денежных средств было потрачено больше, чем получено, перерасход по авансовому отчету выдается сотруднику по расходному кассовому ордеру.

Весьма часто работнику выдали под отчет денежные средства, а он, израсходовав не всю сумму, не вернул излишек в кассу. Тогда работодатель имеет право удержать из заработной платы работника задолженность по авансовому отчету согласно статье 137 ТК. При этом должны быть соблюдены следующие условия:Бухгалтерский учет

В бухгалтерском учете выдача подотчетных сумм отражается по дебету счета 71 "Расчеты с подотчетными лицами" и кредиту счета 50 "Касса".

Выдача денежных средств под отчет возможна и безналичным способом. Этот способ удобен в случае выдачи денежных средств командировочному лицу. Деньги перечисляются на карточный счет, это корпоративная банковская карта, которая оформлена на юридическое лицо. При использовании сотрудником при расчетах корпоративной карты возникает комиссия банка за ведение карточного счета. Ее также можно учесть при расчете налога на прибыль (пп. 25 п. 1 статьи 264 НК).

В бухгалтерском учете операции с корпоративными картами отражаются следующими бухгалтерскими записями:

Д 55 "Специальные счета в банках" – К 51 "Расчетные счета" (52 "Валютные счета"): перечислены денежные средства с расчетного (или валютного) счета на банковский карточный счет;

Д 91 "Прочие доходы и расходы" – К 55 "Специальные счета в банках": оплачены услуги банка за обслуживание специального карточного счета.

Выдача банковской карты работнику организации отражается как выдача под отчет денежных документов:

Д 71 "Расчеты с подотчетными лицами" – К 50, субсчет 3 "Денежные документы": выдана под отчет работнику организации расчетная карта по номинальной стоимости;

Д 71 "Расчеты с подотчетными лицами" – К 57 "Переводы в пути": получены наличные денежные средства. Квитанции банкоматов поступают в бухгалтерию и обрабатываются до получения выписки по специальному карточному счету, подтверждающему факт списания денежных средств со счета юридического лица;

Д 50, субсчет 3 "Денежные документы" – К 71 "Расчеты с подотчетными лицами": возвращена расчетная банковская карта по номинальной стоимости подотчетным лицом.

Помимо подлинников чеков, слипов, выписок по счету, полученных из банкомата и т.д. необходимо хранить еще их ксерокопии, заверенные печатью и подписью руководителя, поскольку они со временем выцветают и теряют свою информативность.© Обращаем особое внимание коллег на необходимость ссылки на "Субсчет.ру: теория и практика бухгалтерского учета и налогообложения " при цитировании (для on-line проектов обязательна активная гиперссылка)

PolinaA Пользователь

Регистрация: 27 мар Сообщения: 98 Пол: Женский Репутация: 18

Считаю, что не лишним будет закрепить, привожу в пример статью, она хоть и старая, но смысл один. Мы с прошлого года стали подотчетные перечислять на карточку, а так же выдавать из кассы, в УП прописала.

Расчеты по подотчетным суммам выдаваемым сотрудникам, проводятся либо через кассу «ЗАО «******», либо с использованием банковской карты ОАО «Сбербанк России» 4*********, номер лицевого счета *********, на основании заявления сотрудника. где указан вид выдачи (компенсации) подотчетной суммы

Можно ли перечислить подотчетные деньги на ту же банковскую карту, на которую перечисляется зарплата сотрудника

Сергей Разгулин . действительный государственный советник РФ 3-го класса

Да, можно.

Представители Минфина и Казначейства России придерживаются мнения, что денежные средства можно перечислять на зарплатные карты сотрудников в целях:

– оплаты командировочных расходов;

– компенсации документально подтвержденных расходов.

Для этого в учетной политике организации предусмотрите такой порядок расчета с подотчетными лицами. Например, пропишите, что «все расчеты по подотчетным суммам проводятся либо через кассу, либо с использованием зарплатных карт сотрудников».

Аналогичные разъяснения приведены в совместном письме от 10 сентября г. Минфина России № 02-03-10/37209 и Казначейства России № 42-7.4-05/5.2-554. Несмотря на то что это письмо адресовано бюджетным учреждениям, его положения можно распространить и на коммерческие организации.

Некоторые арбитражные суды также не отрицают возможность выдачи подотчетных денежных средств на банковскую карту сотрудника. Например, в постановлении от 11 февраля 2008 г. № А52-174/2007 ФАС Северо-Западного округа указал, что организация правомерно перечислила на зарплатный счет сотрудника подотчетные денежные средства. Эта операция была подтверждена приказом руководителя (в нем была зафиксирована возможность выдавать подотчетные суммы своим сотрудникам путем их перечисления на банковские карты).

Стоит отметить, что в унифицированном бланке авансового отчета предусмотрена только одна форма выдачи подотчетных сумм – наличными деньгами. Такое же мнение было высказано Банком России в письме от 18 декабря 2006 г. № 36-3/2408. В то же время в письме от 24 декабря 2008 г. № 14-27/513 Банк России при комментировании расчетов по командировкам указал на то, что вопрос о возможности использования банковских карт для расчетов по подотчетным суммам не относится к его компетенции. Ранее выпущенное письмо при этом отменено не было. Поэтому организация должна самостоятельно принять решение, руководствоваться ей этим письмом или нет.

Кроме того, организация вправе применять самостоятельно разработанную форму авансового отчета. предусмотрев в ней иные способы выдачи денег, а не только наличными.

Таким образом, организация вправе перечислить подотчетные деньги на ту же банковскую карту, на которую перечисляется зарплата сотрудника, при условии, что это предусмотрено учетной политикой. Вместе с тем, если бухгалтер хочет полностью обезопасить себя от лишних споров с контролирующими ведомствами, по возможности все расчеты по подотчетным суммам проводите через кассу.

В любом случае ответственности за перечисление подотчетных денег сотрудника на ту же банковскую карту, на которую перечисляется его зарплата, не установлено. К числу кассовых нарушений (нарушения порядка работы с наличными деньгами и ведения кассовых операций) перечисление подотчетных сумм на зарплатную карту не относится (ст. 15.1 КоАП РФ ).

Подотчетные суммы на банковских картах работников

Эксперты службы Правового консалтинга ГАРАНТ Татьяна Чашина и Артем Барсегян объясняют, предусмотрен ли действующим законодательством запрет на выдачу подотчетных сумм сотрудникам на хозяйственные нужды посредством перечисления денежных средств на их личные банковские карты.

Можно ли выдавать денежные средства под отчет на хозяйственные нужды (кроме командировочных расходов) путем перечисления на зарплатные карты сотрудников? Если это запрещено, то какие санкции предусмотрены за нарушение запрета?

Порядок выдачи кредитными организациями банковских карт и особенности осуществления операций с ними определены в Положении ЦБР от 24.12.2004 N 266-П "Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт" (далее - Положение N 266-П).

Банковские карты являются видом платежных карт как инструмента безналичных расчетов, предназначенного для совершения физическими лицами, в том числе уполномоченными юридическими лицами, операций с денежными средствами, находящимися у эмитента, в соответствии с законодательством РФ и договором с эмитентом. Банковская карта предназначена для совершения операций ее держателями - указанными физическими лицами (п. 1.4 Положения N 266-П). Предоставление кредитной организацией денежных средств клиентам для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, осуществляется посредством зачисления указанных денежных средств на их банковские счета (п. 1.8 Положения N 266-П).

В числе операций, которые может совершать с использованием банковской карты клиент - физическое лицо (п. 2.3 Положения N 266-П), указаны операции по получению наличных денежных средств в валюте РФ или иностранной валюте на территории РФ; по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) в валюте РФ на территории РФ, а также в иностранной валюте - за пределами территории РФ; иные операции в валюте РФ, в отношении которых законодательством РФ не установлен запрет (ограничение) на их совершение. Клиент - юридическое лицо вправе, в частности, осуществлять с использованием расчетных (дебетовых) карт, кредитных карт операции по оплате расходов в валюте РФ, связанных с деятельностью юридического лица, на территории РФ (п. 2.5 Положения N 266-П).

Расчетные (дебетовые) карты являются инструментом, посредством которого держатель карты совершает операции по банковскому счету, открытому ему на основании соответствующего договора с банком. Несмотря на то что карта была выпущена по инициативе работодателя для перечисления на нее заработной платы (такие карты в обиходе именуются "зарплатными"), владельцем счета и стороной соответствующего договора банковского счета является не работодатель, а работник - владелец счета. По договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету (п. 1 ст. 845 ГК РФ). "Зарплатная" функция карты не отменяет и не ограничивает того, что на соответствующий банковский счет физического лица работодателем (и не только им) могут перечисляться и иные суммы (в том числе и указанные в условиях рассматриваемой ситуации). Такой запрет не следует ни из Положения N 266-П, ни из Положения Банка России от 19.06. N 383-П "О правилах осуществления перевода денежных средств", ни из иных нормативных актов.

В силу п. 3 ст. 845 ГК РФ банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие не предусмотренные законом или договором банковского счета ограничения его права распоряжаться денежными средствами по своему усмотрению, а согласно ст. 848 ГК РФ банк обязан совершать для клиента операции, предусмотренные для счетов данного вида законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота, если договором банковского счета не предусмотрено иное. Текущие счета открываются для совершения расчетных операций, не связанных с предпринимательской деятельностью или частной практикой, а расчетные счета - для совершения расчетов, связанных с предпринимательской деятельностью или частной практикой (пункты 2.2 и 2.3 Инструкции ЦБР от 14.09.2006 N 28-И "Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)"). Поэтому банк не может не исполнить поручение одного из своих клиентов (работодателя) о перечислении с его расчетного счета на счет другого клиента банка (работника) сумм, не являющихся заработной платой (в том числе указанных в вопросе), если они не связаны с предпринимательской деятельностью работника.

Ранее, основываясь на пунктах 10 и 11 Порядка ведения кассовых операций в РФ, утвержденного решением Совета директоров ЦБР 22.09.1993 N 40, согласно которым выдача наличных под отчет производилась из касс предприятий, Банк России указывал, что нормативными актами не предусмотрена выдача денежных средств организацией под отчет своим сотрудникам путем безналичного перечисления средств на их банковские счета для совершения операций, связанных с хозяйственной деятельностью организации (письмо ЦБР от 18.12.2006 N 36-3/2408). В настоящее время этот документ утратил силу, с 1 января года действует Положение Банка России от 12.10. N 373-П "О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации", в котором отсутствует запрет на выдачу денег под отчет путем безналичных расчетов.

Кроме того, еще до отмены Порядка ведения кассовых операций в РФ ЦБР изменил свою позицию и в письме от 23.07.2009 N 29-1-1-7/4625 указал, что вопросы проведения безналичных расчетов, в том числе операций по безналичному перечислению денежных средств на банковские счета физических лиц, открытых для совершения операций с банковскими картами, не являются предметом регулирования Порядка ведения кассовых операций. В этом письме также отмечено, что вопрос, касающийся возможности выдачи денежных средств под отчет работникам на командировочные расходы посредством зачисления на их банковские счета, предназначенные для осуществления операций с использованием банковских карт, находится в плоскости применения трудового законодательства (смотрите также письмо Федерального казначейства от 26.07. N 42-7.4-05/5.2-500).

Поскольку нормы действующего законодательства не содержат прямого запрета на выдачу денежных средств под отчет путем их перечисления на банковские карты работников, полагаем, что организация вправе переводить подотчетные суммы на банковские карточки своих работников. Вывод о возможности использования карточного счета работника для проведения расчетов по подотчетным суммам подтверждается и позицией арбитражных судов (постановление ФАС Северо-Западного округа от 11.02.2008 N А52-174/2007).

На наш взгляд, при использовании безналичного метода выдачи подотчетных сумм следует:

- удостовериться, что договор с банком предусматривает возможность перечисления на "зарплатные" карты сотрудников и иных сумм, кроме "заработной платы" (в противном случае банк может не пропустить платежное поручение на перечисление данной суммы);

- издать приказ руководителя, предусматривающий возможность безналичных расчетов с подотчетными лицами;

- утвердить перечень сотрудников, на карты которых будут перечисляться подотчетные средства;

- получить письменные согласия сотрудников на расчеты по подотчетным суммам с использованием их банковских карт.

Для перечисления подотчетных сумм на банковские карточки сотрудников в поле "Назначение платежа" платежного поручения следует указать "Под отчет на хозяйственные расходы".

Для документального подтверждения понесенных расходов к авансовому отчету (форма N АО-1, утвержденная постановлением Госкомстата России от 01.08.2001 N 55) работник должен приложить документы об оплате пластиковой картой товаров, работ, услуг, приобретенных для нужд организации.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ .

Кто такие подотчетные лица и как вести с ними расчеты

«1С Бухгалтерия предприятия 8.2»

обучение через интернет

Почему сотрудников организации, которые получили денежные средства от предприятия на хозяйственные, административные и иные расходы, называют подотчетными лицами?

Почему сотрудников организации, которые получили денежные средства от предприятия на хозяйственные, административные и иные расходы, называют подотчетными лицами?

Да по той простой причине, что они должны предоставить в бухгалтерию письменный отчет о использовании полученных средств в качестве авансов, либо вернуть неиспользованную сумму в кассу.

Когда работник получает деньги на закупку канцтоваров, ему поручают заплатить другому предприятию за услуги наличными, он направляется в командировку — во всех этих случаях он является подотчетным лицом. Основанием для проведения учетных операций и признания лица подотчетным являются формы № Т-9, N3 Т-10, N3 Т-10а и форма № АО-1, предназначенная для отражения целевого использования предоставленных ранее в виде аванса денежных средств.

Подотчетными лицами могут быть только сотрудники организации, постороннее лицо подотчетным быть не может.

В принципе это могут быть любые работники предприятия, но обычно круг таких лиц ограничен, ведь у предприятия нет необходимости выделять каждому сотруднику денежные средства. Сотрудник не имеет права передавать выданные ему деньги другому лицу. Если сотруднику выдаются денежные средства, ему должно быть указано, на какие нужды они выданы и на какой срок. В течение трех дней по истечении этого срока подотчетное лицо должно отчитаться за расход и вернуть остаток средств. Если такой срок не указан, то считается, что он равен 3 дням со дня выдачи денег, а для командированных работников — 3 дням со дня возвращения из командировки. Если сотрудник ездил в зарубежную командировку, то срок отчета составляет 10 дней с момента возвращения из командировки.

Существует жесткое правило, установленное «Порядком ведения кассовых операций в Российской Федерации» (утв. Решением Совета директоров ЦБ РФ от 22.09.1993 г. N9 40): пока подотчетное лицо не отчитается за ранее выданные денежные средства, новые авансы ему выдавать нельзя.

Обычно рекомендуется приказом руководителя утверждать перечень подотчетных лиц с указанием того, когда и какие суммы им выдаются и когда подотчетные лица должны отчитаться за эти деньги.

Денежные средства под отчет выдаются тому, кому это необходимо, и на тот срок, на какой это целесообразно. Нет никаких законодательных ограничений по поводу того, на какой срок и какие суммы можно выдать. Тем не менее, здесь главным критерием должны быть здравый смысл и производственная необходимость. Можно выдать сотруднику 60 000 руб. для приобретения компьютеров, можно выдать ту же сумму работнику, если он едет в командировку на край земли для заключения выгодного контракта на реализацию вашей продукции, но если предприятие выдает 60 000 руб. сроком на полгода для приобретения канцтоваров, которых полно во всех местных магазинах, это наводит на размышления. При проверке налоговые инспекторы, скорее всего, догадаются, что предприятие просто дало эту сумму работнику взаймы, и предприятие будет признано виновным в снижении налогооблагаемой базы по налогу на доходы физических лиц.

При отражении расчетов с подотчетными лицами первой операцией должна быть выдача денег, а второй — отчет за них, и никоим образом не наоборот.

Часто организации для упрощения работы делают такую серьезную ошибку, когда сначала сотрудник что-то покупает: канцтовары или справочную литературу по бухгалтерскому учету, отчитывается о том, что он купил, а затем организация оплачивает ему эту покупку. Такие суммы не являются подотчетными, а сам сотрудник в эту минуту не является подотчетным лицом. Если организация ничего не поручала и денег не выдала, то получается, что работник тратит свои собственные денежные средства, что-то на них покупает, а потом предприятие приобретает у своего сотрудника какие-то материальные ценности. Но такая сделка — это не отчет о расходовании подотчетных сумм (их не было), а покупка у физического лица принадлежащего ему имущества.

Выдача наличных денег под отчет обычно производится из кассы предприятия. Для этого у бухгалтерии должны быть основания. Таким основанием может явиться приказ руководителя о выдаче денежных средств конкретному сотруднику регулярно или на разовую выдачу денег. Кроме того, это может быть его резолюция («оплатить», «выдать») на каком-либо документе (служебная записка, счет и т. д.). Резолюцию может поставить не только руководитель, но и другое лицо (заместитель руководителя, главный инженер, руководитель филиала и т. д.). Другие лица могут отдавать распоряжение о выдаче подотчетных сумм только в том случае, если они на это уполномочены приказом руководителя.

В учетной политике и в графике документооборота следует сразу четко определить перечень документов, на основании которых бухгалтерия оформляет расходные ордера на выдачу подотчетных сумм. Основным документом при ведении операций с подотчетными суммами является авансовый отчет (№ АО-1). Кроме того, используется такой документ, как доверенность.

Доверенность — документ, дающий право одному лицу, предъявителю, осуществлять действия, оговоренные в документе, от имени другого, выдавшего документ.

Если предприятие выдает сотруднику доверенность, то он действует от имени своего предприятия, и все документы, которые он получит от других предприятий, будут оформлены на имя предприятия, которое он представляет. Он получит и накладную, и счет-фактуру, что позволит предъявить НДС к зачету. Если сотрудник доверенности не имеет, для других предприятий он — частное лицо. Все, на что может рассчитывать этот сотрудник, — это кассовый и товарный чеки. В любом случае эти расходы могут быть приняты предприятием, но бухгалтерские проводки немного различаются. Эти различия будут показаны в таблице бухгалтерских проводок (табл. 4.3.14).

Доверенность выписывается в одном экземпляре, регистрируется в специальном журнале регистрации доверенностей и выдается на руки работнику, а у бухгалтера остается корешок от доверенности, в котором указываются все ее реквизиты. Поскольку работник представляет свое предприятие в другой организации, то доверенность и остается в той организации. Когда работник вернется к работодателю, бухгалтер в корешке доверенности сделает отметку о выполнении поручения.

В доверенности указывается дата ее выдачи и срок действия. Если в доверенности не указан срок действия, то такая доверенность действует 1 год со дня выдачи. Если в доверенности не указана дата ее выдачи, то такая доверенность недействительна. Для получения материальных ценностей применяют форму доверенности № М-2 (утверждена Постановлением Госкомстата РФ от 30.10.1997 г. № 71а).

После выполнения поручения предприятия или возвращения из командировки сотрудник предоставляет в бухгалтерию авансовый отчет. Отчет должен быть заполнен самим сотрудником, а не бухгалтером. Очень часто именно поэтому предприятие ограничивает круг подотчетных лиц. Ведь не каждый человек может сразу грамотно заполнить авансовый отчет, и тогда бухгалтеру приходится объяснять очередному новичку, как это делается. Если же подотчетные лица постоянно имеют дело с заполнением этих документов, они уже хорошо знают порядок заполнения. Хотя сегодня авансовый отчет, как и большинство унифицированных форм бухгалтерского учета заполняют с использованием программных продуктов, таких как «1 С». Естественно здесь заполняется форма авансового отчета специалистом на компьютере, а подотчетное лицо только расписывается, уведомляя тем самым, что документ составлен верно.

Журнал регистрации операций по расчетам с подотчетными лицами

Источники:

, , , ,

Следующие:

27 июля 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности  Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N

Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N  Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________,

Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________,  Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров:

Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: Недавно добавленные материалы:

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей  Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды

Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды  Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.

Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.  Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _

Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _  Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,

Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,  Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Приказ об изменение организационно правовой формы юридического лица

Приказ об изменение организационно правовой формы юридического лица Расписка об отказе от имущества образец

Расписка об отказе от имущества образец Бланк приказа общий

Бланк приказа общий