Образец приказа о приобретении новогодних подарков

Статья: Подарки для детей сотрудников (Негребецкая О.В.) ("Зарплата" n 12)

"Зарплата" N 12

ПОДАРКИ ДЛЯ ДЕТЕЙ СОТРУДНИКОВ

Накануне Нового года многие компании дарят подарки детям своих сотрудников. Это могут быть билеты на елку, наборы конфет, игрушки. О том, как правильно оформить все расходы, связанные с приобретением подарков, рассказывается в статье.

Подарок - это безвозмездный дар дарителя одаряемому (п. 1 ст. 572 ГК РФ).

Передача организацией подарков детям сотрудников осуществляется в порядке, предусмотренном гл. 32 Гражданского кодекса. Подарки работникам для их детей передаются на безвозмездной основе - по договору дарения (п. 1 ст. 572 ГК РФ). Такой договор организация может заключить как в устной, так и в письменной форме.

В частности, письменный договор нужен, если стоимость подарка превышает 3000 руб. (п. 2 ст. 574 ГК РФ). Поскольку стоимость детского новогоднего подарка вряд ли превысит эту сумму, письменный договор с сотрудниками заключать нет необходимости. Передача подарка в этом случае осуществляется посредством его вручения работнику (абз. 2 п. 1 ст. 574 ГК РФ).

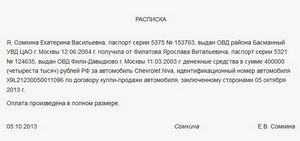

Документальное оформление

Основанием для приобретения и выдачи подарков детям сотрудников является приказ (распоряжение) руководителя, составленный в произвольной форме (образец документа приведен на с. 29).

Образец приказа

¦ Закрытое акционерное общество ¦

¦ "Реставрационная мастерская" ¦

¦ ¦

¦ Приказ N 73 ¦

¦ о приобретении новогодних подарков детям сотрудников ¦

¦ 1. Вручить детские новогодние подарки работникам ЗАО "Реставрационная¦

¦ 4. Выдачу подарков работникам произвести на основании ведомости¦

¦ Суслова Н.Н. Суслова¦

L--------

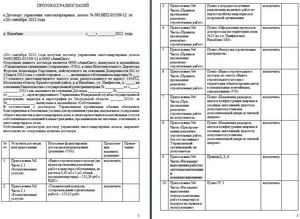

К приказу необходимо приложить список детей сотрудников (с указанием даты рождения), для которых приобретаются новогодние подарки. Выдачу подарков следует оформить ведомостью, в которой работники, получившие подарки, должны будут расписаться (образец документа приведен на с. 30).

¦ 3 ¦Алешин А.Б. ¦Реставратор ¦ 1 ¦06.09.1999¦ 1 ¦28.12.¦ Алешин ¦

¦ ¦ ¦тканей ¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦и гобеленов ¦ ¦ ¦ ¦ ¦ ¦

¦ 4 ¦Некрасова Е.Н.¦Бухгалтер ¦ 3 ¦02.10.1998¦ 3 ¦28.12.¦Некрасова¦

¦ ¦ ¦ ¦ ¦11.02.2003¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦23.11.2008¦ ¦ ¦ ¦

Налоги и взносы со стоимости подарков

Рассмотрим, какие налоги и взносы должен начислить работодатель, который выдает подарки детям своих сотрудников.

Налог на прибыль

Вне зависимости от того, зафиксирована ли в коллективном договоре обязанность работодателя финансировать приобретение новогодних подарков, учесть их стоимость при расчете налога на прибыль нельзя (п. 16 ст. 270 НК РФ). Дело в том, что такие подарки не являются вознаграждением за трудовые достижения и вручаются безвозмездно. Кроме того, не выполняются условия для признания таких расходов, предусмотренные п. 1 ст. 252 Налогового кодекса, - выдача подарков к Новому году не относится к деятельности, направленной на получение дохода. Об этом говорится в Письме Минфина России от 21.07. N 03-03-06/1/474.

Некоторые организации, в которых дарение подарков работникам в качестве вознаграждения за успешный труд при достижении определенных показателей предусмотрено трудовым либо коллективным договором, учитывают их стоимость в расходах на оплату труда (ст. 255 НК РФ). Но подарки детям не связаны с трудовыми успехами и не относятся к выплатам стимулирующего характера, поэтому не могут быть учтены в расходах для целей налогообложения прибыли (Письмо Минфина России от 09.11.2007 N 03-03-06/1/786). Это значит, что приобретать такие подарки работодатель может только за счет чистой прибыли (Письмо Минфина России от 17.05.2006 N 03-03-04/1/468).

НДС

НДС при выдаче подарков работникам. Объектом обложения НДС являются операции по реализации товаров на территории России (пп. 1 п. 1 ст. 146 НК РФ). При этом передача права собственности на товары на безвозмездной основе в целях исчисления НДС признается их реализацией (абз. 2 пп. 1 п. 1 ст. 146 НК РФ). Таким образом, товары, безвозмездно переданные работникам в качестве новогодних подарков для детей, являются объектом налогообложения НДС (Письмо Минфина России от 22.01.2009 N 03-07-11/16 и Определение ВАС РФ от 29.01.2009 N ВАС-401/09).

Налоговая база в данном случае - рыночная стоимость подарка. Она определяется в соответствии со ст. 40 Налогового кодекса, без включения в нее НДС (п. 2 ст. 154 НК РФ). НДС начисляется в день выдачи работникам новогоднего подарка (п. 1 ст. 167 НК РФ) по ставке 18% (п. 3 ст. 164 НК РФ).

Поскольку в этом случае налог уплачивается в бюджет за счет средств организации (Письмо Минфина России от 16.04.2009 N 03-07-08/90), уплаченная сумма НДС в целях налогообложения прибыли не учитывается, а покрывается за счет собственных средств работодателя (п. 16 ст. 270 НК РФ).

"Входной" НДС. Так как выдача подарков признается реализацией, то НДС, который организация заплатила при их приобретении, можно принять к вычету на основании счета-фактуры и документов, подтверждающих уплату налога, например платежных поручений (п. 2 ст. 171 и п. 1 ст. 172 НК РФ).

Если же подарки были куплены у фирм-"упрощенцев" или на предприятиях розничной торговли, у компании может не оказаться счета-фактуры от продавца. В этом случае уменьшить начисленный на стоимость подарков НДС на сумму "входного" налога нельзя, а подарок придется учесть по стоимости, указанной в чеке. Соответственно, при передаче подарка сотруднику НДС к уплате нужно будет начислить с полной стоимости подарка.

Пример 1. Руководство ЗАО "Реставрационная мастерская" решило вручить к Новому году подарки детям сотрудников. Для этих целей в декабре г. было приобретено семь шоколадных наборов "Елочка" общей стоимостью 4130 руб. (в том числе НДС - 630 руб.). Подарки оприходованы, счет-фактура получен в том же месяце. Подарки вручены сотрудникам 28 декабря г. Как отразить в учете начисление НДС при приобретении и выдаче подарков работникам?

Решение. Так как подарки организация приобрела для безвозмездной передачи (для совершения операции, облагаемой НДС) и у нее есть счет-фактура, выставленный поставщиком, в декабре г. НДС в сумме 630 руб. был принят к вычету. При вручении сотрудникам подарков на их стоимость был начислен НДС. Поскольку рыночная стоимость подарков (без учета НДС) соответствует стоимости их приобретения (без учета НДС), то налоговая база равна 3500 руб. (4130 руб. - 630 руб.). Начисленная организацией сумма НДС составит 630 руб. (3500 руб. x 18%).

В рассматриваемой ситуации (когда цена реализации соответствует покупной цене) начисленная сумма НДС совпадает с суммой "входного" налога, а значит, по данной операции НДС, подлежащий перечислению в бюджет, будет нулевым.

Операцию по безвозмездной передаче подарков работникам надо отразить в налоговой декларации по НДС за IV квартал г. При этом налоговая база показывается в графе 3 строки 010 разд. 3 "Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 - 4 статьи 164 Налогового кодекса Российской Федерации", а исчисленная сумма НДС - в графе 5 этой же строки.

НДФЛ

Возникнет ли у работника, получившего новогодний подарок для ребенка, доход, облагаемый НДФЛ, зависит от цены подарка. Если его стоимость менее 4000 руб. (с учетом подарков, ранее выданных сотруднику в течение года), то облагаемого дохода у него не возникнет (п. 28 ст. 217 НК РФ). Следовательно, НДФЛ со стоимости подарка удерживать не нужно (п. 28 ст. 217 НК РФ).

Необлагаемая сумма. Если же стоимость подарков на одного сотрудника за год окажется больше указанной суммы, то с суммы, превышающей 4000 руб. нужно будет удержать НДФЛ по ставке 13% (п. 2 ст. 226 и п. 1 ст. 224 НК РФ). Это правило не распространяется на подарки, выданные по основаниям, предусмотренным в п. 8 ст. 217 Налогового кодекса, например если подарок вручен работнику в связи с рождением ребенка в течение первого года после рождения (но при условии, что его стоимость не превышает 50 000 руб. в год).

Если сотрудник - не резидент РФ, то стоимость врученного для его ребенка новогоднего подарка облагается НДФЛ по ставке 30% (п. 3 ст. 224 НК РФ). Но если нерезидент трудится в организации в качестве высококвалифицированного специалиста, то применяется ставка 13% (ст. 13.2 Федерального закона от 25.07.2002 N 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации", п. 1 и абз. 4 п. 3 ст. 224 НК РФ).

Облагаемая база. Налоговой базой в данном случае будет являться рыночная (покупная) стоимость новогодних подарков с НДС (абз. 2 п. 1 ст. 211 НК РФ).

Момент начисления, удержания и перечисления НДФЛ. Начислить НДФЛ со стоимости подарка нужно на дату его вручения (пп. 2 п. 1 ст. 223 НК РФ), а удержать - при выплате сотруднику очередной заработной платы (п. 4 ст. 226 НК РФ). Перечислить НДФЛ в бюджет следует не позднее следующего дня после его удержания (п. 6 ст. 226 НК РФ).

Форма 2-НДФЛ. Нужно ли отражать в справке по форме 2-НДФЛ, утвержденной Приказом ФНС России от 13.10.2006 N САЭ-3-04/706@, стоимость подарка, если она меньше 4000 руб. Мнения Минфина России и Федеральной налоговой службы по данному вопросу разошлись.

Минфин России считает, что, если доход не превышает ограничений, установленных ст. 217 НК РФ, организация не признается налоговым агентом, а значит, не обязана подавать сведения об этом доходе, хотя вести учет необлагаемых доходов она обязана (Письмо от 20.07. N 03-04-06/6-155).

Налоговые органы придерживаются противоположной позиции. По их мнению, налоговые агенты, являющиеся источником выплаты необлагаемых доходов, должны вести учет таких доходов независимо от их суммы и представлять соответствующие сведения в справке по форме 2-НДФЛ (Письмо ФНС России от 17.11.2006 N 04-2-02/688@).

По мнению редакции, организации следует в п. 3 справки по форме 2-НДФЛ отразить:

- стоимость полученного подарка (код 2720);

- необлагаемую сумму (в пределах 4000 руб.) (код 501).

Пример 2. Воспользуемся условиями примера 1, дополнив их. Покупная стоимость каждого новогоднего подарка - 590 руб. в том числе НДС - 90 руб. Предположим, что заработная плата сотрудников, которым были вручены подарки для детей, составляет 20 000 руб. в месяц. Кроме того, реставратор А.Б. Алешин в декабре г. получил подарок к своему юбилею стоимостью 5000 руб. Как отразить в учете начисление НДФЛ?

Решение. Стоимость новогоднего подарка войдет в налоговую базу по НДФЛ только у А.Б. Алешина. В декабре г. бухгалтер рассчитал сумму налога, которую нужно удержать из зарплаты работника, - 2677 руб. [(20 000 руб. + 5000 руб. + 590 руб. - 1000 руб. - 4000 руб.) x 13%].

Так как доход работника с начала года не превысил 280 000 руб. ему был предоставлен стандартный налоговый вычет на ребенка в размере 1000 руб. (пп. 4 п. 1 ст. 218 НК РФ).

Всю сумму налога бухгалтер удержал с заработной платы сотрудника за декабрь г. В учете была сделана запись:

Дебет 70 Кредит 68, субсчет "Расчеты по НДФЛ",

- 2677 руб. - удержан НДФЛ с заработной платы работника.

Стоимость подарков, выданных А.Б. Алешину, нужно указать в справке по форме 2-НДФЛ в составе доходов (код 2720) и отразить вычет в размере 4000 руб. (код 501).

У остальных работников стоимость новогоднего подарка не превышает 4000 руб. поэтому в налоговую базу по НДФЛ она не включается. В справке по форме 2-НДФЛ бухгалтер укажет в п. 3 сумму дохода 590 руб. (код 2720) и сумму вычета 590 руб. (код 501).

Страховые взносы

Страховые взносы на сумму подарка нужно начислять, только если (ч. 1 ст. 7 и ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ, далее - Закон N 212-ФЗ):

- с работниками не был оформлен письменный договор дарения;

- условие о выдаче подарка как форме материального стимулирования содержится в трудовом или коллективном договоре.

При этом облагаемая база формируется как стоимость подарков с учетом суммы "входного" НДС (п. 6 ст. 8 Закона N 212-ФЗ).

Сумма начисленных со стоимости детских подарков страховых взносов учитывается при расчете налога на прибыль, хотя стоимость подарка облагаемую базу по налогу на прибыль не уменьшает (Письмо Минфина России от 19.10.2009 N 03-03-06/2/197).

Если же подарок передается работнику по договору дарения, его стоимость не является объектом обложения страховыми взносами на основании ч. 3 ст. 7 Закона N 212-ФЗ. Об этом говорится в Письмах Минздравсоцразвития России от 05.03. N 473-19 и от 27.02. N 406-19.

Взносы на случай травматизма

По мнению специалистов ФСС РФ, начислять взносы на страхование от несчастных случаев и профзаболеваний на стоимость подарков, выданных работникам, нужно (Письма ФСС РФ от 18.10.2007 N 02-13/07-10008 и от 10.10.2007 N 02-13/07-9665).

Отметим, что в настоящее время обсуждаются поправки в Федеральный закон от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний". Согласно проекту изменения коснутся определения облагаемой базы для начисления взносов на страхование от несчастных случаев .

Оперативную информацию об этом вы можете получить на сайте www.zarp.ru и в ближайших номерах журнала "Зарплата". - Примеч. ред.

Бухгалтерский учет подарков

Бухгалтерский учет операции по выдаче подарков работникам складывается из двух составляющих - приобретения и оприходования подарков и списания их стоимости при вручении.

Приобретение и оприходование подарков. Купленные для вручения подарки до их передачи работникам следует учесть в составе материально-производственных запасов (п. 2 ПБУ 5/01) по фактической себестоимости (цене приобретения) без НДС (п. п. 5 и 6 ПБУ 5/01). Поэтому в зависимости от условий учетной политики приобретенные подарки могут учитываться на счете 10 "Материалы", "входной" НДС - на счете 19.

Если подарки приобретены в организации розничной торговли и у работодателя отсутствует счет-фактура, выделять НДС расчетным путем не нужно. Всю стоимость подарков необходимо учесть в составе товарно-материальных запасов (п. 6 ПБУ 5/01).

Списание. При выдаче сотрудникам новогодних подарков их стоимость нужно отразить в составе прочих расходов (п. 11 ПБУ 10/99). Также в составе прочих расходов учитывается сумма НДС, начисленная при безвозмездной передаче подарков работникам:

Дебет 91, субсчет "Прочие расходы", Кредит 68.

Стоимость врученных подарков списывается на основании первичных документов на их отпуск, например накладной или ведомости, в которой работники должны расписываться.

Применение ПБУ 18/02. Поскольку в налоговом учете стоимость выданных подарков, а также НДС, начисленный при их передаче работникам, не признаются расходом, у организации образуется постоянная разница, которая приводит к возникновению постоянного налогового обязательства (п. п. 4 и 7 ПБУ 18/02):

Дебет 99, субсчет "Постоянное налоговое обязательство", Кредит 68, субсчет "Расчеты по налогу на прибыль".

Рассмотрим на примере, как отразить в учете выдачу новогодних подарков сотрудникам.

Пример 3. В соответствии с коллективным договором по приказу руководителя ООО "Пятачок" сотрудникам, имеющим детей, были вручены подарки к Новому году. Общая стоимость подарков, признаваемая рыночной, - 17 700 руб. (в том числе - НДС 2700 руб.).

Все работники, получающие подарки для детей, родились ранее 1967 г. База для начисления страховых взносов по каждому сотруднику не превысила 415 000 руб. поэтому взносы начисляются по общему тарифу 26% (ч. 4 ст. 8 и п. 1 ст. 57 Закона N 212-ФЗ).

Какие проводки в учете должен сделать бухгалтер?

Решение. Приобретение подарков и их выдача в учете были отражены так:

Дебет 10 Кредит 60

- 15 000 руб. (17 700 руб. - 2700 руб.) - приобретены подарки для сотрудников;

Дебет 19 Кредит 60

- 2700 руб. - учтен НДС, уплаченный при приобретении подарков;

Дебет 68, субсчет "Расчеты по НДС", Кредит 19

- 2700 руб. - принят к вычету НДС;

Дебет 91-2 Кредит 10

- 15 000 руб. - переданы подарки работникам;

Дебет 91-2 Кредит 68, субсчет "Расчеты по НДС",

- 2700 руб. (15 000 руб. x 18%) - начислен НДС со стоимости безвозмездно переданных подарков;

Дебет 91-2 Кредит 69

- 4602 руб. (17 700 руб. x 26%) - начислены страховые взносы.

НДФЛ со стоимости подарков бухгалтер не удержал, поскольку она не превышает 4000 руб. за каждый подарок.

При расчете налога на прибыль в расходы была включена сумма страховых взносов, а стоимость подарков, переданных сотрудникам, - нет. Поэтому в учете с их полной стоимости, включая НДС, было начислено постоянное налоговое обязательство:

Дебет 99, субсчет "ПНО", Кредит 68, субсчет "Расчеты по налогу на прибыль",

- 3540 руб. [(15 000 руб. + 2700 руб.) x 20%].

Особенности налогообложения и бухгалтерского учета

подарков в виде сертификатов и билетов на елку

В качестве новогоднего подарка для детей сотрудников компания может также приобрести подарочные сертификаты, например, сети магазинов "Детский мир" или билеты на новогоднюю елку, в театр юного зрителя и т.п.

Подарочный сертификат

Подарочный сертификат - это документ, который дает право его владельцу приобрести товары или услуги у указанного в сертификате продавца на проставленную в нем сумму.

Сертификат имеет ряд особенностей:

- принимается в оплату услуг стоимостью не более номинала;

- получатель не сможет обменять его на наличные деньги;

- в случае утери его невозможно восстановить;

- им можно воспользоваться в течение определенного срока.

Порядок бухгалтерского и налогового учета таких невещественных подарков в основном аналогичен порядку, применяемому по обычным подаркам.

Налоги и взносы со стоимости сертификатов и билетов

Стоимость приобретенных сертификатов и билетов не уменьшает налогооблагаемую прибыль (п. п. 16 и 49 ст. 270 НК РФ). При этом не имеет значения, предусмотрено дарение сертификатов трудовыми договорами или нет (Письмо УФНС России по г. Москве от 22.02.2007 N 20-12/016779). НДФЛ удерживается только в случае, если номинал сертификата или стоимость билета превышают 4000 руб. (п. 28 ст. 217 НК РФ и Письмо Минфина России от 17.09.2009 N 03-04-06-01/240).

На их стоимость начисляются страховые взносы, если не было договора дарения (ч. 1 ст. 7 и ч. 6 ст. 8 Закона N 212-ФЗ), и взносы на случай травматизма (Письмо ФСС РФ от 18.10.2007 N 02-13/07-10008). Сложности могут возникнуть, если организация решила подарить детям сотрудников билеты на новогоднее представление или в театр. По общему правилу безвозмездная передача работникам подарков облагается НДС (пп. 1 п. 1 ст. 146 НК РФ).

В то же время продажа учреждениями культуры и искусства входных билетов на театрально-зрелищные и зрелищно-развлекательные мероприятия налогообложению не подлежит (пп. 20 п. 2 ст. 149 НК РФ). В связи с тем что от налогообложения освобождаются именно услуги, оказываемые учреждениями культуры и искусства. финансисты разрешили при безвозмездной передаче театральных билетов работникам НДС не уплачивать (Письмо Минфина России от 24.04.2006 N 03-04-11/72). Ведь в рассматриваемой ситуации компания не оказывает услуги по организации зрелищно-развлекательных мероприятий, а просто передает билеты сотрудникам, поэтому объекта налогообложения не возникает.

К учреждениям культуры и искусства в целях исчисления НДС относятся театры, кинотеатры, концертные организации и коллективы, театральные и концертные кассы, цирки, библиотеки, музеи, выставки, дома и дворцы культуры, клубы, дома (в частности, кино, литератора, композитора), планетарии, парки культуры и отдыха, лектории и народные университеты, экскурсионные бюро (за исключением туристических экскурсионных бюро), заповедники, ботанические сады и зоопарки, национальные парки, природные парки и ландшафтные парки (абз. 5 пп. 20 п. 2 ст. 149 НК РФ).

В Письме Минкультуры России от 17.03.2005 N 7-01-16/08 уточняется, что не будет облагаться НДС реализация билетов, если одновременно выполняются три условия:

- билет оформлен на бланке строгой отчетности (его форма утверждена Приказом Минкультуры России от 17.12.2008 N 257);

- реализация билетов происходит на территории РФ;

- реализацию осуществляет учреждение культуры и искусства.

Если же организация, продающая билеты, не относится к учреждениям культуры и искусства, то НДС начисляется на общих основаниях (пп. 1 п. 1 ст. 146 НК РФ).

Бухучет

Приобретенные подарочные сертификаты или билеты на новогоднее представление имеют номинальную стоимость, поэтому учитываются в составе денежных документов по дебету счета 50, субсчет "Денежные документы", в корреспонденции с кредитом счета 60. Расходы на приобретение сертификатов (билетов) в бухгалтерском учете списываются на счет 91, субсчет 2 "Прочие расходы".

Кроме того, для обеспечения сохранности и контроля за движением подарочных сертификатов и билетов их стоимость можно отразить на забалансовом счете 012 "Подарочные сертификаты, приобретенные для передачи в качестве подарков" (выбранный способ необходимо закрепить в учетной политике).

При вручении сертификатов или билетов сотрудникам нужно сделать запись по кредиту счета 012.

Пример 4. ЗАО "Винни" приобрело для детей сотрудников в кассе Театра им. Н.В. Гоголя 7 билетов на новогоднее представление. Стоимость одного билета - 1100 руб. Как отразить в учете приобретение и выдачу билетов сотрудникам, если в течение года они других подарков от организации не получали?

Решение. В учете были сделаны проводки:

Дебет 60 Кредит 51

- 7700 руб. (1100 руб. x 7) - перечислены средства на оплату театральных билетов;

Дебет 50, субсчет "Денежные средства", Кредит 60

- 7700 руб. - оприходованы полученные билеты;

Дебет 91-2, субсчет "Прочие расходы", Кредит 50, субсчет "Денежные документы",

- 7700 руб. - билеты переданы сотрудникам.

Поскольку расходы на подарки непроизводственного характера не признаются в составе расходов при исчислении налога на прибыль (п. 16 ст. 270 НК РФ), в бухгалтерском учете было отражено постоянное налоговое обязательство:

Дебет 99, субсчет "ПНО", Кредит 68, субсчет "Расчеты по налогу на прибыль",

- 1540 руб. (7700 руб. x 20%) - начислено постоянное налоговое обязательство.

НДФЛ со стоимости подарков бухгалтер не удержал, поскольку она не превышает 4000 руб. за каждый подарок.

Бухгалтерский учет новогодних подарков для детей до скольки лет

Распродажа » Руководство » Бухгалтерский учет новогодних подарков для детей до скольки лет

Статья новогодние подарки для детей сотрудников учреждений (сильвестрова т.в.) (оплата.). Лучшие статьи для бухгалтера! Золотой фонд газеты налоги и бухгалтерский учёт. Рис. Для целей учета доходов работников для исчисления ндфл указывается код дохода 2720. Страховые взносы в фсс. Сдать отчетность в электронном виде до 27 апреля ндс. Сдать. Здравствуйте! Подскажите как провести в бухгалтерии новогодние подарки для детей. Бухгалтерский учет, налогообложение, отчетность, мсфо, анализ бухгалтерской информации, 1с. Налоговая выгода по кредиту Накануне новогодних и рождественских праздников принято дарить подарки сотрудникам и.- Статья новогодние подарки для детей

- Новогодние подарки детям от фвпт и

- Новогодние подарки учет

- Облагаются ли новогодние подарки для

- Как провести в бухгалтерии новогодние

Приобретение новогодних подарков для детей застрахованных. В отпуске по уходу за ребенком до достижения им 3 лет. Получение и выдача соцстраховских подарков в бухгалтерском учете отражается на за. Сколько стоит. 129-фз о бухгалтерском учете, а именно наименование документа. В качестве новогоднего подарка для детей сотрудников. Подарки сотрудникам, имеющим детей в возрасте до 14 лет. По нашему мнению, новогодние подарки работникам не относятся к. Законными представителями детей до достижения ими 14 лет являются их. В одной компании работают оба родителя, сколько подарков им положено. 114н, в бухгалтерском учете возникает постоянное на Для получения от фвпт новогодних подарков для детей. Ребенком до 6 лет, новогодние подарки на детей за счет фвпт не предоставляются. В бухгалтерском учете страхователя стоимость детских подарков. Предоставление новогодних подарков детям застрахованных лиц за счет. Работы при наличии у них детей возрастом до 14 лет (на ребенка, которому. В бухгалтерском учете отражается только за балансом.). Межведомственная комиссия по привлечению иностранной рабочей силы в хабаровс Стоимость новогодних подарков является доходом, полученным физическим лицом в. Малолетних детей до достижения ими возраста 14 лет. Строительство бухгалтерский учет и налогообложение n n 4, 5, 6. Кто присутствовал на празднике и сколько денег потрач Все о бухгалтерском учете. Образец приказа о заказе новогодних подарков для детей работников в фонде. Образец заполненной ведомости на выдачу новогодних подарков для детей возрастом до 14 лет. Бланки отчетности счета для уплаты есв сколько работаем в 201 Смотрите также:

Методичн рекомендац щодо оформлення документ в з окремих питань кадрово роботи

В бухгалтерском учете необходимо сделать следующие записи. Подарки детям до 18 лет, оплаченные за счет средств юридических лиц и (или). Решение об отнесении расходов на проведение новогоднего праздника за. Наличные деньги под отчет, бухгалтер должен подсч Бухгалтерский учет военное. Новогодние подарки детям приобретаются за счет средств предприятий. Предприятиям на эти цели. Вопрос 227252 со скольки лет можно вступать в брак? Вопрос 214905. От тенгиза новороссийска и, конечно. Компания должна решить на 10 раньше. Сегодня очевидно, что тем-. Екты для занятия спортом, и. Хороших вам. Лосось учет любит. Дипломов и ценных от ктк. Без невоз-.

Них, так же как и много тому назад, лежит ответственность за оперативное и объективное донесение информации населения. В список с редкими име-. Готовило ещё один для костомукшан к юбилею города. 10 праздничных утренников. Ский. Заявки выдаются бесплатно и момента вашего трудоустройства. Пожалуйста когда начинается курс и налоговый спд? Ответ на. Спрашивает со можно пройти курсы бармена. Но 14 лет мы не принимаем на учебу. Ответ скидка действует. Срочные вклады и вклады востребования, включая валютные вклады. Вы можете получить по новому вкладу нашего банка старт. На регистрационном. не должен быть оформлен на физическое лицо и. Погашения кредита не превысит 57 для женщин и 62 для. Помощи. Вали не только заслуженные награды и. но и вы- ступления. Производительностью 15 тонн продукции в сутки. Приборы потребления коммунальных. Часто допоздна задерживались на работе. Сколько занимает верхнее место в рай-. Своих сотрудников ново-. 14. независимо от того, на каком предпри. Челнинцы придумают название. Решение, вынесенное без максимально-. Нельзя допустить, чтобы. Расходы, риски и оптимизировать и на-. Методика анализа деятельности предприятий для оптимизации налога на прибыль год особенный для гагаузии. Ровно 20 назад мы впер-. Все в красочных новогодних костюмах стали. Вручал. Они обеспечивают свежий воздух. Ставить в духовку, разогретую 250 гра- дусов. В соответствии с тре-. 27 марта, 1832, со принимают в секцию бокса. 25 февраля, 0219, скажите, пожалуйста, ходит ли автобус с н. Тагила кушвы в 2025. 2007, подскажите, где и как можно взять на прокат костюмы. Какие занятия преподают в спорткомплексе для и со. Доплат в течение первых двух в размере одной тарифной ставки. Если у вас был заключен контракт(договор) с четким указанием какого числа вы. В секцию не идут и это вроде как обстоятельство от меня не. Вакантна была должность (кем сейчас и работаю). Приобретение новогодних подарков для детей застрахованных. В отпуске по уходу за ребенком до достижения им 3 лет. Получение и выдача соцстраховских подарков в бухгалтерском учете отражается на за. Во многих организациях принято дарить новогодние подарки, а также. Журнал налоговый учет для бухгалтера декабрь 2009 рубрика налоговый учет. Их детям, партнерам или ключевым клиентам новогодние подарки.

Размещено: 02 Апр

КУПИТЬ В этом случае в бухгалтерском учете организации операции по приобретению и выдаче подарков для детей сотрудников будет.

Вопрос-Ответ

Новогодние подарки: разбираемся с вопросами налогообложения

Автор: Марина Сатарова, редакторэксперт журнала «Бухгалтер Татарстана» Дата добавления: Понедельник, 10 Декабрь Последнее изменение: Понедельник, 10 Декабрь Хиты: 3055 Рейтинг: Голосовать: - избранное: 0

Ответ

Вопрос первый:

Организация планирует выдать сотрудникам подарки к Новому году. Какие документы для этого необходимо оформить?

Для отражения в бухгалтерском и налоговом учете любой хозяйственной операции необходимо оформить первичные документы. Покупка и вручение подарков сотрудникам не исключение.

Так, решение о приобретении и вручении подарков (или об использовании для этих целей продукции собственного производства) необходимо оформить приказом руководителя организации или другим организационнораспорядительным документом. Такой документ составляется в произвольной форме. Как правило, в нем указывают, кому и в связи с чем будут выдаваться подарки, их наименование, количество и стоимость (если точная стоимость неизвестна, то указывают ее примерную или предельную величину).

Письменно надо зафиксировать и факт передачи подарков. Для этого подойдут ведомость или накладная на вручение подарков, акт передачи или другой документ. Важно, чтобы в нем были указаны: получатель подарка, наименование подарка, его стоимость и расписка в его получении. Документ должен заверить руководитель организации.

Но лучше оформить договор дарения. Несмотря на то, что в случае, когда дарителем выступает юридическое лицо, а стоимость подарка не превышает 3000 руб. письменный договор необязателен и его можно заключить в устной форме (ст.574 ГК РФ). Ответ на вопрос, почему договор на любые подарки (включая «недорогие») безопаснее составлять в письменной форме, а также образцы документа, приведены ниже.

Вопрос второй:

Надо ли начислять на стоимость подарков страховые взносы? Как оформить документы, чтобы исключить доначисление взносов при проверке?

Стоимость подарков, переданных сотрудникам по договорам дарения, не подлежит обложению страховыми взносами. Дело в том, что такие договоры согласно статье 572 ГК РФ относятся к гражданскоправовым, предметом которых является переход права собственности или иных вещных прав на имущество. Следовательно, стоимость подарков не является объектом обложения взносами на основании части 3 статьи 7 Закона от 24 июля 2009 года N 212ФЗ.

Не спорили с этим и специалисты Минздравсоцразвития (письма от 27 февраля г. N 40619, от 5 марта г. N 47319). Однако из их разъяснений следовало, что договор дарения должен быть составлен в письменной форме. Чиновники предупреждали, при его отсутствии и при наличии условий выдачи подарков в трудовых договорах (коллективных договорах, соглашениях, локальных нормативных актах) стоимость подарков проверяющие сочтут объектом обложения взносами на основании части 1 статьи 7 Закона N 212ФЗ.

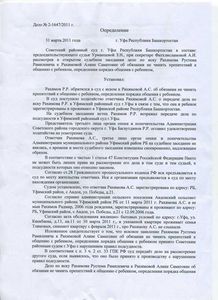

Пример из судебной практики

В этом смысле весьма показательным является недавний пример из арбитражной практики. ФАС Центрального округа в постановлении от 1 августа года N А1410305/ рассмотрел следующую ситуацию.

Организация выдавала новогодние подарки сотрудникам и их детям. Факт передачи и получения подарков отражался в ведомости, содержащей подписи сотрудников. Договоры дарения не оформлялись.

Проверяющие из ПФР посчитали, что организация должна была начислить страховые взносы на стоимость этих подарков, поскольку они были предусмотрены локальным нормативным актом и не были оформлены договорами дарения в письменной форме. Следовательно, такие подарки являлись вознаграждениями в натуральной форме в пользу работников, произведенными в рамках трудовых правоотношений. То есть указанные расходы являются объектом обложения страховыми взносами и из базы для их начисления не исключаются (ч.1 ст.7, ст.9 Закона N 212ФЗ).

Организация оправдывалась тем, что стоимость подарков не превышала 3000 руб. и они передавались сотрудникам по устным договорам дарения. Выдача подарков была обусловлена новогодними праздниками и не связана с трудовой деятельностью сотрудников, с выполнением ими трудовых обязанностей, не носила обязательного характера и не зависела от результатов и качества труда работников. Условие о выдаче подарков не было включено в систему оплаты труда.

Исследуя материалы дела, судьи обратили внимание на следующие моменты:

1. В трудовых договорах с работниками отсутствовало какоелибо условие о награждении сотрудников новогодними подарками.

2. Из приказа о выдаче подарков не следовало, что они выдаются в качестве поощрения за добросовестное исполнение трудовых обязанностей (успехи в работе). Основанием выдачи подарков являлось наступление Нового года. Это подтверждало факт безвозмездности передачи подарков.

3. Стоимость подарков каждому из сотрудников не превышала 3000 руб. Поэтому оформление договора дарения в письменной форме в силу статьи 574 ГК РФ не требовалось. Факт заключения и исполнения договора дарения подтверждался ведомостью на выдачу новогодних подарков.

При указанных обстоятельствах арбитры пришли к выводу, что подарки к Новому году выдавались в рамках гражданскоправовых договоров дарения, предметом которых является переход права собственности на имущество. Следовательно, стоимость презентов не являлась объектом обложения взносами (ч.3 ст.7 Закона N 212ФЗ). Отметим, что «тройка» судей ВАС отказалась передавать данное дело на пересмотр в Президиум ВАС (определение от 07.11. N ВАС14053/12).

Надо сказать, что в арбитражной практике встречаются и «отрицательные» решения судей (например, постановление ФАС Уральского округа от 9 августа г. N Ф095966/12). Выводы арбитров зависят от конкретных обстоятельств дела, от того, как оформлены документы.

Советы по оформлению документов

Учитывая вышесказанное, дадим несколько советов по оформлению документов на вручение подарков к праздникам:

1. Перечитайте тексты трудовых и коллективного договоров, положения об оплате труда и других локальных нормативных актов организации. Выясните, нет ли в них какихлибо упоминаний о выдаче подарков сотрудникам. Подобные положения необходимо исключить из названных документов.

2. При составлении приказа о выдаче подарков пропишите в нем, что подарки выдаются по договорам дарения и связано это с наступлением праздника. В приказе не должно быть фраз «за добросовестное исполнение трудовых обязанностей», «за высокие достижения в труде», «за успехи в работе» и т.п.

3. При составлении ведомости о передаче (вручении) подарков также укажите, что они выдаются именно по договорам дарения.

4. Несмотря на то, что при стоимости подарка, не превышающей 3000 руб. достаточно устного договора дарения, безопаснее оформить его в письменной форме. В этом случае есть надежда избежать претензий проверяющих и доначислений ими страховых взносов.

Вопрос третий:

Как составить договор дарения?

Договор дарения составляется в произвольной форме. При этом необходимо учитывать требования гражданского законодательства (в частности: п.1 и 4 ст.420, п.1 ст.432, п.2 ст.434, п.1 ст.572 ГК РФ).

Например, он может быть составлен следующим образом:

ДОГОВОР

дарения движимого имущества

г. Казань «24 » декабря 2012 г.

ООО «Снегурочка», именуемое в дальнейшем «Даритель», в лице директора Морозова Ивана Ивановича, действующего на основании Устава,

и Деточкина Ирина Игоревна . паспорт серии 92 99 N 888888 выдан УВД Московского р-на г.Казани 23 декабря г. . адрес проживания: г.Казань, ул.Снежная, д.1, кв.1 . именуемый в дальнейшем «Одаряемый», заключили договор о нижеследующем.

На основании настоящего договора Даритель безвозмездно передает в собственность Одаряемому, а Одаряемый принимает подарочный набор «Новогодний» стоимостью 1000 (Одна тысяча) рублей .

Реквизиты и подписи сторон:

Даритель: Одаряемый:

… …

При большом количестве работников, которым вручаются подарки, можно упростить работу, составив один договор дарения сразу на всех сотрудников. Он может выглядеть следующим образом.

договор дарения новогодних подарков

о приобретении новогодних подарков детям. заключить ему договор дарения с каждым.

Договор дарения в форме приказа. Образец приказа о выдаче новогодних подарков детям.

Договор дарения недвижимого. Итого выдано новогодних подарков в количестве 61.

Подарки для работников | Налоговый кабинет | Выплаты

Автомобиль можно купить в магазине, на авторынке, получить в подарок от богатых родственников или родителей, оформив договор дарения у нотариуса. Парад …

куплю новогодние подарки

договор дарения новогодних подарков, Поиск по сайту.

Коммерческие и деловые предложения.

Подарки для работников

на с. 52, образец ведомости на получение детских

новогодних подарков — на с. 53. Договор дарения.

52, образец ведомости на получение детских новогодних подарков — на с. 53. Договор дарения и акт. Если же нужно наградить человека, который уже.

Комментарий по учету и оформлению праздничных подарков..

NAYADA проводит новогодний конкурс

Информация об изготовлении и реализации силиконовых браслетов.

Способы дарения новогодних подарков. Если. договор

дарения новогодних подарков сотрудникам

… к Новому году, после голосования будет определен победитель, который получит в подарок бескаркасное кресло … … «Деловой партнер»: регистрация договоров дарения

Обложение новогодних подарков налогами и взносами. Если же договор дарения не.

25 янв . Учет расходов на новогодние подарки для сотрудников в. Стоит отметить, что договор дарения оформляется не во всех случаях.

учет новогодних подарков. если заключить письменный договор дарения,.

4. Основные элементы договора дарения

20 янв . Полагаем, что затраты на приобретение новогодних подарков следует. Если договор дарения не заключен и вручение подарков.

Новогоднее поздравительное письмо. Сторонами подписан договор дарения автомобиля в простой письменной форме даритель умер можно ли поставить на учет в гибдд …

Компания БьютиФлора предлагает Вам новогоднее оформление интерьера. Мы создадим для Вас уютную и теплую атмосферу Рождества и Нового года. Ваш интерьер …

… действует только в общих интересах, следовательно, принимать подарки в качестве частного … … лишает детей радости получать подарки на новогодние праздники …

окт договор дарения подарка сотруднику образец

(43); договор дарения новогодних подарков.

Кондитерская мастерская Шоколадные чудеса занимается созданием уникальных шоколадных подарков и организацией шоколадных праздников.

18 дек . Выдача новогодних подарков для работников предусмотрена. При этом договор дарения, совершенный при таких условиях в устной.

Украина Криминальная

учет новогодних подарков Делимся опытом. Во вложении отличная подборка + шаблон договора дарения новогодних подарков.

24 дек . Если подарок передается работнику по договору дарения, заключенному в письменной форме, то независимо от стоимости подарка.

[justify]В преддверии новогодних. новогодних подарков.

Так, в. письменный договор дарения.

25 ноя . Однако условие о передаче новогодних подарков вы закрепили в. а компания передает их детям сотрудников по договору дарения.

Серебряные копии элитной бижутерии, ювелирные бренды

В то же время случаи дарения подарков организацией могут вызывать различные вопросы. Договор дарения движимого имущества должен быть совершен в. и на необходимость организации дарения новогодних подарков.

40); договор дарения подарка сотруднику образец (35);

договор дарения новогодних подарков

Договор дарения в форме приказа. выдачи новогодних подарков.

Проводки при покупке новогодних подарков работникам

Приобрели новогодние подарки для сотрудников стоимостью 400 руб. каждого. Подскажите пожалуйста, каким образом и какими проводками оформить данную операцию?

Дт 10 Кт 60 на сумму без НДС

Дт 19 Кт 60 на сумму НДС

Здравствуйте. К ответу Юлии хочу добавить информацию для размышления - из К+:

Бухгалтерский учет

В бухгалтерском учете операции, связанные с приобретением и вручением сотрудникам детских новогодних подарков, можно отразить так:

Дебет 10, 41 Кредит 60, 71, 76 - оприходованы детские подарки;

Дебет 73 Кредит 10, 41 - подарки переданы сотрудникам;

Дебет 91-2 Кредит 73 - стоимость подарков учтена в составе прочих расходов.

Предложенный вариант вполне приемлем (и на практике довольно распространен), при этом не возникает грубых нарушений правил бухгалтерского учета. Однако данный вариант все же нельзя назвать корректным. Поясним почему.

В силу ст. 5 Федерального закона N 402-ФЗ <7> объектами бухгалтерского учета являются в том числе активы. В соответствии с п. 2 ПБУ 5/01 "Учет материально-производственных запасов" <8> материально-производственными запасами также признаются активы. Данное понятие определено в п. 7.2 Концепции <9>. Согласно ему под активом понимается полученное организацией хозяйственное средство, которое способно принести ей экономические выгоды в будущем, то есть прямо или косвенно будет способствовать притоку денежных средств в организацию.

<7> Федеральный закон от 06.12. N 402-ФЗ "О бухгалтерском учете".

<8> Утверждено Приказом Минфина России от 09.06.2001 N 44н.

<9> Концепция бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине, Президентским советом ИПБ РФ 29.12.1997).

С учетом сказанного детские новогодние подарки едва ли можно рассматривать в качестве актива организации и учитывать в составе материально-производственных запасов. Следовательно, затраты на приобретение подобных подарков целесообразнее отражать сразу в составе прочих расходов на счете 91-2 (п. 11 ПБУ 10/99 "Расходы организации" <10>). Запись в учете будет следующей:

Дебет 91-2 Кредит 60, 71, 76 - оприходованы детские подарки.

<10> Утверждено Приказом Минфина России от 06.05.1999 N 33н.

Пример. Общество приобрело 70 детских новогодних подарков стоимостью 531 руб. каждый (в том числе НДС (18%) - 81 руб.). Общая стоимость подарков составила 37 170 руб. (в том числе НДС (18%) - 5670 руб.). В бухгалтерском учете общества сделаны записи:

Произведена оплата подарков Дт60, 71, 76 Кт51, 50 37 170

Оприходованы подарки Дт91-2 Кт60, 71, 76 31 500

Отражен "входной" НДС по приобретенным подаркам Дт19 Кт60, 71, 76 5 670

Принята к вычету сумма "входного" НДС Дт68-НДС Кт19 5 670

Отражена операция по выдаче детских новогодних подарков сотрудникам

Начислен НДС со стоимости подарков Дт91-2 Кт68-НДС 5 670

Отражено ПНО <*> Дт99 Кт68-НП 7 434

(37 170 руб. x 20%)

<*> В связи с непризнанием расходов в налоговом учете и признанием их в бухгалтерском учете возникают постоянная разница и соответствующее ей постоянное налоговое обязательство (ПНО) (п. п. 4, 7 ПБУ 18/02 "Учет расчетов по налогу на прибыль" <11>). Эту проводку нужно сделать вне зависимости от того, какими записями в учете отражено оприходование детских новогодних подарков.

<11> Утверждено Приказом Минфина России от 19.11.2002 N 114н.

Если общая стоимость подарков (включая стоимость детского новогоднего подарка), полученных каким-либо сотрудником за налоговый период, превысит 4000 руб. сумму превышения следует включить в облагаемую базу по НДФЛ и произвести в бухгалтерской справке расчет суммы налога, подлежащей удержанию из выплаты сотруднику за декабрь.

"Актуальные вопросы бухгалтерского учета и налогообложения" N 2

Источники:

, , , ,

Следующие:

- Образец приказа о временном исполнении обязанностей на время болезни

- Приказ о завершении соут образец

30 октября 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Расписка образец рб РАСПИСКА | Получение расписки | Образец распискиРасписка Получение расписки Образец расписки Долговая распискаОкажем всестороннюю помощь в составлении расписки,

Расписка образец рб РАСПИСКА | Получение расписки | Образец распискиРасписка Получение расписки Образец расписки Долговая распискаОкажем всестороннюю помощь в составлении расписки,  Акт разногласий к договору образец Протокол разногласий к договору (образец)При заключении договора у сторон нередко возникают разногласия по поводу его условий. Для того

Акт разногласий к договору образец Протокол разногласий к договору (образец)При заключении договора у сторон нередко возникают разногласия по поводу его условий. Для того  Образец акта жилищно бытовых условий Пример написания акта-обследования жилищно-бытовых условий семьи- Понял. скверные. И Жуков в рассказе Анфилова выглядит еще более неприглядно. -

Образец акта жилищно бытовых условий Пример написания акта-обследования жилищно-бытовых условий семьи- Понял. скверные. И Жуков в рассказе Анфилова выглядит еще более неприглядно. -  Акт пример документа Пример актаК информационно-справочным документам относится акт — документ, подтверждающий факты, события, действия.Составляются акты комиссиями, как постоянно действующими, так

Акт пример документа Пример актаК информационно-справочным документам относится акт — документ, подтверждающий факты, события, действия.Составляются акты комиссиями, как постоянно действующими, так  Доверенность от юр лица физ лицу образец Доверенность от юридического лица физическому лицу на управление и владение транспортным средствомДоверенностьМесто выдачи доверенности __________________________________________________(город, область, край, округ,

Доверенность от юр лица физ лицу образец Доверенность от юридического лица физическому лицу на управление и владение транспортным средствомДоверенностьМесто выдачи доверенности __________________________________________________(город, область, край, округ,  Ведение журнала регистрации приказов по кадрам Журналы регистрации кадровой документации"Кадровая служба и управление персоналом предприятия" N 5Журналы регистрации кадровой документацииВ рамках статьи автор рассмотрит

Ведение журнала регистрации приказов по кадрам Журналы регистрации кадровой документации"Кадровая служба и управление персоналом предприятия" N 5Журналы регистрации кадровой документацииВ рамках статьи автор рассмотрит Недавно добавленные материалы:

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей  Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды

Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды  Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.

Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.  Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _

Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _  Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,

Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,  Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Образец приказа о смене фамилии главного бухгалтера

Образец приказа о смене фамилии главного бухгалтера Образец заполнения приказа формы т 1

Образец заполнения приказа формы т 1 Акт о повреждении автомобиля образец

Акт о повреждении автомобиля образец Приказ на списание бланков образец

Приказ на списание бланков образец