Образец приказа об удержании денежных средств бухгалтера кассира

Archives

:

: 6.8.

: 457

: 485

: 13500 / .

: 12

, , . . 25.5 KB. . . 3. 2. . . . , 20 % , « » 3 9 2009 - , . ( ) ( . « » 8033 . . . . 1. 1. . (doc). 137 , . 2009 . . , . . . . . .

Permanent link to full entry

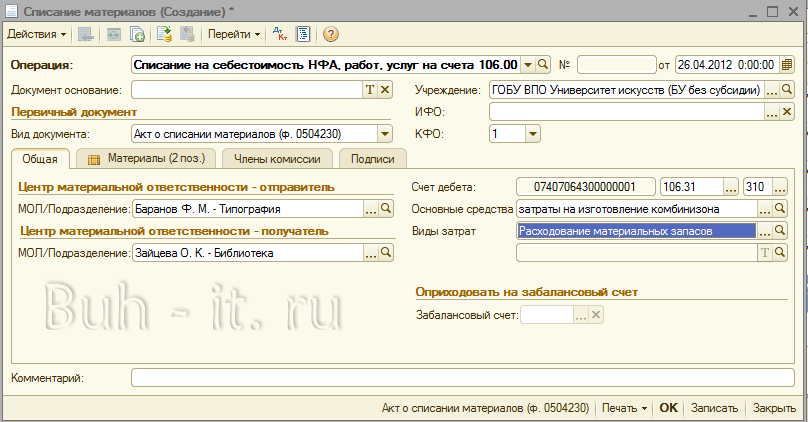

Отражаем в бухгалтерском учете операции с наличными денежными средствами

Как правило, любая организация в своей хозяйственной деятельности не может обойтись без использования наличных денежных средств в своих расчетах - взять хотя бы расчеты с подотчетными лицами и расчеты по выплате заработной платы (которые в большинстве случаев производятся в наличной форме). Однако данными операциями расчеты наличными денежными средствами не ограничиваются. О том, в каких еще ситуациях организация может столкнуться с наличной формой расчетов, на что необходимо обращать внимание при такой форме расчетов и как учесть соответствующие операции в бухгалтерском учете, читайте в нашей сегодняшней статье.

О наличной форме расчетов

Существующее законодательство для юридических лиц устанавливает приоритет расчетов в безналичной форме. Так, п. 2 ст. 861 ГК РФ установлено, что расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Свободные денежные средства организации хранят в учреждениях банков на соответствующих счетах на договорных условиях (п. 2.1 Положения о правилах организации наличного денежного обращения на территории РФ от 05.01.98 № 14-П, утв. Советом директоров Банка России 19.12.97, протокол № 47; п. 1 Порядка ведения кассовых операций, утв. Решением Совета Директоров ЦБ РФ 22.09.93 № 40).

В то же время без наличных расчетов в современном хозяйственном обороте, конечно, не обойтись. Поэтому наличная форма расчетов также вполне допустима. Однако в отношении таких расчетов существуют определенные ограничения.

Во-первых, это установленный ЦБ РФ лимит расчетов наличными денежными средствами. Согласно п. 1 Указания ЦБ РФ от 20.06.07 № 1843-У расчеты между юридическими лицами, а также между юридическим лицом и индивидуальным предпринимателем, между индивидуальными предпринимателями, связанными с осуществлением ими предпринимательской деятельности, в рамках одного договора, который заключен между указанными лицами, могут производиться в размере, не превышающем 100 000 рублей.

Во-вторых, организации могут хранить в кассе наличные денежные средства только в пределах соответствующих лимитов остатка денежных средств, установленных обслуживающим банком организации.

Напомним, данные лимиты устанавливаются обслуживающим банком ежегодно. Для этого организация ежегодно предоставляет в банк Расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу (по форме № 0408020, Приложение 1 к вышеуказанному Положению о правилах организации наличного денежного обращения на территории РФ № 14-П).

Всю сумму наличных денежных средств сверх установленных банком лимитов организация обязана сдавать на расчетный счет в банк (п. 6 Порядка ведения кассовых операций). Исключение составляют наличные денежные средства для оплаты труда, выплаты пособий по социальному страхованию и стипендий, которые могут храниться в кассе предприятия не свыше 3 рабочих дней (для предприятий, расположенных в районах Крайнего Севера и приравненных к ним местностях, - до 5 дней), включая день получения денег в банке (п. 9 Порядка ведения кассовых операций).

В-третьих, расходование наличных денежных средств также имеет свои ограничения. Организация не вправе расходовать поступающие денежные средства по своему усмотрению. Направления расходования денежных средств заранее также согласуются с обслуживающим банком. Цели, на которые организация может потрать наличные денежные средства, указываются в вышеуказанном лимите остатка денежных средства, выданным банком.

Пунктом 2 вышеупомянутого Указания ЦБ РФ № 1843-У установлено, что юридические лица и индивидуальные предприниматели могут расходовать наличные деньги, поступившие в их кассы за проданные ими товары, выполненные ими работы и оказанные ими услуги, а также страховые премии на следующие цели:

- на заработную плату;

- на иные выплаты работникам (в том числе социального характера);

- на стипендии;

- на командировочные расходы;

- на оплату товаров (кроме ценных бумаг), работ, услуг;

- на выплату за оплаченные ранее за наличный расчет и возвращенные товары, невыполненные работы, неоказанные услуги;

- на выплату страховых возмещений (страховых сумм) по договорам страхования физических лиц.

Но расходование наличных денежных средств на указанные цели должно производиться с учетом вышеуказанного лимита расчетов между юридическими лицами и индивидуальными предпринимателями - в пределах 100 000 рублей.

Работа с наличными денежными средствами

При осуществлении расчетов наличными деньгами организация должна иметь кассу и вести кассовую книгу по установленной форме (п. 3 Порядка ведения кассовых операций).

Кроме того, при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт за проданные товары, выполненные работы или оказанные услуги в обязательном порядке применяется контрольно-кассовая техника (п. 1 ст. 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использование платежных карт» от 22.05.03 № 54-ФЗ). Исключение составляют случаи использования бланков строгой отчетности, а также некоторые специфические виды деятельности (перечисленные в п. 3 ст. 2 Федерального закона № 54-ФЗ).

Немного остановимся на том, что представляет собой касса. Как следует из п. 29 Порядка ведения кассовых операций, касса - это изолированное помещение, предназначенное для приема, выдачи и временного хранения наличных денег. Руководи-тели предприятий обязаны оборудовать кассу и обеспечить сохранность денег в помещении кассы, а также при доставке их из учреждения банка и сдаче в банк. Помещение кассы должно быть изолировано, а двери в кассу во время совершения операций - заперты с внутренней стороны. При этом доступ в помещение кассы лицам, не имеющим отношения к ее работе, воспрещается.

Ведение кассовых операций (прием, выдачу наличных денежных средств) в организации осуществляет кассир или лицо, исполняющее его обязанности. С кассиром в обязательном порядке заключается договор о полной материальной ответственности (п. 32 Порядка ведения кассовых операций), форма которого приведена в Постановлении Минтруда РФ от 31.12.02 № 85. Кассир несет полную материальную ответственность за сохранность всех принятых им ценностей и за ущерб, причиненный предприятию, как в результате умышленных действий, так и в результате небрежного или недобросовестного отношения к своим обязанностям.

Далее вкратце рассмотрим оформление кассовых операций.

Прием наличных денежных средств оформляется приходным кассовым ордером (форма КО-1). О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира. Квитанция должна быть заверена печатью (штампом) кассира или оттиском кассового аппарата (п. 13 Порядка ведения кассовых операций). Выдача денежных средств из кассы предприятия оформляется расходным кассовым ордером (форма № КО-2). Формы указанных первичных учетных документов утверждены Постановлением Госкомстата РФ от 18.08.98 № 88.

Все поступления и выдачи наличных денег предприятия учитывают в кассовой книге (форма КО-4). Записи в кассовой книге ведутся в 2-х эк-земплярах: 1-й экземпляр остается в кассовой книге, 2-й служит отчетом кассира. Записи в кассовую книгу производятся сразу после получения или выдачи денежных средств. Ежедневно в конце дня кассир подсчитывает итоги операций за день и выводит остаток денег в кассе на следующее число. 2-й экземпляр кассовой книги (отчет кассира) вместе с приходными и расходными кассовыми ордерами передается в бухгалтерию.

Бухгалтерский учет операций с наличными денежными средствами

Для обобщения информации о наличии и движении денежных средств в кассе организации Планом счетов бухгалтерского учета предусмотрен счет 50 «Касса». Это активный счет. Поступление денежных средств отражается по дебету указанного счета, расходование денежных средств - по кредиту. Обратите внимание - кредитового сальдо по указанному счету быть не может! Потому если вы вдруг обнаружили кредитовый остаток по счету 50, значит, в учетных записях существует ошибка.

Рассмотрим отражение в учете наиболее типичных расчетов с использованием наличных денежных средств.

1) Расчеты с подотчетными лицами

Согласно п. 10 Порядка ведения кассовых операций выдача наличных денег под отчет производится из касс предприятий. Организации выдают наличные денежные средства под отчет в размерах и в сроки, определяемые руководителями организаций (выдача денежных средств на командировочные расходы производится в пределах сумм, причитающихся командированным лицам).

Подотчетные лица должны отчитаться по выданным им суммам не позднее 3 рабочих дней по истечении срока, на которые они выданы (или со дня возвращения из командировки), предъя-вить в бухгалтерию авансовый отчет об израсходованных суммах и произвести окончательный расчет по выданным суммам.

С учетом сказанного рекомендуем издать приказ по организации о порядке выдачи сумм под отчет, в котором можно указать следующую информацию:

- перечень лиц, которым производится выдача денежных средств под отчет;

- срок, в течение которого необходимо отчитаться по подотчетным суммам (например, 1 месяц с даты выдачи денежных средств);

- максимальный размер выдаваемых под отчет сумм.

Очень важно соблюдать следующее правило: выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу. При этом передача выданных под отчет наличных денег одним лицом другому запрещается.

Для учета денежных средств, выданных под отчет, предназначен авансовый отчет (форма № АО-1, утвержденная Постановлением Госкомстата РФ от 01.08.01 № 55). Авансовый отчет заполняется подотчетным лицом и работником бухгалтерии в одном экземпляре и к нему прилагаются оправдательные документы, подтверждающие израсходованные подотчетным лицом денежные средства.

Выдача денежных средств подотчетному лицу отражается проводкой:

Дебет 71 Кредит 50-1 - отражена выдача денежных средств под отчет.

Израсходованные подотчетным лицом денежные средства, подтвержденные оправдательными документами, списываются по кредиту счета 71 в корреспонденции со счетами учета затрат и приобретенных ценностей, или другими счетами в зависимости от характера произведенных расходов. Например, оприходование приобретенных подотчетным лицом материалов отражается проводкой:

Дебет 10 Кредит 71 - отражены материалы, приобретенные подотчетным лицом.

Возврат остатка денежных средств, не израсходованных подотчетным лицом, отражается проводкой:

Дебет 50-1 Кредит 71 - отражен возврат остатка денежных средств.

Если организация обязана возместить образовавшийся перерасход, то производится проводка:

Дебет 71 Кредит 50-1 - выданы денежные средства в возмещение перерасхода подотчет-ных сумм.

Пример 1

25.10.08 Козлову А.А. из кассы предприятия выданы денежные средства под отчет в размере 10 000 руб. на приобретение канцелярских товаров. 06.11.07 Козлов А.А. представил в бухгалтерию авансовый отчет об израсходованных суммах, согласно которому на приобретение канцелярских товаров было потрачено 8 260 руб. (в т.ч. НДС - 1 260 руб.), возвращено в кассу - 1 740 руб.

В бухгалтерском учете произведены проводки:

1. На 25.10.08:

Дебет 71 Кредит 50-1 - 10 000 руб. - выданы денежные средства под отчет;

2. На 06.11.07:

Дебет 10 Кредит 71 - 7 000 руб. - приобретенные канцтовары приняты к учету;

Дебет 19 Кредит 71 - 1 260 руб. - выделен НДС;

Дебет 68 Кредит 19 - 1 260 руб. - сумма НДС принята к вычету (при наличии счета-фактуры);

Дебет 50-1 Кредит 71 - 1 710 руб. - отражен возврат остатка подотчетных сумм.

2) Расчеты по заработной плате

Расчеты с персоналом заработной плате ведутся с использованием счета 70 «Расчеты с персоналом по оплате труда». Если организация не использует для целей выплаты зарплаты свою выручку, и денежные средства на выплату заработной платы снимаются с расчетного счета в банке, то сначала отражается поступление денежных средств, снятых с расчетного счета:

Дебет 50-1 Кредит 51 - с расчетного счета поступили в кассу организации наличные денежные средства для выплаты зарплаты.

Выплата заработной платы отражается проводкой:

Дебет 70 Кредит 50-1 - отражена выплата заработной платы.

3) Расчеты с персоналом по предоставленным займам

Расчеты с работниками по предоставленным займам, согласно Инструкции по применению Плана счетов бухгалтерского учета, отражаются в учете с использованием счета 73-1 «Расчеты по предоставленным займам».

Выдача займа отражается проводкой:

Дебет 73-1 Кредит 50-1 - отражена выдача займа работнику организации.

Возврат займа с причитающимися процентами отразится проводкой:

Дебет 50-1 Кредит 73-1 - отражен возврат займа (с причитающимися процентами).

4) Расчеты с поставщиками

Со своими поставщиками организация может расплатиться как путем выдачи наличных денежных средств представителю поставщика непосредственно из кассы организации, так и путем выдачи денежных средств подотчетному лицу с последующим предоставлением авансо-вого отчета.

Если выдача денежных средств поставщику осуществляется непосредственно из кассы организации, то такая операция отражается проводкой:

Дебет 60 Кредит 50-1 - произведена оплата поставщику.

Если денежные средства выдаются сначала подотчетному лицу, то в бухгалтерском учете организации производятся следующие проводки:

Дебет 71 Кредит 50-1 - подотчетному лицу выданы денежные средства для осуществления расчетов с поставщиком;

Дебет 60 Кредит 71 - подотчетное лицо произвело оплату за организацию (на дату представления авансового отчета).

Заметим, что указанная проводка (дебет 60 кредит 71) действующим Планом счетов бухгалтерского учета не предусмотрена. В то же время, с учетом специфики операции, мы вправе использовать не предусмотренную Планом счетов бухгалтерского учета корреспонденцию счетов, так как данная проводка наиболее соответствует произведенной операции.

Пример 2

25.10.08 организации были оказаны консультационные услуги на сумму 5 900 руб. (в т.ч. НДС - 900 руб.). 26.10.08 сотруднику организации Козлову А.А. были выданы под отчет денежные средства в размере 6000 руб. для осуществления расчетов с исполнителем услуг. 27.10.07 Козлов А.А. представил авансовый отчет с приложением кассового чека о приеме исполнителем наличных в размере 5 900 руб. В этот же день остаток подотчетных сумм был возвращен в кассу организации.

В бухгалтерском учете произведены проводки:

1. На 25.10.08:

Дебет 26 Кредит 60 - 5 000 руб. - оказанные организации услуги отражены в составе за-трат;

Дебет 19 Кредит 60 - 900 руб. - выделен НДС по оказанным организации услугами;

Дебет 68 Кредит 19 - 900 руб. -сумма НДС принята к вычету (при наличии счета-фактуры);

2. На 26.10.08:

Дебет 71 Кредит 50-1 - 6 000 руб. - Козлову А.А. выданные денежные средства под отчет.

3. На 27.10.08:

Дебет 60 Кредит 71 - 5 900 руб. - отражена оплата услуг исполнителя Козловым А.А. действующим от имени организации;

Дебет 50-1 Кредит 71 - 100 руб. - отражен возврат остатка подотчетных сумм.

5) Расчеты с учредителями (участниками) организации

Организация может применять наличную форму расчетов при осуществлении расчетов с учредителями (участниками) организации по вкладам в уставный капитал, а также при выплате учредителям (участникам) доходов в виде дивидендов (части распределенной прибыли).

Напомним, расчеты с учредителями (участниками) организации ведутся с использованием счета 75 «Расчеты с учредителями».

Выплата доходов учредителям (участникам) общества будет отражаться проводкой:

Дебет 75-2 Кредит 50-1 - отражена выплата доходов учредителю (участнику) общества;

Внесение учредителем (участником) денежных средств в счет вклада в уставный капитал отражается проводкой:

Дебет 50-1 Кредит 75-1 - отражено внесение денежных средств в счет вклада в уставный капитал.

Пример 3

По итогам 3 квартала 2008 года ООО приняло решение о распределении чистой прибыли ООО за 3 квартал 2008 года. Участниками ООО являются физические лица, причем один из них является директором ООО. Сумма распределенной прибыли (согласно доле участия в уставном капитале каждого участника) составила:

- доля участника - директора ООО - 30 000 руб.;

- доля второго участника - 20 000 руб.

В бухгалтерском учете произведены проводки:

На дату принятия общим собранием общества решения о выплате части прибыли участникам:

Дебет 84 Кредит 75-2 - 20 000 руб. - начислена сумма распределенной прибыли участнику, не являющемуся работником организации;

Дебет 75-2 Кредит 68 - 2 600 руб. - произведено удержание НДФЛ;

Дебет 84 Кредит 70 - 30 000 руб. - начислена сумма распределенной прибыли участнику, являющемуся работником организации (директору);

Дебет 70 Кредит 68 - 3 900 руб. - произведено удержание НДФЛ;

На дату выплаты доходов из кассы предприятия:

Дебет 75-2 Кредит 50-1 - 17 400 руб. - отражена выплата доходов участнику, не являющемуся работником организации;

Дебет 70 Кредит 50-1 - 26 100 руб. - отражена выплата доходов участнику, являющемуся директором организации.

6) Поступление наличной выручки

Поступление наличной выручки от продажи товаров, выполнения работ, оказания услуг в кассу организации отражается с использованием счета 90 «Продажи»:

Дебет 50-1 Кредит 90-1 - отражено поступление наличной выручки в кассу организации.

7) Сдача наличной выручки в банк

Организации, как мы указывали выше, обязаны сдавать суммы наличных денежных средств, превышающие установленный лимит, на расчетный счет в банк. Если организация сдает наличные денежные средства в банк через инкассаторов, то между сдачей денежных средств инкассаторам и их зачислением на рас-четный счет, как правило, проходит определенное время. Все это время сданные инкассаторам денежные средства учитываются на счете 57 «Переводы в пути», который как раз предусмотрен для отражения сумм денежных средств в пути, т.е. денежных, внесенных в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленные по назначению.

Сдача денежных средств для зачисления на расчетный счет отражается проводкой:

Дебет 57 Кредит 50-1 - отражена передача денежных средств инкассаторам.

На дату зачисления денежных средств на расчетный счет организации:

Дебет 51 Кредит 57 - отражено зачисление денежных средств на расчетный счет.

Пример 4

25.10.08 организация сдала сумму наличной выручки в размере 500 000 руб. инкассаторам. 26.10.08 на основании выписки банка сумма денежных средств зачислена на расчетный счет организации.

В бухгалтерском учете произведены проводки:

1. На 25.10.08:

Дебет 57 Кредит 50-1 - 500 000 руб. - сумма наличной выручки сдана инкассаторам;

2. На 26.10.08:

Дебет 51 Кредит 57 - 500 000 руб. - сумма выручки зачислена на расчетный счет организации.

8) Обнаружение недостач наличных (излишков) денежных средств в результате инвентаризации

В сроки, установленные руководителем предприятия, а также при смене кассиров производится внезапная ревизия кассы (п. 41 Порядка ведения кассовых операций). Кроме такой ревизии, наличие денежных средств в кассе проверяется и на основании ин-вентаризации, которая в обязательном порядке проводится во всех случаях, установленных п. 2 ст. 12 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» (т.е. в частности, перед составлением годовой бухгалтерской отчетности, при выявлении фактов хищения, злоупотребления или порчи имущества).

По результатам инвентаризации составляется Акт инвентаризации наличных денежных средств (форма № ИНВ-15, утв. Постановлением Госкомстата РФ от 18.08.98 № 88), в котором отражаются результаты инвентаризации фактического наличия денежных средств, разных ценностей и документов (наличных денег, марок, чеков (чековых книжек) и других), находящихся в кассе организации.

Если в результате инвентаризации кассы обнаружены излишки денежных средств, то они приходуются в составе прочих доходов, что отражается проводкой:

Дебет 50-1 Кредит 91-1 - отражены излишки наличных денежных средств, выявленные при инвентаризации (ревизии).

Если в результате инвентаризации обнаружена недостача, то она сначала относится на счет 94 с последующим установлением виновных лиц. При обнаружении виновных лиц недостачи списываются за счет таких лиц, если такие лица не установлены - недостача списывается на прочие расходы организации. При этом производятся проводки:

Дебет 94 Кредит 50-1 - выявлена сумма недостачи;

При обнаружении виновных лиц (например, работник организации):

Дебет 73-2 Кредит 94 - сумма недостачи списана на виновное лицо;

Если виновное лицо не обнаружено:

Дебет 91-2 Кредит 94 - сумма недостачи списана в состав прочих расходов.

Пример 5

В организации меняется кассир, в связи с чем на 25.10.08 проводится ревизия кассы. По результатам ревизии выявлена недостача в размере 200 руб. Прежний кассир признал, что недостача образовалась по его вине, в связи с чем руководитель предприятия издал приказ об удержании 200 руб. из заработной платы кассира.

В бухгалтерском учете произведены проводки:

На 25.10.08:

Дебет 94 Кредит 50-1 - 200 руб. - в кассе выявлена недостача;

Дебет 73-2 Кредит 94 - 200 руб. - сума недостачи отнесена на виновное лицо;

На дату удержания суммы недостачи из заработной платы кассира:

Дебет 70 Кредит 73-2 - 200 руб. - удержана сумма недостачи.

Итак, рассмотрев порядок работы с наличными денежными средствами и отражение соответствующих операций в бухгалтерском учете, выделим следующие основные моменты:

- организации обязаны хранить свободные денежные средства на расчетных счетах в банках;

- в кассе организации могут храниться наличные денежные средства лишь в пределах ежегодно устанавливаемых обслуживающим банком лимита;

- любое движение наличных денежных средств (прием и выдача из кассы) должна оформляться первичными учетными документами;

- для учета наличных расчетов используется счет 50 «Касса». Поступление денежных средств отражается по дебету указанного счета, расходование - по кредиту.

Как удержать из зарплаты материальный ущерб, нанесенный организации

Вопрос

Работник временно исполнял обязанности бухгалтера-кассира (1,5 мес) на период отсутствия основного работника до 30.08.14, заключен договор о полной мат. отв. С 1.09.14 произошла передача денежных средств. 1 октября обнаружена ошибка, за 25.08.14, где работник исказил данные, исправил сумму в книге кассира за этот день по сч 51. Вручную исправил итоговую сумму расходных документов, сделав ее больше на 40 тыс. Написал объяснительную, что при сдаче в банке денег не хватило и решил подделать документ. Как правильно оформить данное нарушение? Акт передачи денежных средств есть на 1.09.14, объяснительная ее, главного бухгалтера. Нужно ли делать инвентаризацию на сегодняшний день? Как все правильно оформить.

Ответ

Организация обязана проводить инвентаризацию, в частности, при смене материально ответственных сотрудников и при выявлении хищений. То есть, в данном случае организация должна провести инвентаризацию на 01.09. (когда произошла смена материально-ответственных лиц) и на 01.10. (когда была обнаружена ошибка главбухом).

Выявленная недостача указывается в сличительной ведомости. Далее с сотрудника нужно взять письменные объяснения о причинах, по которым возникла недостача. Для взыскания суммы ущерба с виновного сотрудника руководитель организации издает приказ об удержании. Приказ нужно выпустить не позже чем через месяц после того, как комиссия установит размер ущерба.

На основании приказа с дохода сотрудника (в том числе, с которым заключен договор о полной материальной ответственности) можно удержать стоимость ущерба, не превышающую его среднего месячного заработка. Сумму ущерба, превышающую средний месячный заработок, можно получить с сотрудника только через суд. В то же время сотрудник может добровольно возместить сумму ущерба. При этом по соглашению сторон допускается возмещение ущерба с рассрочкой платежа.

Удержать из месячной зарплаты сотрудника можно не более 20 процентов.

Подробный порядок удержания из зарплаты недостачи по кассе содержится в материалах «Системы Главбух» упрощенная версия.

1.Рекомендация: Как удержать из зарплаты материальный ущерб, нанесенный организации

Порядок удержания

Сумму материального ущерба с дохода сотрудника удерживайте в таком порядке.

Сначала подсчитайте сумму потерь, которая включает в себя:

- размер материального ущерба;

- расходы на приобретение или восстановление имущества (например, ремонт);

- расходы на возмещение ущерба, который сотрудник причинил другим гражданам или организациям (например, ущерб от ДТП в части, не покрытой страховым возмещением).

Состав потерь, которые обязан возместить сотрудник, нанесший организации материальный ущерб, указан в статье 238 Трудового кодекса РФ.

Создание специальной комиссии

Для подтверждения суммы материального ущерба в организации можно создать специальную комиссию (ст. 247 ТК РФ ). Ее состав утверждает руководитель организации. Создавать комиссию целесообразно при установлении фактов хищения или злоупотребления, а также порчи ценностей.

Выявленную недостачу (стоимость потерь) указывайте в сличительной ведомости.*

Сличительные ведомости составьте:

- либо по формам, утвержденным пунктом 1.2 постановления Госкомстата России от 18 августа 1998 г. № 88 (формы № ИНВ-18 или № ИНВ-19 );

- либо по формам, разработанным организацией самостоятельно и утвержденным руководителем организации.

Такой вывод следует из части 4 статьи 9 Закона от 6 декабря г. № 402-ФЗ.

Если сумму материального ущерба можно установить на основании документов, полученных от контрагентов, комиссию можно не создавать. Например, при ДТП по вине сотрудника сумму материального ущерба можно установить по документам, полученным от страховой и ремонтной компаний.

Оценка ущерба

Сумму ущерба определяйте по рыночным ценам на день причинения ущерба (совершения сотрудником ДТП, обнаружения недостачи и т. п.). При этом ущерб не может быть оценен ниже стоимости имущества по данным бухучета (с учетом износа). При определении ущерба не учитывайте фактические потери в пределах норм естественной убыли. Такой порядок установленстатьей 246 Трудового кодекса РФ.

Письменные объяснения сотрудника

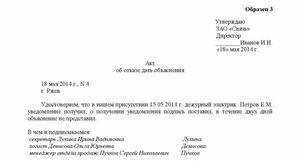

После определения суммы ущерба возьмите с сотрудника письменные объяснения о причинах, по которым он возник. Если сотрудник отказывается это сделать, то составьте акт .* Такой порядок установлен частью 2 статьи 247 Трудового кодекса РФ.

Приказ об удержании

Для взыскания суммы ущерба с виновного сотрудника руководитель организации должен издать приказ об удержании. Приказ нужно выпустить не позже чем через месяц после того, как комиссия установит размер ущерба.*

Расчет суммы ущерба

На основании приказа с дохода сотрудника удержите стоимость ущерба, не превышающую его среднего месячного заработка. С учетом этого правила нужно взыскивать ущерб и в тех случаях, когда сотрудник несет ограниченную материальную ответственность, и в тех случаях, когда материальная ответственность наступает в полной сумме ущерба .

Сумму ущерба, превышающую средний месячный заработок, можно получить с сотрудника только через суд (в том случае, если на него возлагается полная материальная ответственность). В то же время сотрудник может добровольно возместить сумму ущерба. При этом по соглашению сторон допускается возмещение ущерба с рассрочкой платежа*.

Такой порядок установлен статьей 248 Трудового кодекса РФ.

Удержать из месячной зарплаты сотрудника можно не более 20 процентов. Поэтому взыскивать сумму материального ущерба в размере средней зарплаты, скорее всего, придется в течение нескольких месяцев.*

Отказ от удержания ущерба

Работодатель вправе отказаться от удержания ущерба с сотрудника. Отказ от взыскания может быть полным или частичным с учетом конкретных обстоятельств, при которых причинен ущерб. Такое право предоставлено статьей 240 Трудового кодекса РФ.

Отказ от взыскания ущерба допустим независимо от следующих факторов:

- вид ответственности, которую несет сотрудник (ограниченная или полная материальная ответственность);

- форма собственности организации.

Об этом сказано в пункте 6 постановления Пленума Верховного суда РФ от 16 ноября 2006 г. № 52.

Освобождение сотрудника от возмещения материального ущерба оформите приказом .

Нина Ковязина,

заместитель директора департамента образования и

кадровых ресурсов Минздрава России

2.Рекомендация: Как провести инвентаризацию

В обязательном порядке инвентаризацию надо проводить лишь в определенных случаях. А по решению руководителя организации такую ревизию можно провести в любое время.

Обязательная инвентаризация

Полный перечень случаев, когда организация обязана проводить инвентаризацию, есть в пункте 27 Положения по ведению бухгалтерского учета и отчетности. Среди них:

Сергей Разгулин,

действительный государственный советник РФ 3-го класса

3.Статья . Шпаргалка, с которой вы грамотно отразите в учете нестыковки по счету «Касса»

Ольга Куликова, эксперт журнала «Главбух»

Чем поможет эта статья: Здесь есть готовые наборы типовых проводок на те случаи, когда вы неожиданно находите расхождения по кассе.

От чего убережет: Вы не ошибетесь, отражая в бухгалтерском и налоговом учете нестандартные операции с наличными.

Обнаружили, что налички в кассе недостает

Теперь предположим, что, снимая кассу в конце смены или в результате внеплановой ревизии, вы зафиксировали недостачу денег. Что делать?

Тут важно, заключили вы с кассиром договор о материальной ответственности или нет. Напомним, что оформлять этот документ действующее законодательство не требует.

Если договор есть, замечательно. Тогда вы вправе взыскать всю сумму ущерба с кассира. Причем вам не придется доказывать вину работника. Даже если сотрудник откажется полностью возмещать недостающую сумму добровольно, вы сможете добиться этого через суд.*

В любом случае в бухучете вы сделаете такие проводки:

ДЕБЕТ 94 КРЕДИТ 50

- отражена недостача наличных;

ДЕБЕТ 73 субсчет «Расчеты по возмещению материального ущерба» КРЕДИТ 94

- отражена сумма недостачи, которая будет взыскана с мате-риально ответственного работника;

ДЕБЕТ 70 КРЕДИТ 73 субсчет «Расчеты по возмещению материального ущерба»

- удержана сумма ущерба из зарплаты кассира.

В налоговом учете взысканные суммы отразите как внереализационный доход. Сделайте это на дату, когда человек распишется в том, что ознакомился с приказом о взыскании с него ущерба (образец приказа - ниже). А если деньги пришлось взыскивать через суд, дождитесь, пока решение суда вступит в силу.*

Что делать, если работник не вернул подотчетные суммы

Те расходы, которые нельзя произвести безналичными расчетами, а также расходы по командировкам организация может оплатить через своих работников. Для этого она должна выдать им под отчет денежные средства. Как быть, если подотчетное лицо не отчиталось по ранее выданному авансу и не вернуло подотчетные суммы в установленный срок? Об этом в статье.

Срок, на который предприятие может выдать наличные деньги под отчет, определяет ее руководитель. Лица, получившие такие деньги, обязаны не позднее трех рабочих дней по истечении установленного промежутка времени или со дня возвращения из командировки отчитаться по ранее полученным суммам. Для этого им следует предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним. Об этом говорится в пункте 11 Порядка ведения кассовых операций в РФ, утвержденного решением совета директоров Центрального банка от 22 сентября 1993 г. № 40 (далее - Порядок).

Установление сроков, на которые могут быть выданы наличные деньги под отчет

Генеральный директор Веселов А.А. Веселов

Помимо приказа о сотрудниках, имеющих право получать деньги под отчет, руководителю предприятия имеет смысл издать приказ об утверждении сроков, на которые могут быть выданы наличные деньги под отчет. Ведь не исключено, что кто-нибудь из подотчетных лиц будет затягивать с отчетом по израсходованным суммам и осуществлением окончательного расчета по ним. А если работник не отчитался по ранее полученному авансу, то, согласно названному выше пункту 11 Порядка, он не может получить под отчет следующую сумму наличных денег. Данный приказ помогает организовать работу с наличными и дисциплинировать трудовой коллектив.

Обратите внимание, что сроки, на которые работнику могут быть выданы наличные деньги под отчет, руководитель предприятия назначает по своему усмотрению. Никаких ограничений в законодательстве нет.

Устанавливать срок, на который работникам выдаются подотчетные деньги, - это право, а не обязанность руководителя предприятия. Однако если указанный промежуток времени не определен, то сотрудник должен отчитаться в день получения подотчетных сумм. Это следует из письма ФНС России от 24 января 2005 г. № 04-1-02/704.

Руководитель ЗАО «Перун» не установил срок, на который сотрудникам предприятия выдаются наличные деньги для осуществления хозяйственных расходов.

12 мая года офис-менеджер ЗАО «Перун» В.П. Ласточкина получила деньги на покупку канцтоваров. В этот же день она обязана выполнить задание, сдать авансовый отчет и вернуть неизрасходованный остаток подотчетных денег в кассу.

Организациям, не пересматривающим в течение года сроки, на которые могут быть выданы наличные деньги под отчет для осуществления хозяйственных расходов, целесообразно прописать эти сроки в учетной политике.

Удержание неизрасходованных подотчетных сумм

Удержание неизрасходованных подотчетных сумм

Итак, допустим, работник из полученных в подотчет денежных средств оплатил хозяйственные расходы предприятия, при этом у него осталась неизрасходованной определенная сумма денег. Или же он в течение срока, на которые ему были выданы наличные деньги под отчет, вовсе не осуществил и не оплатил хозяйственные расходы.

В первом случае работник должен представить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним: вернуть оставшиеся деньги в кассу предприятия. Во втором случае в кассу предприятия работнику необходимо вернуть все деньги, которые он получил в подотчет. При этом отчет об израсходованных суммах им не оформляется.

Отметим, что документом, подтверждающим возврат работником неизрасходованных сумм и принятие этих сумм бухгалтером предприятия, является приходный кассовый ордер. Его унифицированная форма № КО-1 утверждена постановлением Госкомстата России от 18 августа 1998 г. № 88.

Для расчетов с подотчетными лицами предусмотрен авансовый отчет. Его унифицированная форма № АО-1 утверждена постановлением Госкомстата России от 1 августа 2001 г. № 55. К этому документу отчитывающийся работник должен приложить документы, подтверждающие произведенные расходы: командировочное удостоверение, отчет по командировке, кассовые чеки, квитанции и другие документы на оплату хозяйственных расходов.

Повторим, что для представления отчета об израсходованных суммах и осуществления окончательного расчета по ним отведено три рабочих дня . Их следует отсчитывать или по истечении установленного руководителем предприятия срока, на который могут выдаваться наличные деньги под отчет, или со дня возвращения работника из командировки.

Неизрасходованные подотчетные суммы подотчетное лицо должно вернуть в кассу предприятия одновременно с представлением в бухгалтерию авансового отчета.

Если работник не вернул неизрасходованные подотчетные суммы, то их удерживают из его заработной платы. Так поступать разрешает абзац 2 части 2 статьи 137 Трудового кодекса.

Порядок удержания

Согласно части 3 статьи 137 Трудового кодекса для погашения неизрасходованного и своевременно не возвращенного аванса, ранее выданного сотруднику в подотчет, работодатель вправе принять решение об удержании из заработной платы указанного сотрудника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса. Условие — работник не должен оспаривать оснований и размеров удержания.

Решение работодатель принимает и оформляет, как правило, в форме приказа или распоряжения. Унифицированной формы такого приказа нормативными правовыми актами не установлено. Для удержание сумм из заработной платы, следует получить его письменное согласие. Такие выводы приведены в письме Роструда от 9 августа 2007 г. № 3044-6-0.

Отметим, что удержания из заработной платы можно производить в ограниченном размере. Неизрасходованные подотчетные суммы следует удерживать при каждой выплате заработной платы работнику, который не вернул их в срок, в размере не более 20 процентов от невозвращенной суммы. Основание — статья 138 Трудового кодекса.

Менеджер ООО «Ярило» Н.К. Разин получил 16 мая года в подотчет 4000 руб. на оплату ремонта принтера в специализированной организации. Ремонт принтера обошелся лишь в 2500 руб.

В ООО «Ярило» наличные деньги под отчет на оплату мелкого ремонта оргтехники на основании приказа руководителя выдаются на срок 28 календарных дней со дня выдачи. Согласно пункту 11 Порядка, отчитаться по израсходованным суммам следует в течение трех рабочих дней. Таким образом, сдать авансовый отчет в бухгалтерию и неизрасходованные подотчетные суммы в кассу ООО «Ярило». Разин должен до 15 июня года включительно.

15 июня года Разин привез из специализированной организации отремонтированный принтер в ООО «Ярило». В этот же день он сдал в бухгалтерию организации авансовый отчет, к которому приложил кассовый чек и акт сдачи-приемки выполненных работ. При этом остаток неизрасходованной подотчетной суммы — 1500 руб. (4000 – 2500) — Разин не вернул.

27 июня года Разин дал письменное согласие на удержание 1500 руб. из его заработной платы. В этот же день руководитель ООО «Ярило» издал приказ об осуществлении соответствующих удержаний.

Зарплата Н.К. Разина за июнь года составила 24 000 руб. Значит, бухгалтер ООО «Ярило» вправе удержать из его зарплаты за указанный месяц 4176 руб. [(24 000 руб. – 24 000 руб. х 13%) х 20%]. Так как невозвращенный остаток неизрасходованной подотчетной суммы (1500 руб.) меньше этой величины, то бухгалтер удержал его полностью из зарплаты Разина за июнь года.

Рисунок 2 . ПИСЬМЕННОе СОГЛАСИЯ РАБОТНИКА НА УДЕРЖАНИЕ

В каких случаях работник несет материальную ответственность при утере денежных средств при транспортировке и каков порядок компенсации средств из заработной платы?

Вопрос

Добрый день.

Хотела уточнить правомерность действий по договору о полной индивидуальной материальной ответственности: водитель-экспедитор доставляет вверенные денежные средства работодателем, при доставке денежных средств из одного пункта в другой водитель-экспедитор их потерял.

Если есть следующий пункт в договоре по полной мат ответственности: "Работник, принимает на себя полную материальную ответственность за не обеспечение сохранности вверенных ему организацией материальных ценностей", возможно ли утерянную сумму доставляемых денежных средств удержать из его заработной платы? В каком порядке это правомерно?

Ответ

Согласно статье 238 Трудового кодекса РФ работник обязан возместить работодателю причиненный ему прямой действительный ущерб. Неполученные доходы (упущенная выгода) взысканию с работника не подлежат.

Под прямым действительным ущербом понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам. Возмещение ущерба производится независимо от привлечения сотрудника к дисциплинарной, административной или уголовной ответственности за действия (бездействие), которыми был причинен ущерб.

Таким образом, утерю материальных ценностей, вверенных сотруднику организацией, можно расценить как прямой действительнымй ущерб, за который можно удержать из зарплаты сотрудника денежные суммы.

При полной материальной ответственности сотрудник должен полностью возместить организации всю сумму ущерба. При этом материальная ответственность возникнет, только если сотрудник виноват в причинении ущерба. Если же сотрудник причинил ущерб при форс-мажорных обстоятельствах (пожар, наводнение, иное стихийное бедствие), его ответственность исключается. Он не будет признан виновным и в том случае, если причинил ущерб имуществу организации, используя его для необходимой самообороны. Если работодатель не обеспечит надлежащие условия для хранения имущества, в результате чего имуществу организации будет нанесен ущерб, то ответственность сотрудника за причинение такого ущерба также снимается.

Стоимость ущерба, удерживаемого из дохода сотрудника, не должна превышать его среднего месячного заработка. Средний месячный заработок следует рассчитывать на основании среднего дневного (часового) заработка и рабочих дней (часов) в течение того месяца, в котором был обнаружен материальный ущерб. Из каждой зарплаты сотрудника можно удержать не более 20 процентов. Если месячной зарплаты сотрудника не хватило, чтобы погасить всю сумму задолженности, ее остаток удерживайте в следующих месяцах.

Таким образом, чтобы установить причины возникновения ущерба (утери денежных средств), потребуйте от сотрудника объяснения в письменной форме. Если сотрудник откажется дать объяснения, составьте акт об отказе. В случае если сотрудник признает свою вину в утери денежных средств, издайте приказ об удержании из зарплаты сотрудника полной суммы ущерба, поскольку с сотрудником заключен договор о полной материальной ответственности.

Если средний заработок сотрудника меньше суммы ущерба, то удержите средний заработок в месяце обнаружения утери денежных средств. В дальнейшем из зарплаты сотрудника ежемесячно удерживайте в счет погашения оставшейся суммы ущерба не более 20 процентов.

Подробнее в материалах Системы:

Ответ: Как удержать из зарплаты материальный ущерб, нанесенный организации

Порядок удержания суммы ущерба

Сумму материального ущерба с дохода сотрудника удерживайте в таком порядке.

Сначала подсчитайте сумму потерь, которая включает в себя:

размер материального ущерба;

расходы на приобретение или восстановление имущества (например, ремонт);

расходы на возмещение ущерба, который сотрудник причинил другим гражданам или организациям (например, ущерб от ДТП в части, не покрытой страховым возмещением).

Состав потерь, которые обязан возместить сотрудник, нанесший организации материальный ущерб, указан в статье 238 Трудового кодекса РФ.

Сумма ущерба и порядок возмещения

Для подтверждения суммы материального ущерба в организации можно создать специальную комиссию ( ст. 247 ТК РФ ). Ее состав утверждает руководитель организации. Создавать комиссию целесообразно при установлении фактов хищения или злоупотребления, а также порчи ценностей. Ведь в этих случаях обязательно проводится инвентаризация с оформлением сличительных ведомостей, а для этого должна быть создана инвентаризационная комиссия ( п. 3 ст. 11 Закона от 6 декабря г. № 402-ФЗ. п. 1.5 Методических указаний, утвержденных приказом Минфина России от 13 июня 1995 г. № 49. п. 27 Положения, утвержденного приказом Минфина РФ от 29 июля 1998 г. № 34н ).

Если сумму материального ущерба можно установить на основании документов, полученных от контрагентов, комиссию можно не создавать. Например, при ДТП по вине сотрудника сумму материального ущерба можно установить по документам, полученным от страховой и ремонтной компаний.

Сумму ущерба определяйте по рыночным ценам на день причинения ущерба (совершения сотрудником ДТП, обнаружения недостачи и т. п.), действующим в данной местности. При этом ущерб не может быть оценен ниже стоимости имущества по данным бухучета (с учетом износа). Такой порядок установлен статьей 246 Трудового кодекса РФ.

После определения суммы ущерба возьмите с сотрудника письменные объяснения о причинах, по которым он возник. Если сотрудник отказывается это сделать, то составьте акт. Такой порядок установлен частью 2 статьи 247 Трудового кодекса РФ.

Для взыскания суммы ущерба с виновного сотрудника руководитель организации должен издать приказ об удержании. Приказ нужно выпустить не позже чем через месяц после того, как комиссия установит размер ущерба.

На основании приказа с дохода сотрудника удержите стоимость ущерба, не превышающую его среднего месячного заработка. С учетом этого правила нужно взыскивать ущерб и в тех случаях, когда сотрудник несет ограниченную материальную ответственность, и в тех случаях, когда материальная ответственность наступает в полной сумме ущерба .

Если сумма ущерба превышает месячный заработок или пропущен месячный срок для издания взыскания, то возмещение ущерба возможно или в добровольном порядке (с согласия сотрудника), или через суд.

Добровольно сотрудник может возместить ущерб как полностью, так и частично. При этом по соглашению сторон допускается возмещение ущерба с рассрочкой платежа. В этом случае сотрудник должен представить работодателю письменное обязательство о возмещении ущерба с указанием конкретных сроков платежей. Если в дальнейшем сотрудник решит уволиться и откажется возмещать оставшуюся сумму ущерба, то непогашенную задолженность можно будет взыскать в общем порядке - через суд.

Следует отметить, что с согласия работодателя сотрудник может возмещать ущерб не только деньгами: он может и передать в счет погашения равноценное имущество или обязаться исправить поврежденное.

Возмещение ущерба производится независимо от привлечения сотрудника к дисциплинарной, административной или уголовной ответственности за действия (бездействие), которыми был причинен ущерб.

Такой порядок установлен статьей 248 Трудового кодекса РФ.

Как определить средний месячный заработок при расчете суммы материального ущерба, которую можно удержать из дохода сотрудника

Законодательство не предусматривает методику расчета среднего месячного заработка. Для всех случаев сохранения среднего заработка установлен единый порядок его расчета на основании среднего дневного (часового) заработка ( ст. 139 ТК РФ ). Поэтому при расчете суммы материального ущерба необходимо использовать именно его. Различные наименования, которые использованы при определении размеров выплат, не могут служить основанием для использования какого-либо другого порядка.

Стоимость ущерба, удерживаемого из дохода сотрудника, не должна превышать его среднего месячного заработка ( ч. 1 ст. 248 ТК РФ ). В данном случае средний месячный заработок следует рассчитывать на основании среднего дневного (часового) заработка и рабочих дней (часов) в течение того месяца, в котором был обнаружен материальный ущерб ( ст. 139 ТК РФ. п. 9 и 13 Положения, утвержденного постановлением Правительства РФ от 24 декабря 2007 г. № 922 ).

Пример расчета материального ущерба, взыскиваемого с сотрудника. Договор о полной материальной ответственности с сотрудником не заключен

В январе по вине сотрудника А.С. Кондратьева вышел из строя принтер. Сотрудник несет ограниченную материальную ответственность.

Размер материального ущерба оценен в 12 000 руб.

Средний дневной заработок Кондратьева составляет 900 руб./дн. В январе 17 рабочих дней.

Средний месячный заработок Кондратьева в январе составил 15 300 руб. (900 руб./дн. × 17 дн.).

Поскольку средний месячный заработок больше суммы ущерба, по приказу руководителя с Кондратьева удерживается 12 000 руб.

Источники:

, , ,

Следующие:

- Приказ об оплате сверхурочных часов образец при суммированном учете

- Образец приказа о предоставлении дней отдыха за сдачу крови

27 июля 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности по

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности по  Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N С-1

Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N С-1  Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________, действующего

Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________, действующего  Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: 73954

Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: 73954 Недавно добавленные материалы:

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей  Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды

Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды  Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.

Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.  Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _

Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _  Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,

Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,  Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Бланк приказа продольный образец

Бланк приказа продольный образец Приказ на списание автомобиля образец рб

Приказ на списание автомобиля образец рб