Образец приказа о сдаче авансовых отчетов

Пример бланка авансового отчета, где скачать?

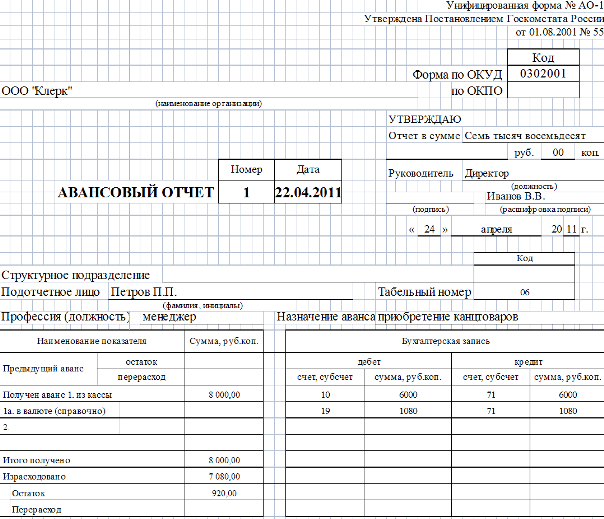

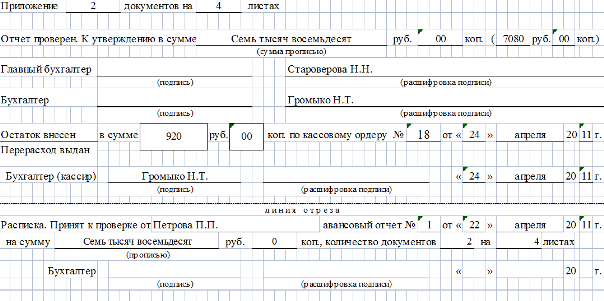

Бухгалтерский документ, подтверждающий расходование денежных средств, выдаваемых сотруднику авансом, значится как авансовый отчет - бланк, состоящий из двух сторон: лицевой и оборотной.

Форму бланка заполняет подотчетное лицо, прикрепив к отчету документы, подтверждающие расходы.

Бухгалтер, получив комплект документов, проверяет их и фиксирует в бланке авансового отчета в местах, отведенных для заполнения бухгалтерам.

Отчет следует подписать у руководителя, списать подотчетные суммы

В последующем отчет располагают в альбоме унифицированных форм, учитывая в качестве кассовых операций, приведенных к единой форме № АО-1.

Авансовые средства выдаются сотрудникам на предприятии, если планируются представительские или хозяйственные расходы.

Для выдачи определенной суммы денег требуется приказ руководителя о подотчетных лицах, где указан список лиц и причины для выдачи.

Подотчетное лицо – это сотрудники, которым полагается сумма для будущих расходов под отчет.

Есть определенные сроки, в которые лицо обязано составить авансовый отчет об израсходованных средствах.

Cоставление авансового отчета,примеры

Пишем авансовый отчет на примере отправления сотрудника в командировку.

Бухгалтерия и отдел кадров собирают и оформляют необходимые документы по командировке:

- подтверждение направления сотрудника в командировку,

- служебное задание.

- С подотчетным лицом рекомендуется составить договор о материальной ответственности, если это утверждено в Учетной политике организации.

При предъявлении приказа и при наличии расходного кассового ордера, подотчетному лицу выдаются средства из кассы. При определенных растратах, сотрудник обязательно сохраняет подтверждающие документы.

После возвращения сотрудника из командировки, ему необходимо в этот же день составить авансовый отчет и сдать его в бухгалтерию.

Бухгалтер, проверив отчет, переводит его в специальную программу и производит списание, подтверждает обоснованность растрат.

Если имеется неизрасходованная сумма, сотрудник вносит остаток средств в кассу, или, в обратном случае, средства могут быть перерасходованы, тогда подотчетному лицу делают возврат.

При имеющихся недостачах с прошлого авансового отчета у сотрудника, следующий аванс запрещен к выдаче.

Сотрудник не имеет право передавать аванс другому лицу

Все документы должны быть оформлены в соответствии требованиям, установленным законодательством (Федеральный закон О бухгалтерском учете ), чтобы избежать претензий налоговых органов, последующих штрафов.

Бланки авансового отчета заполняются только по унифицированной форме № АО-1, их можно скачать из официальных источников в интернете.

Инструкции по заполнению авансового отчета, примеры

Имеется несколько способов заполнения: с помощью специальных бухгалтерских программ или электронного файла в формате (Еxcel), который можно скачать из интернета. Одна часть оформляется подотчетным лицом, а другая – бухгалтером.

На первой странице формы отчета сотрудник обязан указать требуемые реквизиты:

Цели, на которые были выданы средства, указываются в графе назначение аванса.

Остается посчитать остаток подотчетных средств и итоговую сумму в графе «итого получено».

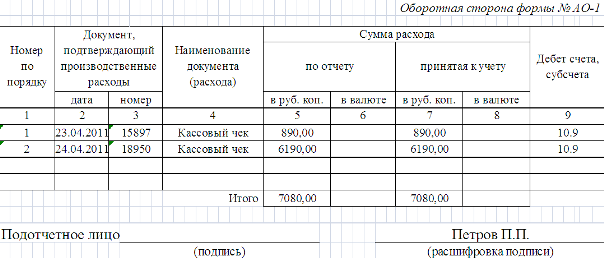

На оборотной стороне указывается весь список оправдательных документов. Необходимые колонки для заполнения – с 1 по 6.

Последовательность указания перечня осуществляется по порядку, в том числе и в самом отчете с указанием документов.

Что это - оборачиваемость кредиторской задолженности ?

Коэффициент быстрой (критической)ликвидности - нормативные значения .

Проводки в авансовом отчете: последовательно указываются суммы расхода по каждой операции, дебет счета, субсчета.

После указания всех итоговых сумм, форма подписывается и расшифровывается. На лицевой стороне вписываются суммы в графу «израсходовано», те, что обозначаются на предыдущей стороне в графе «итого».

После приема документа на проверку авансового отчета, бухгалтер должен составить расписку о получении и отдать подотчетному лицу.

Расписка должна сохраниться, так как это единственное подтверждение сдачи отчета в бухгалтерию.

Бухгалтер сверяет проводки и принятые суммы, номера счетов, по которым ведется дебет расходов, и указывает их на обратной стороне формы .

Если были выявлены перерасход средств или остатки, из ранее полученного или нынешнего авансового платежа и по операциям их учета, тогда бухгалтер проставляет отметки на первой странице формы отчета.

В случае расходования средств на хозяйственные нужды, рекомендуется заполнять отдельный авансовый отчет

Документы на иностранном языке необходимо перевести на русский язык, в соответствии с положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ.

После всех необходимых формальностей и проверок бухгалтера, авансовый отчет передается на утверждение руководителю организации.

Руководитель прописывает на лицевой части формы должность, ставит подпись с расшифровкой и дату утверждения. Только после этого отчет будет принят к учету.

Несоблюдение сроков сдачи авансового отчета

В случае не предоставления авансового отчета в срок, устанавливается нарушение по кассовой дисциплине.

Чтобы рассмотреть возможные случаи несоблюдения сроков предоставления авансового отчета, можно обратиться за помощью к статье 15.1 КоАП РФ.

Следует учесть, что ответственность за авансовый отчет не устанавливается, но нарушение фиксируется. Поэтому организация может не ожидать штрафных санкций от налоговых органов.

Контролировать выделенные средства для расходов – задача, поставленная для организации, так как это сугубо внутренний контроль руководства.

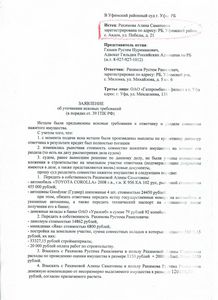

В случае невозврата суммы подотчетным лицом, организация имеет право списать их с заработной платы сотрудника, только имеются ограничения по суммам удержания (ст. 137 ТК РФ). Если сотрудник не соглашается с мерами работодателя, ситуация разрешается через суд.

Нераспределенная прибыль - что она представляет, ее расчет и анализ.

Правила заполнения расходного кассового ордера.

Так как директор – ответственное лицо за все денежные средства кассы, долг по невозврату подотчетных средств может числиться не за сотрудником, а за директором. И тогда бухгалтер теряется: что делать с тем авансом, по которому директор не дал отчета?

Требуется выяснить, куда включить сумму аванса, по которой нет авансового отчета (от сотрудника или директора).

Как быть с тем фактом, что сотрудник вовремя не предоставляет авансовый отчет?

Ранее налоговой службой было сказано, что с подобных подотчетных сумм списывается налог на доход. Но, как оказалось, это утверждение не является нормой законодательства.

Так как денежные средства числятся за сотрудником как долг перед организацией, но не являются его доходом.

Сотрудник, предоставивший авансовый отчет после, погашает долг. Соответственно, НДФЛ с этого дохода не списывается.

Неправомерно говорить о том, что в ту минуту, когда сотрудник не предоставил отчет, он автоматически получил доход. Следуя этим мерам, начислять страховые взносы не требуется.

Потому что они могут быть начислены только на выплаты в пользу физических лиц и их вознаграждений. Следовательно, за сотрудником будет числиться долг, и никаких начислений не происходит.

Образец бланка авансового отчета, скачать

Порядок предоставления денег в подотчет и возврата остатка подотчетных сумм.

Сотрудник, которому выдали деньги в подотчет, должен отчитаться по ним в установленные сроки и при необходимости сдать остаток подотчетных сумм в кассу.

Т.к. в законодательстве Российской Федерации никаких ограничений о длительности срока, на который выдаются деньги в подотчет нет, то руководитель организации имеет право самостоятельно назначить сроки возврата подотчетных сумм. Например, несколько дней, месяц, квартал и т.д. В общем случае: в соответствии

с п.4.4 гл.4 «Положения о порядке ведения кассовых операций с банкнотами и монетами банка России на территории Российской Федерации» от 12 октября г. (далее Положение), подотчетное лицо обязано не позднее трех рабочих дней по истечении утвержденного руководителем предприятия срока, на который выдаются деньги, или со дня выхода на работу предъявить авансовый отчет по израсходованной подотчетной сумме.

Пример . Офис-менеджер ООО «Березка» И.В.Беликова 1 марта года получила в кассе организации 2000 руб. в подотчет на оплату ремонта принтера. В резолюции руководителя на заявлении о предоставлении денег в подотчет указано, что деньги выданы ей на 20 дней. Т.о. срок, на который Беликовой выданы подотчетные деньги, истечет 20 марта года.

В течение трех рабочих дней, то есть не позднее 23 марта года, Беликова должна будет представить в бухгалтерию авансовый отчет.

На практике работник из полученных денег в подотчет может оплатить хозяйственные расходы предприятия в меньшей сумме, чем та, которую ему выдали, либо в течение срока, на которые ему были выданы наличные деньги в подотчет, не осуществить и не оплатить никаких хозяйственных расходов. В первом случае работник составляет и предоставляет в бухгалтерию организации авансовый отчет и производит окончательный расчет, т.е. возвращает остаток подотчетных сумм. Во втором случае работник возвращает в кассу остаток подотчетных сумм и авансовый отчет не составляет.

Вполне возможна ситуация, когда работник не отчитывается в установленный срок по подотчетным суммам и уходит в отпуск.

Ситуация1. Работник не отчитался в установленный срок ушел в отпуск, после окончания отпуска вышел на работу.

В этом случае, когда он вернется с отпуска, предельный срок, установленный руководителем, для отчета, может закончиться. Налоговых последствий по НДФЛ данная ситуация не несет, т.к. право собственности на полученную в подотчет сумму к работнику не переходит и данные подотчетные деньги его доходом являться не будут. (ст.41 и ст.210 НК РФ). После выхода сотрудника на работу необходимо потребовать, что бы он отчитался за неиспользованные подотчетные деньги и остаток подотчетных сумм сдал в кассу.

Пока сотрудник не отчитается по ранее полученным средствам и не вернет остаток неиспользованного аванса, ему нельзя выдавать новые суммы под отчет согласно Положению о порядке ведения кассовых операций.

Если сотрудник не возвращает деньги добровольно, то организация может вернуть их путем принятия решения об удержании из заработной платы указанного сотрудника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса. При этом должно выполняться условие, что работник не оспаривает оснований и размеров удержания ( ч.3 ст.137 Трудового кодекса).

Решение оформляется, как правило, в форме приказа или распоряжения. Унифицированной формы такого приказа нормативными правовыми актами не установлено. В данной ситуации лучше руководствоваться Письмом Роструда от 9 августа 2007 г. N 3044-6-0.и получить письменное согласие работника на удержание.

При этом ст.138 Трудового Кодекса РФ ограничивает размеры удержания до 20% от заработной платы работника. Поэтому неизрасходованные подотчетные суммы будут удерживаться ежемесячно при каждой выплате заработной платы работнику, пока не будут погашены полностью.

Пример. Прораб ООО "Стройинвест" П.Н. Кузьмин получил 20 января г. в подотчет 6000 руб. на приобретение инструмента. Согласно распоряжения руководителя деньги выданы на срок 10 дней. Согласно п. 4.4 Положения отчитаться по израсходованным суммам следует в течение трех рабочих дней. Таким образом, сдать авансовый отчет в бухгалтерию и неизрасходованные подотчетные суммы в кассу ООО "Стройинвест" Кузьмин должен до 1 февраля г. включительно. 27 января г. Кузьмин приобрел необходимый инструмент. В бухгалтерию он сдал авансовый отчет, к которому приложил кассовый чек на сумму 4500. При этом остаток неизрасходованной подотчетной суммы - 1500 руб. (6000-4500) Кузьмин добровольно не вернул, а 28 января ушел в отпуск на 14 календарных дней. После выхода из отпуска деньги так же не были им возвращены.

16 февраля руководитель организации издал приказ об удержании 1500 руб. неизрасходованных подотчетных сумм из заработной платы Кузьмина. Кузьмин дал свое письменное согласие, что не оспаривает размера и оснований удержания из заработной платы. Заработная плата Кузьмина за февраль составила 20000 руб. Т.к. 1500 руб. меньше чем 20% заработной платы Кузьмина за февраль (20000*20%= 4000руб.), то из февральской заработной платы Кузьмина удержания неиспользованных подотчетных сумм были произведены в размере 1500 руб.

Решение об удержании из заработной платы работника остатка подотчетных сумм руководитель может принять только в течении месяца. Если руководитель пропустил этот срок или сотрудник не согласен с основанием и размерами удержания и сумма превышает среднемесячный заработок сотрудника, то в этом случае организации на основании ч.2 ст.248 ТК РФ может вернуть деньги только через суд. Обратиться в суд с иском о взыскании долга с работающего сотрудника можно в течение одного года со дня, когда этот сотрудник обязан был отчитаться за полученные деньги в подотчет ( ч. 2 ст. 392 ТК РФ ).

Конечно, работник может и сам обратиться к руководителю с заявлением об удержании из зарплаты долга по подотчетным суммам. В этом случае размер задолженности не важен, то есть сумма долга, удерживаемого из зарплаты, может превышать средний месячный заработок сотрудника. В этом случае нарушений положений статьи 248 Трудового Кодекса РФ не произойдет. Так же работник имеет право попросить об отсрочке или рассрочке платежа.

Ситуация 2. По окончании отпуска работник уволился, не погасив долг по подотчетным суммам.

Возможна ситуация, когда все расчеты с увольняющимся работником уже произведены, а его задолженность выявлена после окончательного расчета, поэтому организация не может удержать сумму долга по подотчетным суммам из его зарплаты. В данной ситуации взыскать задолженность с бывшего сотрудника работодатель сможет только через суд. Если работник устроился на другую работу, то погашать задолженность он будет по исполнительному листу.

Механизм возврата задолженности через суд достаточно сложный, затратный и не гарантирует организации положительного для нее решения. Поэтому достаточно часто при небольшой сумме долга организации отказываются от ее взыскания, т.е. «прощают» работнику долг. Статья 415 Гражданского Кодекса РФ предусматривает такой вариант освобождения должника от лежащих на нем обязательств. Так как ГК РФ не содержит специальных требований к форме прощения долга, то обычно такое решение оформляется приказом или распоряжением руководителя организации. Необходимо так же сообщить и бывшему работнику о том, какой долг, в каком размере и когда ему прощен.

В случае, когда организация не производит «прощения» долга и пытается его вернуть, то данная задолженность отражается в бухгалтерском учете организации. По окончанию срока исковой давности задолженность работника признается безнадежной к взысканию и списывается на финансовые результаты деятельности организации. Затем такая задолженность отражается за балансом в течении пяти лет.

Срок исковой давности по подотчетным суммам, которые бывший сотрудник не вернул, начинают отсчитывать по окончании срока, на который были выданы деньги. Это следует из п. 2 ст. 200 Гражданского кодекса. Срок исковой давности составляет три года (ст. 196 ГК РФ). При наличии оснований для прерывания срока исковой давности названный срок начинают отсчитывать заново (ст. 203 ГК РФ).

Пример. ООО "Стройинвест" выдало в подотчет 10 июня г. завхозу И.И.Петрову 8000руб. на покупку хозяйственного инвентаря. Согласно, распоряжения руководителя подотчетные деньги на срок я на срок 30 дней.20 июня Петров уволился и по подотчетным суммам не отчитался, денежные средства в кассу предприятия не вернул.

Срок исковой давности по подотчетным суммам, которые Петров не вернул, ООО "Стройинвест" начало отсчитывать по окончании срока, на который были выданы деньги, - с 9 июля г.9 июня г. ООО "Стройинвест" закончит отсчитывать срок исковой давности при отсутствии причин для его прерывания и признает задолженность безнадежной к взысканию.

Удержание НДФЛ с уволившегося сотрудника.

Организация признается на основании ст.226 Налогового кодекса РФ налоговым агентом по НДФЛ, и при увольнении работника и наличии у него задолженности в виде ранее выданного аванса она обязана исчислить, удержать у налогоплательщика и уплатить сумму налога в бюджет.

Для этого она должна предпринять все меры, предусмотренные действующим законодательством для возвращения денежных средств, которые были выданы работнику подотчет. В случае, когда это оказалось невозможным: например, с истечением срока исковой давности; принятием организацией решения о прощении долга работника, то датой получения бывшим работником организации дохода в виде невозвращенных сумм, выданных под отчет, будет дата, с которой такое взыскание стало невозможно, или дата принятия соответствующего решения о прощении долга.

Если организация не может удержать исчисленную у бывшего работника сумму НДФЛ, то в соответствии с п. 5 ст. 226 Налогового кодекса налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Учитывая все вышеизложенное рекомендую организациям регулярно проводить инвентаризацию задолженностей работников по подотчетным суммам. При выявлении просроченной задолженности требовать от работника в срочном порядке сдать авансовый отчет и документы, подтверждающие расходы, либо если авансовый отчет сдан, а излишки денежных средств нет, то сдачу денежных средств в кассу. При начислении отпускных желательно проверять состояние расчетов с данным работником по подотчетным суммам и принимать соответствующие меры.

Положение о подотчете - не обязательный, но полезный инструмент

С введением в году нового Положения о порядке ведения кассовых операций изменились (утверждено Банком России 12 октября г. № 373-П) и некоторые правила выдачи денежных средств работникам под отчет. Мы уже говорили о том, что наличие заявления от работника с визой руководителя обязательно и подробно разобрали содержание такого заявления ( написано тут ).

У бухгалтера теперь возникают и другие вопросы: а нужен ли приказ с перечнем подотчетных лиц, и где нужно прописывать порядок расчета с сотрудниками по выданным суммам и сроки предоставления авансового отчета? И нужно ли вам Положение о подотчете? Давайте искать ответы вместе.

Зачем нужно Положение о подотчете

Независимо от используемой системы налогообложения (общая, упрощенная, ЕНВД), каждый руководитель должен утвердить основные правила в расчетах с подотчетными лицами, которые будут действовать в организации. Что же должно найти отражение в этих правилах? На свое усмотрение руководитель может установить (п.4.4 Положения):

1. Перечень подотчетных лиц, которым разрешено получение денежных средств.

2. Сроки проверки авансовых отчетов от работников.

3. Сроки окончательного расчета с работниками.

Все это можно сделать в едином документе – Положении о расчетах с подотчетными лицами, которое утверждается приказом руководителя. Этот документ не является обязательным, однако наличие его в организации оправдано – это единый документ, в котором прописываются все правила расчетов с подотчетными лицами, действующие в организации. Работники знакомятся с ним под роспись, в результате меньше вопросов «А когда мне сдать отчет?» и опозданий с авансовыми отчетами.

Основные элементы Положения

Положение о подотчете может включать следующие моменты.

1. Условия выдачи работнику денежных средств подотчет. Согласно Положению, работник может получить деньги при условии, что долг по предыдущему авансу погашен полностью. Обратите внимание: работник обязан не просто отчитаться по предыдущему авансу (сдать авансовый отчет), как было раньше, а именно полностью вернуть остаток предыдущего.

2. Наличие заявления. Работник для получения денежных средств под отчет пишет заявление, в котором указывает сумму денежных средств и цели выдачи. В течение, например, 2 дней руководитель рассматривает заявление и на нем указывает свое решение: сумму и срок выдачи, ставит подпись и дату.

3. Сроки выдачи после подписания заявления. Например, на основании заявления работник получает денежные средства в кассе по расходному кассовому ордеру в течение 3 рабочих дней. При этом работником предъявляется паспорт.

4. От чьего имени делаются покупки при выдаче денег на хозяйственные нужды. Можно установить, что покупки делаются работником от имени организации. Для этого работнику бухгалтерией выдается доверенность. Для покупок в розничном магазине доверенность не нужна.

Подтверждающие документы, которые необходимы для составления авансового отчета. На этот пункт обратите особое внимание работников, т.к. при отсутствии подтверждающих документов, признание расходов станет невозможным.

При приобретении товаров (услуг, работ) сотрудник должен получить от продавца бланк строгой отчетности или чек ККТ. В магазине розничной торговли выдается товарный чек. При покупке товаров в оптовой компании выдается квитанция к приходному кассовому ордеру, счет-фактура и накладная. При заказе услуг также выдается квитанция к приходному кассовому ордеру, счет-фактура, а вместо накладной – договор и акт выполненных работ (заказ-наряд).

5. Соблюдение лимита наличных расчетов между организациями, индивидуальными предпринимателями. По одному договору лимит расчетов составляет 100 000 руб.

6. Сроки предоставления работником авансового отчета. В Положении четко оговаривается, что работник обязан сдать авансовый отчет с оправдательными документами в течение 3 рабочих дней со дня истечения срока выдачи денег в подотчет или со дня выхода на работу. Обратите внимание работников на то, что за задержку отчета ему может быть начислен НДФЛ. По этой же причине стоит хотя бы раз в месяц проводить ревизию счета 71 на наличие просроченной задолженности

7. Сроки проверки авансового отчета бухгалтером, главным бухгалтером, сроки подписания авансового отчета директором в рабочих днях.

8. Сроки сдачи остатка неизрасходованного аванса в кассу после подписания авансового отчета или выхода на работу.

9. Разъяснение работникам, что в случае невозвращения остатка подотчетных сумм в установленный срок, он удерживается из их заработной платы. Для этого составляется приказ на удержание, и работник знакомится с ним. Порядок удержания также можно прописать в Приложении.

К Положению также целесообразно утвердить Приложения, например, образцы написания заявления на выдачу в подотчет, доверенности на получение наличных, образцы заполнения авансового отчета, список подотчетных лиц и др.

О том, как правильно написать заявление на выдачу денег в подотчет и как руководителю его завизировать, написано тут . Как правильно заполнить авансовый отчет, смотрите тут .

А в вашей организации разработано Положение о подотчете? Считаете ли вы такой документ удобным и необходимым в работе предприятия? Поделитесь, пожалуйста, в комментариях!

Очень нужен образец приказа по подотчётным лицам. Кто нибудь может помочь?

Aquamarin Профи (917), на голосовании 6 лет назад

Голосование за лучший ответ

Fenyushka Гуру (3704) 6 лет назад

Унифицированной формы такого приказ точно нет, но если не лень, ПРОЧИТАЙ

Выдача денежных средств подотчетному лицу производится из кассы организации (п. 10 Порядка ведения кассовых операций в Российской Федерации, утвержденного Решением Совета директоров ЦБ РФ от 22.09.1993 N 40). Наличные деньги выдаются под отчет на хозяйственно-операционные расходы в размерах и на сроки, определяемые руководителем организации. Лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней, по истечении срока, на который они выданы, предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним (абз. 1, 3 п. 11 Порядка ведения кассовых операций). Список сотрудников, имеющих право на получение денежных средств под отчет, определяется руководителем организации и утверждается соответствующим приказом. В данном приказе указываются также сроки, на которые выдаются подотчетные суммы, их предельный размер и порядок представления авансовых отчетов. При отсутствии такого приказа подотчетное лицо обязано отчитаться в течение одного рабочего дня

Asta76 Гуру (3585) 6 лет назад

ну могу, как вариант, предложить такой приказ:

ПРИКАЗ

12 июля 2007 года№ _____

г. Барнаул

О назначении Апудина А. Д.

В целях обеспечения сохранности товарно-материальных ценностей

ПРИКАЗЫВАЮ:

1.Костанде Оксане Владимировне:

1.1. Назначить начальника участка Апудина Александра Дмитриевича ответственным за хранение, использование и учет отделочных материалов на строительном объекте «Завод ЖБИ» в пос. Майма Республики Алтай.

1.2. Заключить с вышеуказанным лицом договор о полной индивидуальной материальной ответственности.

2.Кальней Татьяне Петровне:

2.1. Включить Апудина А. Д. в перечень подотчетных лиц с 12 июля 2007 года.

2.2. Установить срок сдачи авансовых отчетов в течение 7 (семи) дней с момента получения денежных средств в подотчет.

3. Апудину Александру Дмитриевичу:

3.1. Вести учет, составлять и представлять в бухгалтерию товарно-денежные и другие отчеты о движении и остатках вверенного ему имущества ежемесячно, не позднее 5 числа месяца, следующего за отчетным

Деньги в ПОДОТЧЕТ

Согласно пункта 6.3. Указания ЦБ РФ № 3210-У для выдачи наличных денег работнику под отчет на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер оформляется согласно письменному заявлению подотчетного лица . составленному в произвольной форме и содержащему надпись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

Анонс: Какие санкции возможны, если выдать подотчетные деньги на год?

Подотчетники не всегда успевают в установленный срок отчитываться за те суммы, что получили авансом. Чтобы опозданий было как можно меньше, в организации могут принять решение оформлять деньги в подотчет на долгий срок. Например, на год, или полгода. Законно ли это?

Проверка Учета КАССОВЫХ ОПЕРАЦИЙ и кассовой ДИСЦИПЛИНЫ

Период, на который можно выдавать сотрудникам наличные деньги, законодательство никак не ограничивает. Тут самое главное то, чтобы этот срок выдачи денег в подотчет завизирован руководителем организации. Потому что в письменном заявлении подотчетного лица, составленного в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, ставится подпись руководителя и дата подписания заявления.

Т.е. в целом процедура выдачи наличных денег под отчет на расходы, связанные с осуществлением деятельности осталось прежней. Как и раньше, основанием для такой выдачи служит заявление подотчетного лица с резолюцией руководителя.

Однако раньше сумму наличных и срок, на который они выдаются, должен был собственноручно писать руководитель в своей распорядительной надписи. Теперь же, и сумма и срок указываются в тексте заявления, а руководитель пишет только «выдать». Это ближе к реальности. Форма заявления о выдаче денег под отчет так и осталась свободной.

Поэтому, директор, когда подписывает заявление на выдачу денег в подотчет. на свое усмотрение вправе решить, кому и на какой срок выдавать деньги в каждой конкретной ситуации. Например, на срочную покупку факса конечно же он может выделить один день. А на заявлении в под отчет работника. отправляющегося в длительную командировку, руководитель может сделать запись о годовом сроке. Ни ему, ни компании за это ничего не будет.

Источники:

, , , ,

Следующие:

- Приказ о производственном контроле образец

- Приказ о создании лаборатории неразрушающего контроля образец

27 июля 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности по художественно-эстетическому развитию детей «Василёк» с.

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности по художественно-эстетическому развитию детей «Василёк» с.  Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N С-1 "Сведения о вводе в.ФЕДЕРАЛЬНАЯ СЛУЖБА

Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N С-1 "Сведения о вводе в.ФЕДЕРАЛЬНАЯ СЛУЖБА  Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________, действующего на основании _______________________________, с одной

Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________, действующего на основании _______________________________, с одной  Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: 73954 | #11012 Шаблон объяснительной записки,

Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: 73954 | #11012 Шаблон объяснительной записки, Недавно добавленные материалы:

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей  Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды

Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды  Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.

Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.  Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _

Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _  Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,

Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,  Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Бланк приказа продольный образец

Бланк приказа продольный образец Образец возражения на исковое заявление третьего лица

Образец возражения на исковое заявление третьего лица