Образец заполнения декларации 3 ндфл по процентам

Пример заполнения декларации 3-НДФЛ на приобретенную квартиру, особенности получения налогового вычета

Каждый официально трудоустроенный гражданин РФ имеет право на получение имущественного налогового вычета в случае приобретения первого жилья. Чтобы получить его в полной мере, необходимо знать, как следует заполнять декларацию 3-НДФЛ в случае приобретения квартиры. Существует немало нюансов, с которыми непременно стоит ознакомиться!

Официально трудоустроенные граждане РФ в соответствии с п.1 ст. 220 НК РФ имеют право на получение имущественного вычета. То есть, получая официальные доходы, облагаемые по ставке 13 %, они могут вернуть часть средств, потраченных на приобретение жилой недвижимости. Но для того чтобы это сделать, очень важно выяснить, как заполнить декларацию 3-НДФЛ при покупке квартиры. Также нужно ознакомиться с рядом условий, при которых получение средств является возможным.

Основные особенности

Вернуть 13 % от суммы, потраченной на приобретение жилья. могут любые граждане, выплачивающие подоходный налог. Максимальный размер вычета составляет 2 млн. рублей, то есть, если квартира стоит 3 млн. рублей, вы сможете вернуть только 260 тыс. рублей. В 2014 году в силу вступил ряд новых правил, согласно которым процесс возврата средств стал «многоразовым».

Если стоимость вашей недвижимости составила менее предельно допустимого размера, вы можете оформить заявление на повторный вычет в последующем году. И так можно поступать до исчерпания лимита. Однако распространяется нововведение не на всех, а лишь на граждан, для которых право на возврат денег наступило в 2014 году либо позднее.

Оно возникает в день оформления квартиры в собственность. Факт покупки жилой недвижимости и определяет ваше право на получение компенсации. Поправки, внесенные в ст. 220 Налогового кодекса (ФЗ № 212 от 23.07.2013 г), повлекли за собой введение следующих правил:

Важное новшество 2014 года: жилая недвижимость, приобретенная и записанная на имя несовершеннолетних детей (как родных, так и приемных), также подпадает под действие ст. 220 НК. В связи с этим был расширен пакет документации, которую следует представить на рассмотрение налоговых органов.

В пакет документов входят такие бумаги, как:

Согласно п. 8 ст. 220 Налогового кодекса, получать вычет можно у каждого работодателя, начиная с 2014 года. Но эта процедура гораздо сложнее: требуется подать заявление в ФНС, затем получить уведомление и передать его в бухгалтерию своей компании (или нескольких компаний), после чего НДФЛ с вас удерживать не будут в течение 1 года.

Порядок заполнения декларации

Самый важный шаг на пути к возврату средств – заполнение декларации. Потребуется заполнить 7 листов 3-НДФЛ (не забудьте пронумеровать их соответствующим образом).

Важные советы по заполнению:

Для получения имущественного вычета на покупку жилья понадобятся титульные листы (1 и 2), Раздел 1 и Раздел 6, Лист А, лист Ж1, Лист И.

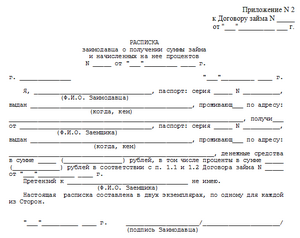

Рисунок 1. Титульный лист декларации 3-НДФЛ

Образец заполнения 3-НДФЛ при возврате процентов по ипотеке

Если вы приобретаете недвижимость с использованием ипотечных средств, то имеете полное право сделать возврат уплаченного налога (при соблюдении ряда условий).

Для отчета по доходам и заявления о своем праве на имущественный вычет используется декларация.

Форма 3-НДФЛ по процентам ипотеки – это возможность граждан (о которой знают не все) отстоять свое право на возврат части потраченных денег.

Что нужно знать ↑

Не правильно думать, что вернуть налог с процентов по ипотеке могут все без исключения. Есть определенные условия, без соблюдения которых средства с перечисленного ранее налога из бюджета уплачены не будут.

Кто, когда и как может обратиться в уполномоченные структуры для получения вычета при покупке недвижимости?

Возможность возврата

Заемщик имеет право вернуть сумму с процентов по ипотечному кредиту (ст. 220 НК ) в размере 13%. Но такую возможность имеют только такие лица, у которых есть официальная прибыль, что облагается подоходным налогом.

Размер возврата осуществляется только в рамках сумм, что были удержаны как налог. Чем меньше заработок у налогоплательщика, тем меньшую сумму из государственного бюджета он сможет вернуть.

Для подтверждения своего права на получение льготы, лицо должно подать все необходимые документы в налоговый орган, а также подготовить декларацию по форме 3-НДФЛ .

Уменьшена сумма выплаты по ипотеке может быть после прохождения процедуры получения имущественного вычета налога. Такая возможность предоставляется налогоплательщикам только на сумму 260 000 руб.

Расчет проводится в зависимости от стоимости купленного имущественного объекта, но цена его не должна превысить 2 000 000 руб.

Если ипотека взята с использованием материнского капитала, то эту сумму учтено при расчете налогового вычета не будет. Не обязательно для подачи заявления на вычет дожидаться полного погашения ипотечного кредита.

Можно справки представить в налоговые структуры уже через год после приобретения недвижимости. Вам будет отказано в предоставлении вычета по ипотеке, если:

Кто сдает отчетность

Декларация по форме 3-НДФЛ подается категориями плательщиков налога, что перечислены в ст. 227 НК. Это:

- Физическое лицо, что ведет предпринимательскую деятельность – по средствам, что были получены при работе ИП.

- Нотариусы и адвокаты, которые занимаются частной практикой.

- Физическое лицо, что получило прибыль от реализации недвижимого имущества, которое находилось в праве собственности меньше 3 лет, в независимости от размера дохода. Причем лица обязуются предоставлять отчет в Налоговую, независимо от того, стоит ли им оплачивать НДФЛ или нет.

- Физлицо, что получило прибыль от продажи акций, кроме сделок, совершенных с помощью брокера, доверительного управляющего или другого лица согласно договорам поручения .

- Физлицо, что получает прибыль от аренды недвижимости согласно договорам. что заключались с гражданами.

- Лицо, что получает прибыль в соответствии с гражданско-правовым договором .

- Резидент страны, который получил прибыль от источника вне РФ.

- Лицо, что выиграло в лотерее, на тотализаторе.

- Лицо, что имеет прибыль от продажи права на имущество или долей в уставном капитале по договору .

- Лицо, с которого не взимался налог налоговыми агентами и т. д.

В какие сроки

Согласно ст. 220 НК. декларация на налоговый вычет может быть предоставлена по окончанию налогового периода, то есть по истечению года (до 30 апреля того года, что следует за отчетным).

В соответствии со ст. 220 п. 8 НК, имущественный налоговый вычет при покупке жилья может предоставляться плательщику налога до окончания отчетного периода, если он обратится к налоговому агенту с заявлением.

Для этого стоит иметь документы, подтверждающие возможность воспользоваться вычетом. Сделать возврат при погашении процентов ипотеки (по целевому займу) можно только с одного объекта недвижимости.

За плательщиком остается право получить вычет у одного или нескольких работодателей, выбор которых остается за физическим лицом.

Если вычет уже получен у одного налогового агента, и лицо повторно обращается за вычетом к другому агенту, то порядок его предоставления будет аналогичен правилам, описанным в ст. 220 п. 7 НК.

Все об уточненной налоговой декларации 3-НДФЛ, читайте здесь .

Право на вычет подтверждается налоговыми структурами в течение 30 дней с момента подачи заявления и пакета документации, что подтвердит такое право.

При условии, что налогоплательщик подал все необходимые справки и написал заявление на вычет при покупке жилья и погашении процентов по кредиту, но работодатель удержал налог в полном объеме, сумма налога будет возвращена в соответствии с порядком, описанным в ст. 231 НК .

Подать декларацию можно в любое время после совершения сделки купли-продажи. То есть, если жилье покупалось (с использованием ипотечной суммы) в 2012 г. то обратиться за возвратом средств налога можно даже в 2017 году.

Порядок заполнения декларации при ипотеке ↑

Очень важно правильно заполнить 3-НДФЛ по процентам по ипотеке, ведь это гарантия того, что ваши требования будут удовлетворены.

Какие справки стоит для этого собрать, какие бланки придется заполнить? Как безошибочно сделать расчет суммы, что подлежит возврату?

Прилагаемые документы

В основном пакете документации должны быть:

С собранными документами и заполненной декларацией нужно обратиться в Налоговую инспекцию по месту проживания, независимо от того, где располагается ипотечное жилье. Документы стоит подавать каждый год, пока вы не используете допустимую сумму вычета.

Порядок заполнения формы 3-НДФЛ за 2008 год

Основные разделы (для большинства налогоплательщиков)

Раздел 1 Расчет по доходам, облагаемым по ставке 13% формы 3-НДФЛ

Раздел 6 Суммы налога, подлежащие уплате (доплате) в бюджет/возврату из бюджета

Лист А Доходы от источников в РФ, облагаемые по ставке ___%

Лист Г1 Расчет суммы доходов, не подлежащих налогообложению

Лист Г2 Расчет суммы удержанного налога с доходов, освобождаемых от налога в соответствии с пп.1. п.1 ст. 212 НК

Лист Ж1 Расчет имущественных налоговых вычетов по доходам от продажи имущества

Лист Ж2 Расчет имущественных налоговых вычетов по доходам от продажи доли в уставном капитале организации, при уступке прав требования по договору участия в долевом строительстве

Лист К1 Расчет стандартных налоговых вычетов

Лист К2 Расчет социальных налоговых вычетов

Лист Л Расчет имущественного налогового вычета по суммам, израсходованным на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них

Дополнительные разделы

Раздел 2 Расчет по доходам, облагаемым по ставке 30%

Раздел 3 Расчет по доходам, облагаемым по ставке 35%

Раздел 4 Расчет по доходам, облагаемым по ставке 9%

Раздел 5 Расчет по доходам, облагаемым по ставке 15%

Лист Б Доходы от источников за пределами РФ, облагаемые налогом по ставке __ %

Листа В «Доходы, полученные от предпринимательской деятельности, адвокатской деятельности и частной практики»

Лист Д Расчет профессиональных налоговых вычетов»

Лист Е Расчет профессиональных вычетов по договорам гражданско-правового характера

Лист З Расчет по доходам по операциям с ценными бумагами и финансовыми инструментами срочных сделок

Лист И Расчет по доходам по операциям с ценными бумагами и финансовыми инструментами срочных сделок, осуществляемым доверительным управляющим (ДУ)

Лист К3 Расчет социальных налоговых вычетов, установленных пп.4 п.1 статьи 219 Кодекса, в части сумм страховых взносов, уплаченных по договору (договорам) добровольного пенсионного страхования

Лист К4 Расчет социальных налоговых вычетов, установленных пп.4 п.1 статьи 219 Кодекса, в части сумм пенсионных взносов, уплаченных по договору (договорам) негосударственного пенсионного обеспечения.

Справочники

Приложение 1. Справочник Коды категории налогоплательщика

Приложение 2. Справочник Коды документов (удостоверяющих личность)

Приложение 3. Справочник Коды субъектов Российской Федерации

Приложение 4. Справочник Коды видов авторского вознаграждения

Справочник Коды бюджетной классификации (КБК) по НДФЛ

Порядок заполнения налоговой декларации 3-НДФЛ

Налоговая декларация 3-НДФЛ

Налоговую базу, которая облагается НДФЛ по ставке 13, рассчитывается следующим образом. Налогооблагаемый доход НДФЛ, ставка 13% = Доходы, которые облагаются по ставке 13% - Доходы, которые не облагаются НДФЛ частично - Налоговые вычеты, которые уменьшают сумму НДФЛ.

Далее рассчитывается сумма НДФЛ, которую следует уплатить в бюджет: Сумма НДФЛ, ставка 13% = Налогооблагаемый доход х 3%. Уже после того, как вы правильно рассчитали НДФЛ, вам следует заполнить, после чего сдать уже декларацию 3 НДФЛ.

Образец расчета 3 НДФЛ

В 2012-ом году Гражданин Петров С.А. получал такие доходы: По основному месту работы он получал доход в размере 100 000 рублей. Из данного дохода на ребенка были удержаны алименты в размере 25 000 рублей. Доход от продажи небольшого земельного участка, которым он владел меньше 3-ех лет, составил 650 000 рублей. При этом покупная стоимость данного земельного участка составила сумму в 700 000 рублей. Доход от сдачи в аренду квартиры составил 200 000 рублей. Кроме того, от предприятия он получил единовременную материальную помощь 6000 руб.

Расчет НДФЛ: Определяем, что совершенно все доходы С.А. Петрова подлежат обложению НДФЛ. Далее определяем часть доходов, которые обложению НДФЛ не подлежат – это размер уже единовременной материальной помощи, которая не превышает 4000 рублей.

Определяем статус гражданина С.А.Петрова. С тем, чтобы сохранить статус резидента России Петров на территории РФ должен пробыть не менее 183 дней за 12 последовательных календарных месяцев. Гражданин Петров в течение определенного календарного года уезжал за границу на лечение сроком на один месяц. Так, период выезда на достаточно кратковременное лечение (а именно до 6 месяцев) при расчете статуса резидента не берется.

Следовательно, гражданин Петров будет резидентом РФ. Далее определяем источник дохода Петрова: все доходы данный гражданин получил лишь на территории Российской Федерации.

Налогооблагаемый доход, таким образом, составит: По его основному месту работы доход так рассчитывается: На ребенка определяется размер стандартного вычета. Гражданин Петрову на 1 ребенка предоставлен стандартный вычет в размере 1000 рублей в месяц. Значит, за год размер стандартного вычета составит: 1000 рублей х 12 месяцев = 12 000. Так, размер уплаченных алиментов сумму налогооблагаемого дохода не уменьшает.

Доход от продажи его земельного участка рассчитывается так: Потому как земельный участок в собственности у Петрова находился меньше 3-ех лет, то доход от его продажи от уплаты НДФЛ не освобождается.

Потому как гражданин Петров в 2012-ом году являлся резидентом, то и ставка НДФЛ по этим доходам составляет 13%. При продаже имущества налоговый вычет принят только в размере, который не превышает 650 000 руб. На следующий год сумма неиспользованного вычета не переносится. Исключение только составляет имущественный вычет в случае покупке жилья либо строительстве индивидуального жилого дома. НДФЛ облагается материальная помощь лишь в сумме, которая превышает 4000 рублей.

Определим весь общий налогооблагаемый доход. Итак, сумма полученных доходов, таким образом, составит: По основному месту работы доход 100 000 рублей + от продажи земельного участка доход 650 000 рублей + от сдачи квартиры в аренду доход 200 000 рублей + материальная помощь 6000 рублей = 956 000 рублей.

Где сумма налоговых вычетов уже составит: стандартный вычет на ребенка 16 800 + при продаже земельного участка имущественный вычет 650 000 и равно = 666 800 рублей. Доходы, которые НДФЛ частично не облагаются, составят 4000 рублей. Таким образом, сумма налогооблагаемого дохода равна будет = 956 000 рублей – 666 800 рублей – 4000 рублей = 288 800 рублей. А сумма НДФЛ уже составит 288 800 рублей х 13% = 37 544 рублей.

Когда необходимо платить НДФЛ, ставка 35%

НДФЛ, где ставка 35% по НДФЛ является максимальной ставкой. Согласно ст. 224 налогового кодекса РФ НДФЛ, где ставка 35% облагаются различные выигрыши, проценты в банках по вкладам, а также любая материальная выгода. Например, образец расчета НДФЛ с выигрыша. Производится в случае налогообложении выигрышей или призов в проводимых играх, конкурсах в целях рекламы работ, товаров или же услуг. При этом уплачивается налог только с сумм, которые превышают 4000 рублей.

К примеру, вы приняли свое участие в конкурсе определенной компании и выиграли небольшой ЖК телевизор, стоимость которого 24 000 рублей. В этом случае налоговая база составит 20 000 руб. (то есть 24 000 руб. минус 4000 руб.), а уже сумма НДФЛ с этого выигрыша составит 7000 (то есть 20 000 умножить на 35%). Однако когда розыгрыш призов проводится лишь в целях рекламы производителя либо продавца товаров, а не этих товаров, то уже со стоимости призов НДФЛ взимается с выигрыша по ставке 13%.

Например, некая организация устроила конкурс на самый лучший проект логотипа своей компании. Такой конкурс рекламой товаров, работ или услуг не является. Потому-то с доходов участников этого конкурса, получившие призы, нужно удержать НДФЛ с их выигрыша по ставке уже 13% со всей суммы ими полученного приза.

Образец расчета НДФЛ уже с процентов

Производится в случае получения процентов в банках по вкладам, в том числе и по срочным пенсионным вкладам. Данный расчет применяется как к физическим лицам, так и, разумеется, к индивидуальным предпринимателям. Так, по рублевым вкладам применяется в части превышения суммы всех процентов по вкладу уже над ставкой рефинансирования ЦБ, которая увеличена на 5%. Ставка рефинансирования, при этом, берется за полный период начисления процентов. В случае если ставка рефинансирования хоть как-то менялась, то следует применять новую ставку уже с момента ее принятия.

А также по вкладам в любой иностранной валюте в части тех доходов, которые превышают 9% годовых. Обратите внимание, в отношении доходов, которые облагаются по ставке 35%, никаких налоговых вычетов не применяется.

© Анна, TimesNet.ru

Как заработать на Форекс без опыта?

Как заполнить НДФЛ-3? 3-НДФЛ: образец заполнения. Пример 3-НДФЛ

Многие граждане сталкиваются с вопросом о том, как заполнить НДФЛ 3 формы. На самом деле все довольно просто, это можно сделать самостоятельно и бесплатно. В настоящей публикации есть рекомендации, которые помогут понять ответ на поставленный вопрос. Самое главное - внимательно читать и соблюдать их.

Для чего предназначена декларация и кто ее должен заполнять?

Налоговая декларация НДФЛ-3 - документ, необходимый для отчета физического лица перед государством о полученном доходе. Он состоит из 26 листов, которые заполняют:

Программа для заполнения 3-НДФЛ

Рассматриваемый документ проще всего оформить при помощи бесплатной утилиты Декларация-2013, скачать которую можно с сайта федеральной налоговой службы. Далее потребуется установить ее на персональный компьютер.

Функциональные возможности программы позволяют ввести информацию о налогоплательщиках, вычислить итоговые показатели, проверить правильность расчета вычетов, льгот, а также сформировать файл в формате XML. Для полноценной работы программы Декларация-2013 предъявляются минимальные системные требования.

Если человеку известна форма 3-НДФЛ, программа, как заполнять в ней все поля с учетом всех особенностей, он максимально быстро и правильно оформит документ.

Декларация-2013. Часть 1: заполнение информации о налогоплательщике

В первую очередь следует запустить программу (ярлычок на рабочем столе с зеленой буквой Д). В появившемся окне выбрать пункт Задание условий, находящийся на панели слева. Теперь читатель узнает, как заполнить НДФЛ-3 при помощи программы Декларация-2013.

Если налогоплательщик является резидентом (пробыл в России более полугода), выбирают тип документа 3-НДФЛ, в противном случае - 3-НДФЛ нерезидент. В графе Общая информация вводится код налоговой инспекции, в которую будет предоставляться информация. Поскольку рассматриваемый документ предоставляется по месту постоянной прописки, жители областного центра не заполняют поле Район.

Налогоплательщики, желающие понять, как заполнить НДФЛ-3, и впервые сдающие декларацию за год, в разделе номер корректировки оставляют ноль. В ином случае ставят единицу (понадобится уточнить раннюю декларацию). В пункте Признак налогоплательщика делается выбор того, кем является человек. Далее в меню Имеются доходы следует поставить галочки там, откуда поступает прибыль.

Декларация-2013. Часть 2: кто подает декларацию?

В программе необходимо уточнить достоверность сдачи документации: либо человек подает ее сам за себя (отметка лично), либо за другого индивида (Представитель ФЛ), либо он является представителем организации. Если рассматриваемые формальности осуществляются вместо другого гражданина, понадобится внести личные данные и номер документа, который может являться:

Теперь нужно кликнуть кнопку Сохранить на верхней панели инструментов, чтобы сберечь все данные. В появившееся окошко вводится название декларации.

Декларация-2013. Часть 3: сведения о декларанте

На левой боковой панели имеется вкладка Сведения о декларанте. Под кнопкой, где сохраняется информация, есть кнопка с изображением, похожим на тумбу с открытым ящиком. Когда вы нажмете на нее, понадобится заполнить личную информацию: ИНН (узнать можно на сайте ФНС, но это поле необязательно заполнять), паспортные данные, и сохранить внесенные изменения.

Следующий шаг - нажать на расположенную рядом с предыдущей кнопку в виде домика. В открывшейся панели указывается вид жительства (постоянное или временное), адрес, телефон и ОКАТО (общероссийский классификатор административно-территориального деления).

Декларация-2013. Часть 4: сведения о доходах и расходах

Предприниматели и физические лица, желающие понять, как заполнить НДФЛ (3 форма), должны правильно вносить сведения о полученных доходах. Для этого понадобится справка НДФЛ 2-й формы, получить которую можно у организации по месту работы, удерживающей подоходный налог. Разные виды прибыли облагаются соответствующим им налоговым ставкам. Например, зарплата - 13%, материальная выгода - 35%, дивиденды - 9%. Каждый способ получения прибыли обладает уникальным шифром: 2000 - оплата труда, 2012 - средства для отпуска, 2010 - доходы по договорам ГПХ, 2300 - больничные, 1400 - прибыль от аренды, 2720 - подарки. Когда рассчитывается НДФЛ, следует принимать во внимание вычеты (льготы, не облагаемые налогом) в виде кодов, которые можно посмотреть в справке. На основе всех этих данных продолжаем разбираться в том, как заполнить справку 3-НДФЛ.

Шаг 1. В левой панели выбрать пункт Доходы, полученные в РФ.

Шаг 2. Под кнопкой Сохранить следует выбрать цифру 13, означающую налоговую ставку. Если заполняется декларация в связи продажей собственности, находящейся в распоряжении менее трех лет, то указываются только сведения о прибыли от данной операции.

Шаг 3. В разделе Источник выплат при помощи зеленого плюсика следует добавлять столько организаций, сколько справок НДФЛ, и заполнять требуемые данные: ИНН, КПП, ОКАТО. Для предприятия, предоставляющего стандартные вычеты, поставить галочку возле соответствующей надписи.

Шаг 4. В Источники выплаты, находящиеся под предыдущим пунктом, заносят сведения о доходе. Для этого нажимают плюсик для добавления и минус для удаления.

Шаг 5. Заполнить поле Итоговые суммы по источнику выплат (5 раздел из справки).

Шаг 6. Если в п. 5.7 НДФЛ 2-й формы указана сумма (налоговый агент удержал не всю сумму подоходного налога), то вносятся сведения о доходах, облагаемых налогом.

Декларация-2013. Часть 5: заполнение графы с вычетами

В рассматриваемом разделе имеются четыре вкладки. Желающие получить ответ на вопрос о том, как правильно заполнить 3-НДФЛ, должны знать, что каждая из них соответствует определенной категории вычетов: стандартные, имущественные, социальные и убытки прошлых периодов от операций с ценными бумагами.

Войдя в первую группу, необходимо поставить галочки в нужных полях. Если у налогоплательщика есть дети, то следует оставить метку Вычет на ребенка (детей). Следующее поле - Вычет на ребенка (детей) единственному родителю - вопросов не вызывает. Последнее поле под знаком вопроса и означает вычеты, предназначенные для опекуна или единственного родителя, статус которого менялся в течение года. Далее уточняется информация о количестве маленьких членов семьи. Также стандартные вычеты предоставляются по шифрам 104 и 105.

Кнопка с красной галочкой - социальные вычеты. Чтобы заявить о них, следует поставить отметку в положенном месте. Молодые налогоплательщики, желающие понять, как заполнить форму 3-НДФЛ (социальные вычеты), должны знать о том, что вычеты лимитированы.

При необходимости заполняется поле Имущественный налоговый вычет на строительство, для чего понадобится информация из документов на приобретение собственности. После этого нажимают кнопку Перейти к вводу сумм. Вот и все, что нужно сделать для заполнения декларации при помощи компьютерной программы.

Подготовка документов

Посмотреть результат в программе Декларация-2013 можно при помощи кнопки просмотр. Затем сделать одностороннюю печать в двух экземплярах. Остается аккуратно скрепить листы степлером (чтобы скобы не загораживали штрих-код), поставить дату в формате 24.02.2014 и расписаться. На лицевой странице указать количество заполненных листов и прилагаемых документов.

Совет: все документы лучше самостоятельно приносить в налоговую службу. Специалист заверит дубликаты и вернет некоторые оригиналы, а также сообщит о наличии ошибок либо отсутствии дополнительных материалов. Отправка НДФЛ-3 по электронной почте может затянуть процесс с вычетами.

3-НДФЛ: образец заполнения за 2014 год (титульные листы)

Иногда нет возможности оформить декларацию на компьютере. Некоторые люди привыкли делать это по готовому бланку. Тогда может понадобиться наличие "Гаранта", "Консультанта" или другой системы, где можно скачать и распечатать форму 3-НДФЛ. Образец заполнения для физического лица, получившего прибыль от продажи квартиры, представлен далее в статье.

Гражданин Белов Андрей Викторович (ИНН 772478888888), проживающий в Москве, в январе 2014 года продал Ивановой Наталье Олеговне (ИНН 772499999999) квартиру, полученную в порядке наследования в 2012 году. По доходам от продажи Андрей Викторович обязан предоставить документацию до 30 апреля 2015 года.

Для получения налогового вычета к декларации необходимо приложить ксерокопии документов, подтверждающих получение денег продавцом от покупателя (расписка на 1 стр.), договор купли-продажи (между А.В. Беловым и Н.О. Ивановой), а также акты, подтверждающие срок владения проданной квартирой.

На первой странице в поле Номер корректировки проставляется цифра ноль, так как налогоплательщик впервые подает декларацию за 2014 год. В пункте ИНН следует указывать цифры 772478888888. В разделе Налоговый период должно стоять число 34 и год 2014. В поле Предоставляется в налоговый орган пишется шифр налоговой службы. В данном случае должно указываться число 24 (можно посмотреть по первым четырем цифрам в ИНН: 77 - код г. Москвы, а 24 - номер агента). Далее заполняется Код категории налогоплательщика. Для А.В. Белова это номер 760.

Далее указывается код по ОКТМО, узнать который можно в налоговой службе. В рассматриваемом примере это 45315000. Далее следует написать полную фамилию, имя, отчество, номер телефона, внизу поставить дату и подпись. Также необходимо обозначить число заполненных страниц и прилагаемой документации.

В пункте Дата рождения А.В. Белов должен написать соответствующие данные в формате 05.08.1982. В поле Место рождения пишется г. Москва. Наличие гражданства - 1 (для лиц с гражданством, 2 - без гражданства). В разделе Код страны ставится 643 (Россия). Далее указываются код документа и паспортные данные. В Статусе налогоплательщика проставляется 1 (резидент РФ).

Пример заполненной 3-НДФЛ декларации на прибыль от продажи имущества: остальные страницы

В разделе под заголовком Место жительства налогоплательщика следует указать адрес постоянного места проживания по следующему образцу: 107113 (почтовый индекс), 77 (код региона), г. Москва. Далее пишется улица, дом, корпус и номер квартиры.

В листе А указывается сумма дохода, полученная от Н.О. Ивановой (2,5 млн.руб.). По закону (ст. 220 п.2.1 НК РФ) предел налогового вычета составляет 1 млн руб. значит, размер облагаемой прибыли составляет: 2,5 - 1 = 1,5 млн руб. Исчисленный налог равен 1,5х13%=0,195 млн руб. Итоги отображаются во втором пункте.

В п. 1.1.1 листа Е следует написать общую сумму полученного дохода - 2,5 млн руб. а в п. 1.1.2 - максимальный налоговый вычет - 1 млн руб. Расчет полей раздела 1 и 6 указан в декларации, поэтому затруднений не вызывает.

В настоящей публикации были получены ответы на следующие вопросы: для чего нужна налоговая декларация, как заполнить 3-НДФЛ. Образец заполнения был также представлен, а еще было рассказано, как оформить данный документ при помощи специальной программы. Зная все эти особенности, налогоплательщик сможет выбрать наиболее удобный для него способ и сделать все необходимые формальности.

Источники:

, , , ,

Следующие образцы:

27 апреля 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Образец долговой расписки с процентами Долговая расписка: правила оформленияЧасть 1 статьи 808 Гражданского Кодекса устанавливает обязательную простую письменную форму для договора займа, в случае, если сумма займа

Образец долговой расписки с процентами Долговая расписка: правила оформленияЧасть 1 статьи 808 Гражданского Кодекса устанавливает обязательную простую письменную форму для договора займа, в случае, если сумма займа  Образец приказа о прерывании отпуска по беременности и родам Оформление приказа: прерывание отпуска работника по уходу за ребенком и предоставление ему отпуска по БиРЗдравствуйте!Сотрудница, находясь в отпуске по уходу за ребенком

Образец приказа о прерывании отпуска по беременности и родам Оформление приказа: прерывание отпуска работника по уходу за ребенком и предоставление ему отпуска по БиРЗдравствуйте!Сотрудница, находясь в отпуске по уходу за ребенком  Приказ о внесении изменений в положение о премировании образец О внесении изменений в положения о премировании отдельных категорий работников аппарата управления, филиалов и структурных подразделений ОАО "РЖД"ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО "РОССИЙСКИЕ ЖЕЛЕЗНЫЕ

Приказ о внесении изменений в положение о премировании образец О внесении изменений в положения о премировании отдельных категорий работников аппарата управления, филиалов и структурных подразделений ОАО "РЖД"ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО "РОССИЙСКИЕ ЖЕЛЕЗНЫЕ  Образец приказа о передаче дел в архив В Приказе о передаче дел главбухом должны быть указаны:1) причина проведения приемки-передачи дел (например, увольнение главного бухгалтера);2) сроки проведения приемки-передачи дел. Например,

Образец приказа о передаче дел в архив В Приказе о передаче дел главбухом должны быть указаны:1) причина проведения приемки-передачи дел (например, увольнение главного бухгалтера);2) сроки проведения приемки-передачи дел. Например,  Предупреждение о нарушении трудовой дисциплины образец Приказ о наложении на работника дисциплинарного взысканияПриказ о дисциплинарном взыскании подготавливается на основании письменных объяснений работника, рассмотренных руководителем соответствующего структурного подразделения. Результаты

Предупреждение о нарушении трудовой дисциплины образец Приказ о наложении на работника дисциплинарного взысканияПриказ о дисциплинарном взыскании подготавливается на основании письменных объяснений работника, рассмотренных руководителем соответствующего структурного подразделения. Результаты Недавно добавленные материалы:

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей  Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды

Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды  Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.

Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.  Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _

Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _  Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,

Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,  Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Бланк приказа продольный образец

Бланк приказа продольный образец Образец заявления старого образца

Образец заявления старого образца Протокол служебного совещания образец

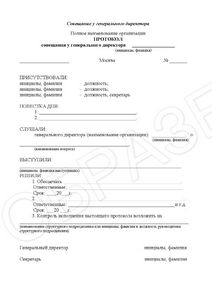

Протокол служебного совещания образец Образец заполнения приказа формы т 1

Образец заполнения приказа формы т 1