Образец заполнения налоговой декларации усн доходы

Декларация по УСН с примером заполнения

Эксклюзив Екатерина Анненкова. эксперт по бухгалтерскому учету и налогообложению ИА «Клерк.Ру»

С окончанием 2011 года закончился налоговый период и пришла пора для составления декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (далее – УСН).

Декларацию по налогу, уплачиваемому в связи с применением УСН заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса.

Предоставление декларации и уплата налога производится налогоплательщиками в следующие сроки:

- организациями - не позднее 31 марта 2012 г. по месту своего нахождения (регистрации в ИФНС).

- индивидуальными предпринимателями (ИП) – не позднее 30 апреля 2012 г. по месту своего жительства (регистрации в ИФНС).

Налоговая декларация по налогу, связанному с применением УСН, заполняется налогоплательщиками, применяющими УСН в соответствии с главой 26.2 Налогового кодекса и законами субъектов РФ, на территории которых они зарегистрированы.

УСН является специальным налоговым режимом с добровольным порядком его применения организациями и ИП.

В связи с применением УСНО, налогоплательщики освобождается от уплаты следующих налогов:

Организации:

от налога на прибыль

налога на имущество

НДС (кроме налога, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности)).

ИП:

налог на доходы физических лиц

налог на имущество физических лиц

НДС (кроме налога, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности)).

По выбору налогоплательщика объектами налогообложения могут являться:

Налоговой базой по налогу, связанному с УСНО, признаются:

Обратите внимание: При отсутствии движения денежных средств на банковских счетах и в кассе организации, у плательщиков налога при УСН нет объектов налогообложения (доходов), подлежащих отражению в декларации.

Декларация представляется по установленной форме:

При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Обратите внимание: В соответствии с п.3 ст. 80 Налогового кодекса, если среднесписочная численность сотрудников превышает 100 человек, отчетность предоставляется в электронном виде, заверенная электронной цифровой подписью. В случае, если среднесписочная численность сотрудников компании не превышает 100 человек, декларацию можно представить на бумажных носителях.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

Обратите внимание: При расчете налога нужно руководствоваться законом того субъекта РФ, где зарегистрирован налогоплательщик, т.к. в соответствии с п.2 ст. 346.20 НК РФ, налоговые ставки устанавливаются законами субъектов РФ и могут отличаться от указанных в Налоговом кодексе.

В соответствии со ст. 346.19 НК РФ, Налоговым периодом признается календарный год. Отчетными периодами признаются:

Форма налоговой декларации по налогу, связанному с УСНО и порядок ее заполнения утверждены приказом Минфина РФ от 22.06.2009 г. № 58н.

В состав декларации включаются:

Опираясь на положения НК РФ, порядок заполнения налоговой декларации по налогу, связанному с УСН и положения Закона г. Москвы от 07.10.2009 г. № 41 «Об установлении налоговой ставки для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов», составим декларацию по налогу за 2011 год, для организации ООО «Ромашка».

В соответствии со ст. 1 Закона г. Москвы № 41, для налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, устанавливается ставка налога 10%, если они осуществляют следующие виды экономической деятельности:

1) обрабатывающие производства (в соответствии с Разделом D "Обрабатывающие производства" ОКВЭД)

2) управление эксплуатацией жилого и (или) нежилого фонда

3) научные исследования и разработки

4) предоставление социальных услуг

5) деятельность в области спорта.

Налоговая ставка 10%, применяется налогоплательщиком, выручка которого от реализации товаров (работ, услуг) по вышеуказанным видам экономической деятельности за отчетный (налоговый) период составляет не менее 75% от общей суммы выручки

1. Титульный лист декларации

При заполнении декларации в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия показателей, в строке и соответствующей графе ставится прочерк.

ИНН, КПП - указываются в соответствии со свидетельством о постановке на учет организации, ИП, в той ИФНС, в которую предоставляется декларация.

При указании ИНН организации, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенной для записи показателя «ИНН», в последних двух ячейках следует проставить прочерки ( - - ).

Номер корректировки – при предоставлении декларации за отчетный период впервые указывается цифра «0--», если предоставляются корректирующие декларации, то указывается номер корректировки по порядку - «1--», «2--» и т.д.

Налоговый период (код) – в соответствии с Приложением № 1 к Порядку заполнения налоговой декларации по налогу при УСН, налоговым периодам соответствуют следующие коды:

Отчетный год – указывается отчетный год, за который предоставляется декларация.

Представляется в налоговый орган (код) – указывается код ИФНС, в которую предоставляется декларация, согласно документам о постановке на учет в налоговом органе. Этот код состоит из четырех цифр. Первые две цифры – код региона (например Москва – 77, Московская область – 50), вторые две цифры – номер ИФНС.

По месту нахождения (учета) (код) - указывается код в соответствии с Приложением №2 к Порядку заполнения налоговой декларации. Данный код означает, что декларация представляется:

Коды представления налоговой декларации по месту нахождения (учета)

Образец заполнения и бланк декларации по УСН 2015 года

С начала 2015 года была введена новая форма декларации по УСН. В связи с этим налогоплательщики должны отчитаться за 2014 год, используя декларацию новой формы.

В нашей сегодняшней публикации мы рассмотрим порядок заполнения налоговой декларации для ИП на УСН с объектами налогообложения доходы и доходы минус расходы.

В нижней части страницы читатель может скачать бланк налоговой декларации для ИП на УСН в 2015 году.

Когда и как подавать декларацию по УСН?

Для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, налоговым периодом является календарный год. ИП предоставляют отчетность в налоговую инспекцию за прошедший налоговый период в такие сроки:

Налоговая декларация ИП на УСН в 2015 году подается в ФНС по месту постановки на учет индивидуального предпринимателя (организации).

Декларацию по УСН в ФНС можно подавать тремя способами:

- Обратившись лично или через представителя в налоговую инспекцию.

- Отправив декларацию по почте.

- В электронном виде через интернет посредством специализированных сервисов (или через сайт ФНС).

Налоговая декларация для ИП на УСН 2015: основные правила

Основные правила оформления налоговой декларации по УСН следующие:

- Для подачи декларации в 2015 году используют форму, утвержденную приказом министерства финансов РФ № 58н от 22.06.2009 г.

- Документ рекомендуется заполнять в обратном порядке - сначала заполняется раздел № 2, затем - раздел № 1, и в конце - титульный лист декларации.

- В пустых ячейках ставятся прочерки.

- Финансовые данные указывают с округлением (копейки округляют до целого рубля).

- Исправления в документе не допускаются.

- Листы декларации нельзя скреплять.

- После заполнения все листы нужно пронумеровать (001, 002).

- Декларацию можно заполнять вручную (печатными заглавными буквами, используя ручку темного цвета) и на компьютере.

Инструкция по заполнению налоговой декларации по УСН

Индивидуальные предприниматели, применяющие УСН, выбирают объект налогообложения - доходы (6%) или доходы минус расходы (15%). От выбранного объекта налогообложения зависит и порядок заполнения налоговой декларации.

Рассмотрим, как заполняется налоговая декларация ИП по УСН в 2015 году в зависимости от выбранного объекта налогообложения.

1. Налоговая декларация УСН - доходы (ставка 6%)

При ставке 6% (доходы) порядок заполнения декларации будет следующий:

Заполнение Раздела 2:

Заполнение Раздела 1:

Заполнение титульного листа декларации по УСН

Титульный лист декларации по УСН должен содержать такие сведения и реквизиты:

Помимо этого, в специальном блоке для удостоверения предоставленной информации, прописываются ФИО предпринимателя (налогоплательщика), дата и печать.

При подаче документов посредником, данные подтверждаются его подписью. В этой ситуации указываются реквизиты доверенности.

2. Налоговая декларация УСН доходы минус расходы (15%)

Декларация УСН доходы минус расходы (15%) заполняется таким образом:

Заполнение Раздела 2:

Таким образом, если по итогам года имеется убыток, в бюджет уплачивается сумма минимального налога.

Заполнение Раздела 1:

Оформление титульного листа документа доходы минус расходы (15%) точно такое же, как и в декларации по УСН доходы (ставка 6%).

Скачать бланк налоговой декларации УСН 2015

По ссылкам ниже вы можете скачать образец заполнения декларации для ИП на УСН в 2015 году и бланк этого документа:

Заполнение декларации по УСН 15% пошагово

16 Апрель, 2015 Автор: Шмидт Николай Просмотров: 545

Использование упрощенного спецрежима налогообложения дает предпринимателю право выбора базы для расчета налога. Чаще всего встречается уплата 6% со всех полученных доходов, но с развитием бизнеса и увеличением расходов имеет смысл рассмотреть другую схему – «доходы - расходы». Это может быть выгодно при оптимизации налогообложения бизнеса. Декларация в этой ситуации несколько отличается, а ее заполнение имеет свои особенности.

Как составить декларацию по упрощенке с базой «доходы» 6% мы уже рассказывали, теперь разберемся со вторым вариантом, когда налог считается с разницы доходов и расходов.

Шаг1: Берем актуальный бланк

Повторюсь еще раз, перед тем, как сдавать декларацию или иной документ, убедитесь в том, что вы заполняете актуальный действующий бланк. Декларация по упрощенке утверждена приказом ФНС № ММВ-7-3/352@. Скачать саму форму и Порядок заполнения к ней можно в любой информационно-справочной системе, например, в Консультант-Плюс или по ссылке: скачать декларацию УСН .

Шаг 2: выбираем нужные листы

Когда мы рассказывали, как заполняются поля декларации при УСН 6%. то уже обращали внимание, что заполнять нужно не все листы. Упрощенцам на базе «доходы - расходы» также нужно оставить лишь те страницы формы, которые требуется заполнить: титульник, разделы 1.2, 2.2 и 3 по необходимости.

Внимание! Вы можете скачать заполненный пример декларации УСН 15% ЗДЕСЬ. Но это только пример.

Шаг 3: заполняем титульную страницу

Порядок заполнения титульника ничем не отличается от того, который мы описали в предыдущей статье. Этот лист заполняется одинаково независимо от базы, по которой вы считаете упрощенный налог.

Перечислим еще раз основные моменты. На каждой странице вверху пишем ИНН / КПП, номера страниц прописываются в виде «001», «002» и далее по порядку.

Когда декларация является первичной, то в графе «Номер корректировки» ставим «0 - -», если вы подаете уже уточненную декларацию, то указываем номер корректировки «1 - -».

Код налогового периода равен «34» - декларация подается по итогам года. В следующих полях указываем отчетный год, код инспекции, наименование налогоплательщика (или ФИО – для ИП), код ОКВЭД, номер телефона.

Код графы «по месту нахождения (учета)» заполняем так: «210» - для ООО, «120» - для ИП.

Данные о форме реорганизации указываются, если она была, в противном случае – ставим прочерки.

Напоминаю! Обязательно прочитайте Порядок заполнения формы: он содержит правила заполнения всех полей бланка. Не забывайте, что слова разделяются пустыми клетками (пробелами), остающиеся клетки прочеркиваются.

Раздел, где указывается информация о подтверждении сведений, заполняем так же, как при УСН 6%. Часть бланка, предусмотренную для работника налоговой инспекции, не трогаем.

Указываем количество страниц заполненной декларации и листов приложения (если они есть).

Пример заполненной титульной страницы:

Шаг 4: заносим информацию в раздел 2.2

При составлении декларации для базы «доходы - расходы» начинаем вносить информацию с раздела 2.2, а уже затем переходим в 1.2.

Далее смотрим по строкам:

Пример заполненного раздела 2.2:

Шаг 5: заполняем итоговые цифры в разделе 1.2

Что заполняем здесь:

001 – уже стоит «2» для базы «доходы - расходы»

010 – проставляем код ОКТМО

030, 060, 090 – эти строки нужно заполнять, если за год меняли место нахождения ООО (место жительства ИП) если этого не происходило – заполняем поля прочерками

Теперь считаем суммы налога (по нашему примеру):

020 = 270 (разд. 2.2) = 9 000 (рублей)

040 = 271 (разд. 2.2) – 020 = 18 000 – 9 000 = 9 000 (руб.)

Если результат меньше нуля, то прописываем его в 050, а 040 - прочеркиваем (получилась переплата).

070 = 272 (разд. 2.2) – 020 – 040 + 050 = 28 500 – 9 000 – 9000 + 0 = 10 500 (руб.)

Следующие строки считаем аналогичным образом, в результате получаем:

100 = 12 000 (руб.)

По итогам 2014 года в бюджет мы заплатили налог в размере 40 500 (рублей).

Если по результатам года у вас получилась переплата по налогу, которую следует принять к уменьшению в дальнейшем, она прописывается в строке 110. Если по результатам работы у вас вышло, что минимальный налог больше, чем годовой налог к уплате, или вы получили убыток, то заплатить вам нужно сумму минимального налога. Эта сумма к уплате указывается по строке 120 с учетом перечисленных в течение года авансовых платежей.

Пример заполненного раздела 1.2:

Шаг 6: заполнять раздел 3 или нет?

Здесь ситуация аналогична случаю с УСН 6%. Получали целевое финансирование – заполняем, если не получали – лист не нужен. Порядок заполнения был уже описан в статье про декларацию по упрощенке с базой в виде доходов .

Шаг 7: сдача документа

Активно обсуждается

Виктор Черепанов : Сергей Миронов правильно заметил, этот закон - не панацея, но первый шаг в правильном направлении. | Амнистия капиталов для физических лиц #1

Василий Даниленко : Причем 50% тех кто не платит как раз и наезжаю в год в десятки раз больше тех кто платит. А платят. | В Госдуму внесен законопроект об отмене транспортного налога #2

Современный Предприниматель : Этот закон затрагивает как раз именно мигрантов из безвизовых стран - тех самых узбеков, таджиков. | За трудоустройство мигрантов не по специальности пропишут штрафы #2

Современный Предприниматель : А в красной корочке что написано. -) Список документов, который нужен, есть в статье выше. Вы. | Уголок потребителя #34

Renat Kutlugildin : хм. а зачем журнал?мы ведь в 21 веке живем. сейчас множество программ разработано для оптимизации. | Журнал учета проверок #2

Современный Предприниматель : Это ошибка, соответственно, больничный лист могут не принять. Но в принципе, незначительная. | Листок нетрудоспособности #55

Гостья : Хорошо бы еще проверить легальность работы управляющей компании, которая "подает сведения" в базу. | Как формируется кредитная история? #1

Источники:

, , ,

Следующие образцы:

27 июля 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности по художественно-эстетическому развитию детей «Василёк»

Образец протокола по стимулирующим выплатам в доу Образец протокола заседания комиссии по рассмотрению и распределению стимулирующей части ФОТМБДОУ «Детский сад общеразвивающего вида с приоритетным осуществлением деятельности по художественно-эстетическому развитию детей «Василёк»  Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N С-1 "Сведения о вводе в.ФЕДЕРАЛЬНАЯ

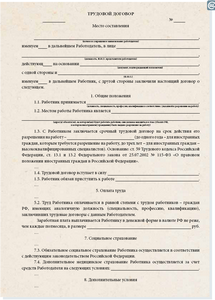

Приказ о вводе в эксплуатацию здания образец Приказ Росстата от 01.11.2008 N 274 (ред. от 01.04.) "Об утверждении Указаний по заполнению формы федерального статистического наблюдения N С-1 "Сведения о вводе в.ФЕДЕРАЛЬНАЯ  Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________, действующего на основании _______________________________, с

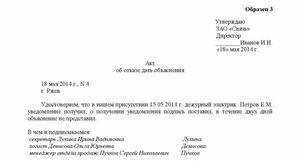

Образец трудового договора слесаря сантехника Договор, трудовой, c сантехникомг. Москва ___ __________ 201_ года.Открытое акционерное общество _________________________, именуемое в дальнейшем Работодатель, в лице ________________________, действующего на основании _______________________________, с  Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: 73954 | #11012 Шаблон объяснительной

Образцы объяснительных о недостаче Объяснительная записка по поводу недостачи денег - правовед ru 1СПАЛОМА.РУ / thread / Образец объяснительной по недостаче | Просмотров: 73954 | #11012 Шаблон объяснительной Недавно добавленные материалы:

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей

Договор аренды помещения между юридическими лицами образец АРЕНДЫ НЕЖИЛОГО ПОМЕЩЕНИЯ, ЗАКЛЮЧАЕМЫЙ МЕЖДУ ДВУМЯ ЮРИДИЧЕСКИМИ ЛИЦАМИг. Санкт-Петербург ___________ _____ г.ООО ____________, именуемое в дальнейшем Арендодатель, в лице генерального директора ________________, действующей  Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды

Договор аренды помещения под магазин образец Источники: Договор аренды цеха образец Простой образец договора аренды  Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.

Договор аренды подъемника образец Раздел: Образцы документовТип документа: ПаспортДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.ВНИМАНИЮ ВЛАДЕЛЬЦА ПОДЪЕМНИКА!1.  Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _

Договор аренды образец рб по состоянию на 25 января 2005 годаДоговор аренды оборудования№_____ Город ____________ _____ ____________ 200 _  Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,

Договор аренды оборудования с последующим выкупом образец Приложение N ___к Договору аренды оборудованияс последующим выкупомN ___ от "___"________ ___ г.__________________, именуем__ в дальнейшем "Арендодатель", в лице __________________, действующ__ на основании __________________,  Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Договор аренды программного обеспечения образец ДОГОВОРна разработку программного обеспечения"___"_________ ____ г.____________________________________________________________, именуем____ в дальнейшем "Заказчик", в лице ____________________________________________, действующ__ на основании ________________________,

Бланк приказа по уходу за ребенком до 1 5 лет

Бланк приказа по уходу за ребенком до 1 5 лет